Gli interventi straordinari varati dalle Istituzioni per minimizzare gli impatti dell’emergenza sanitaria hanno avuto un rilevante impatto sul mercato degli NPE (Non Performing Exposure) che trova riscontro anche nella contrazione dei tassi dei default sui crediti a famiglie e imprese.

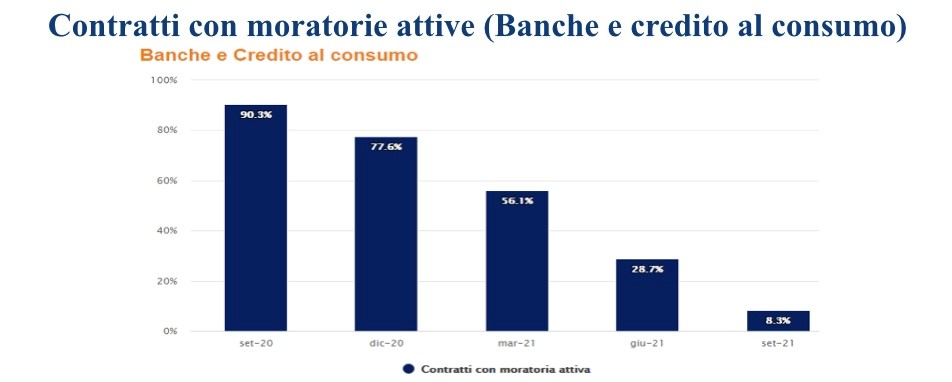

Nel 2021 l’effetto sul contenimento del rischio di credito ha però iniziato ad attenuarsi progressivamente tanto che, dall’analisi sulle scadenze delle moratorie in essere, senza considerare gli effetti del decreto sostegni bis e quindi le relative potenziali proroghe, sussistono solo circa il 28% del totale dei provvedimenti attivati (Banche e Credito al consumo). Le previsioni sono che a ottobre 2021 le moratorie ancora attive saranno meno del 10% rispetto al perimetro totale dell’iniziativa.

Questo il quadro che emerge dalla seconda edizione dell’Osservatorio NPE realizzato da CRIBIS Credit Management (società del Gruppo CRIF specializzata nella gestione dei processi di Collection e di NPL management) che si pone l’obiettivo di fornire una visione complessiva e costantemente aggiornata del mercato rispetto al rischio di credito, alle performance di recupero e alle dinamiche dello stock degli NPE.

Fonte: CRIF (settembre 2020 – settembre 2021)

L’andamento del rischio di credito

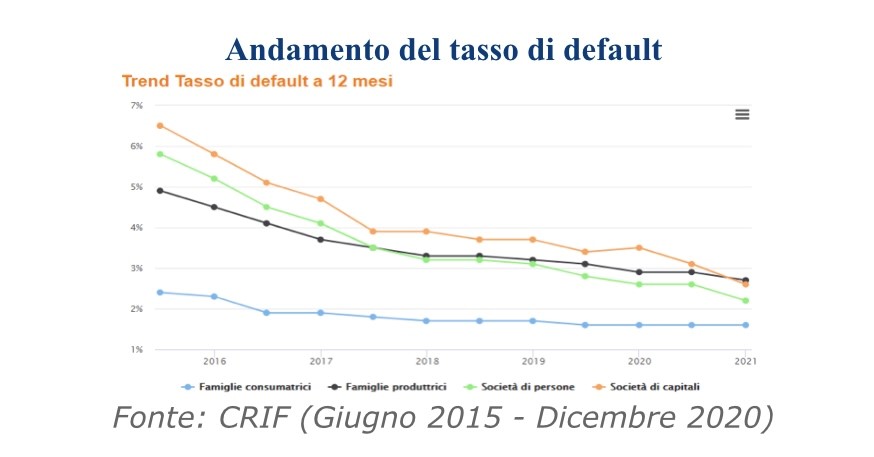

Relativamente al rischio di credito, per tutto il 2020 è proseguita la contrazione coadiuvata dagli interventi di sostegno, promossi dalle associazioni di categoria e da interventi legislativi come la finanza agevolata e il blocco dei licenziamenti oltre, appunto, alle moratorie.

In particolare, l’analisi nel periodo compreso da giugno 2020 a dicembre 2020 mostra per le società di capitali un tasso di default che passa dal 3,14% al 2,6%, mentre per le persone fisiche passa dal 1,61% al 1,57%.

Il percorso di contenimento della rischiosità è proseguito anche nel primo quadrimestre del 2021, con il tasso di default per il credito al dettaglio (mutui più credito al consumo) attestatosi all’1,2%. Malgrado il progressivo consolidamento della ripresa economica ci si attende, però, un peggioramento nei prossimi mesi nel momento in cui le misure di sostegno verranno meno, per raggiungere un picco nel 2022.

Stock e mercato NPE

Per analizzare le dinamiche dello Stock NPE e rappresentare al meglio l’evoluzione del mercato, l’Osservatorio di CRIBIS Credit Management ha realizzato un’analisi in partnership con Credit Village – un’affermata community di manager, professionisti, advisor, imprenditori e società che operano nell’industria della gestione e del recupero del credito – focalizzata sull’andamento delle cessioni dei crediti.

Nel primo trimestre del 2021 sul mercato italiano si riscontrano un numero di operazioni e volumi superiori rispetto allo stesso periodo 2020, così come continua a crescere l’interesse degli investitori verso portafogli UTP (Unlikely To Pay). Si rileva, nello specifico, una crescita della quota di cessioni UTP rispetto agli NPL, che passa dal 9% al 20% del totale transato. Di contro la quota relativa agli NPL subisce una contrazione di circa il 60% nel 2020 rispetto al 2018.

Al contempo è cresciuta la quota di secured rispetto agli unsecured, che nel 2020 è arrivata a rappresentare il 55% dei volumi. Al riguardo va sottolineato come lo strumento delle GACS (Garanzia Cartolarizzazione Sofferenze) ha contribuito a supportare la dismissione dei crediti garantiti da immobili.

Nel 2020 si è mantenuta rilevante la quota di cessioni GACS verso le cessioni “no GACS”, attestandosi al 37% del totale transato. Lo strumento ha avuto un’applicazione estensiva sui portafogli NPL e proseguirà nel suo contributo anche per il biennio 2021-2022 grazie all’ultima proroga concessa dalla Commissione Ue.

Recupero Performing & Past Due

L’Osservatorio NPE presenta anche un’analisi sui crediti rateali svolta sulla base dei dati presenti in Eurisc, il Sistema di Informazioni Creditizie gestito da CRIF. Nel complesso le performance di recupero dei contratti rateali in ambito Performing & Past Due, chiaramente collegate al contenimento del rischio di credito, sono state migliori nel 2020 rispetto al 2019.

Si registra, in particolare, un incremento del back to bonis rate (tasso di rientro in bonis dei contratti con morosità) sostenuto dall’effetto delle moratorie. Nel dettaglio, le performance relative al tasso di regolarizzazione dei contratti rateali sono migliorate del +18%. Per quanto concerne i crediti che, per eleggibilità o per scelta, non sono stati oggetto di moratorie peggiorano invece le performance di recupero. Si riduce, infatti, del -7% il tasso di stabilizzazione o di miglioramento delle posizioni in insolvenza.

Procedure giudiziali

L’Osservatorio NPE presenta un’analisi relativa alle procedure mobiliari con un focus sui pignoramenti presso terzi dalla quale emerge, negli ultimi 5 anni, un progressivo allungamento delle durate, che passano da una media di 6 mesi nel 2015 a 11 mesi nel 2020. Il fenomeno sembra determinato in modo sostanziale da una progressiva maggior adozione dello strumento con il conseguente ingolfamento dei tribunali.

Infine, l’Osservatorio sottolinea come nel solo 2020 siano state chiuse circa 65 mila esecuzioni immobiliari a fronte delle 38 mila procedure aperte. Nel 2020, rispetto al 2019, si registra un decremento percentuale delle procedure chiuse pari al 25% e lo stesso decremento percentuale si registra sulle procedure aperte.

“In merito all’analisi svolta in partnership con Credit Village, focalizzata sull’andamento delle cessioni, rileviamo che la dinamica non è arrestata e il volume di transato nel 2020 è sostanzialmente equivalente a quello del 2019. Sono invece aumentate le transazioni in ambito UTP (un quinto del totale transato) coadiuvate dall’ingresso sul mercato di Fondi chiusi dedicati. Per quanto riguarda invece le cessioni GACS, i dati mostrano come lo strumento abbia consentito lo sviluppo del mercato e continui ad avere un ruolo determinante in termini di quota relativa, rappresentando il 40% del totale transato. Lo strumento GACS ha permesso l’evoluzione e quindi lo sviluppo del mercato secured, che era bloccato prima dell’introduzione di questo strumento e che invece oggi si attesta come il mercato di riferimento per gli investitori. Ci aspettiamo che il mercato prosegua con intensità nei prossimi mesi, dando continuità ai trend di crescita nel segmento UTP” – ha commentato Alberto Sondri, CRIBIS Credit Management Executive Director.

“I risultati consolidati del 2020 hanno nettamente superato quelle che erano le previsioni pre Covid – ha commentato Roberto Sergio, AD di Credit Village e Direttore Scientifico dell’Osservatorio Nazionale NPE Market – Nonostante la pandemia il mercato ha retto in pieno grazie, soprattutto, agli investitori italiani che hanno continuato a credere e a investire nel settore, tanto che l’ultimo anno si è chiuso con un numero di transazioni superiore al 2019 e con circa 10 miliardi in più rispetto alle stime elaborate prima dell’emergenza sanitaria. La vivacità del mercato si conferma anche nel primo trimestre 2021 con volumi e numero di operazioni superiori rispetto allo stesso periodo 2020. Continua a crescere, infine, l’interesse degli investitori verso portafogli UTP”.

CRIBIS Credit Management

CRIBIS Credit Management è la società del Gruppo CRIF specializzata nella gestione in outsourcing dei processi di Collection e di NPL management e si propone, sul mercato italiano, come Special Servicer indipendente. Da oltre 25 anni offre a banche, società finanziarie e imprese una gamma completa di servizi per la gestione in outsourcing dei crediti deteriorati con oltre 700 risorse tra cui analisti, asset e collection manager. Conta 5 sedi italiane: Bologna (Head Quarter), Milano, Roma, Napoli, Rende.

Per maggiori informazioni: https://www.cribiscreditmanagement.it/

Credit Village

Credit Village è un’affermata community di manager, professionisti, advisor, imprenditori e società che operano nell’industria della gestione e del recupero del credito. Il suo obiettivo è quello di diffondere, anche in Italia, la cultura del Credit and Collection Management. Dal 2006 pubblica il magazine Credit Village Magazine che è attualmente la prima e l’unica rivista in Italia interamente dedicata alla Credit Industry. Dal 2008 Credit Village organizza ed è Partner dei più importanti eventi, in Italia e all’estero, sui temi della gestione del credito, dei crediti deteriorati e del mercato NPE. Nel 2016 ha lanciato l’Osservatorio Nazionale NPE Market, uno strumento di lavoro indispensabile per investor, originator, servicer, advisor e studi legali, nato dall’esigenza di fornire al mercato italiano ed estero un quadro costantemente aggiornato sulle operazioni di compravendita di portafogli di crediti nel settore del Credit Management.

Per maggiori informazioni:https://www.creditvillage.news/

Fonte: Crif

Gli interventi straordinari varati dalle Istituzioni per minimizzare gli impatti dell’emergenza sanitaria hanno avuto un rilevante impatto sul mercato degli NPE (Non Performing Exposure) che trova riscontro anche nella contrazione dei tassi dei default sui crediti a famiglie e imprese.

Nel 2021 l’effetto sul contenimento del rischio di credito ha però iniziato ad attenuarsi progressivamente tanto che, dall’analisi sulle scadenze delle moratorie in essere, senza considerare gli effetti del decreto sostegni bis e quindi le relative potenziali proroghe, sussistono solo circa il 28% del totale dei provvedimenti attivati (Banche e Credito al consumo). Le previsioni sono che a ottobre 2021 le moratorie ancora attive saranno meno del 10% rispetto al perimetro totale dell’iniziativa.

Questo il quadro che emerge dalla seconda edizione dell’Osservatorio NPE realizzato da CRIBIS Credit Management (società del Gruppo CRIF specializzata nella gestione dei processi di Collection e di NPL management) che si pone l’obiettivo di fornire una visione complessiva e costantemente aggiornata del mercato rispetto al rischio di credito, alle performance di recupero e alle dinamiche dello stock degli NPE.

Fonte: CRIF (settembre 2020 – settembre 2021)

L’andamento del rischio di credito

Relativamente al rischio di credito, per tutto il 2020 è proseguita la contrazione coadiuvata dagli interventi di sostegno, promossi dalle associazioni di categoria e da interventi legislativi come la finanza agevolata e il blocco dei licenziamenti oltre, appunto, alle moratorie.

In particolare, l’analisi nel periodo compreso da giugno 2020 a dicembre 2020 mostra per le società di capitali un tasso di default che passa dal 3,14% al 2,6%, mentre per le persone fisiche passa dal 1,61% al 1,57%.

Il percorso di contenimento della rischiosità è proseguito anche nel primo quadrimestre del 2021, con il tasso di default per il credito al dettaglio (mutui più credito al consumo) attestatosi all’1,2%. Malgrado il progressivo consolidamento della ripresa economica ci si attende, però, un peggioramento nei prossimi mesi nel momento in cui le misure di sostegno verranno meno, per raggiungere un picco nel 2022.

Stock e mercato NPE

Per analizzare le dinamiche dello Stock NPE e rappresentare al meglio l’evoluzione del mercato, l’Osservatorio di CRIBIS Credit Management ha realizzato un’analisi in partnership con Credit Village – un’affermata community di manager, professionisti, advisor, imprenditori e società che operano nell’industria della gestione e del recupero del credito – focalizzata sull’andamento delle cessioni dei crediti.

Nel primo trimestre del 2021 sul mercato italiano si riscontrano un numero di operazioni e volumi superiori rispetto allo stesso periodo 2020, così come continua a crescere l’interesse degli investitori verso portafogli UTP (Unlikely To Pay). Si rileva, nello specifico, una crescita della quota di cessioni UTP rispetto agli NPL, che passa dal 9% al 20% del totale transato. Di contro la quota relativa agli NPL subisce una contrazione di circa il 60% nel 2020 rispetto al 2018.

Al contempo è cresciuta la quota di secured rispetto agli unsecured, che nel 2020 è arrivata a rappresentare il 55% dei volumi. Al riguardo va sottolineato come lo strumento delle GACS (Garanzia Cartolarizzazione Sofferenze) ha contribuito a supportare la dismissione dei crediti garantiti da immobili.

Nel 2020 si è mantenuta rilevante la quota di cessioni GACS verso le cessioni “no GACS”, attestandosi al 37% del totale transato. Lo strumento ha avuto un’applicazione estensiva sui portafogli NPL e proseguirà nel suo contributo anche per il biennio 2021-2022 grazie all’ultima proroga concessa dalla Commissione Ue.

Recupero Performing & Past Due

L’Osservatorio NPE presenta anche un’analisi sui crediti rateali svolta sulla base dei dati presenti in Eurisc, il Sistema di Informazioni Creditizie gestito da CRIF. Nel complesso le performance di recupero dei contratti rateali in ambito Performing & Past Due, chiaramente collegate al contenimento del rischio di credito, sono state migliori nel 2020 rispetto al 2019.

Si registra, in particolare, un incremento del back to bonis rate (tasso di rientro in bonis dei contratti con morosità) sostenuto dall’effetto delle moratorie. Nel dettaglio, le performance relative al tasso di regolarizzazione dei contratti rateali sono migliorate del +18%. Per quanto concerne i crediti che, per eleggibilità o per scelta, non sono stati oggetto di moratorie peggiorano invece le performance di recupero. Si riduce, infatti, del -7% il tasso di stabilizzazione o di miglioramento delle posizioni in insolvenza.

Procedure giudiziali

L’Osservatorio NPE presenta un’analisi relativa alle procedure mobiliari con un focus sui pignoramenti presso terzi dalla quale emerge, negli ultimi 5 anni, un progressivo allungamento delle durate, che passano da una media di 6 mesi nel 2015 a 11 mesi nel 2020. Il fenomeno sembra determinato in modo sostanziale da una progressiva maggior adozione dello strumento con il conseguente ingolfamento dei tribunali.

Infine, l’Osservatorio sottolinea come nel solo 2020 siano state chiuse circa 65 mila esecuzioni immobiliari a fronte delle 38 mila procedure aperte. Nel 2020, rispetto al 2019, si registra un decremento percentuale delle procedure chiuse pari al 25% e lo stesso decremento percentuale si registra sulle procedure aperte.

“In merito all’analisi svolta in partnership con Credit Village, focalizzata sull’andamento delle cessioni, rileviamo che la dinamica non è arrestata e il volume di transato nel 2020 è sostanzialmente equivalente a quello del 2019. Sono invece aumentate le transazioni in ambito UTP (un quinto del totale transato) coadiuvate dall’ingresso sul mercato di Fondi chiusi dedicati. Per quanto riguarda invece le cessioni GACS, i dati mostrano come lo strumento abbia consentito lo sviluppo del mercato e continui ad avere un ruolo determinante in termini di quota relativa, rappresentando il 40% del totale transato. Lo strumento GACS ha permesso l’evoluzione e quindi lo sviluppo del mercato secured, che era bloccato prima dell’introduzione di questo strumento e che invece oggi si attesta come il mercato di riferimento per gli investitori. Ci aspettiamo che il mercato prosegua con intensità nei prossimi mesi, dando continuità ai trend di crescita nel segmento UTP” – ha commentato Alberto Sondri, CRIBIS Credit Management Executive Director.

“I risultati consolidati del 2020 hanno nettamente superato quelle che erano le previsioni pre Covid – ha commentato Roberto Sergio, AD di Credit Village e Direttore Scientifico dell’Osservatorio Nazionale NPE Market – Nonostante la pandemia il mercato ha retto in pieno grazie, soprattutto, agli investitori italiani che hanno continuato a credere e a investire nel settore, tanto che l’ultimo anno si è chiuso con un numero di transazioni superiore al 2019 e con circa 10 miliardi in più rispetto alle stime elaborate prima dell’emergenza sanitaria. La vivacità del mercato si conferma anche nel primo trimestre 2021 con volumi e numero di operazioni superiori rispetto allo stesso periodo 2020. Continua a crescere, infine, l’interesse degli investitori verso portafogli UTP”.

CRIBIS Credit Management

CRIBIS Credit Management è la società del Gruppo CRIF specializzata nella gestione in outsourcing dei processi di Collection e di NPL management e si propone, sul mercato italiano, come Special Servicer indipendente. Da oltre 25 anni offre a banche, società finanziarie e imprese una gamma completa di servizi per la gestione in outsourcing dei crediti deteriorati con oltre 700 risorse tra cui analisti, asset e collection manager. Conta 5 sedi italiane: Bologna (Head Quarter), Milano, Roma, Napoli, Rende.

Per maggiori informazioni: https://www.cribiscreditmanagement.it/

Credit Village

Credit Village è un’affermata community di manager, professionisti, advisor, imprenditori e società che operano nell’industria della gestione e del recupero del credito. Il suo obiettivo è quello di diffondere, anche in Italia, la cultura del Credit and Collection Management. Dal 2006 pubblica il magazine Credit Village Magazine che è attualmente la prima e l’unica rivista in Italia interamente dedicata alla Credit Industry. Dal 2008 Credit Village organizza ed è Partner dei più importanti eventi, in Italia e all’estero, sui temi della gestione del credito, dei crediti deteriorati e del mercato NPE. Nel 2016 ha lanciato l’Osservatorio Nazionale NPE Market, uno strumento di lavoro indispensabile per investor, originator, servicer, advisor e studi legali, nato dall’esigenza di fornire al mercato italiano ed estero un quadro costantemente aggiornato sulle operazioni di compravendita di portafogli di crediti nel settore del Credit Management.

Per maggiori informazioni:https://www.creditvillage.news/

Fonte: Crif