Una analisi oggettiva e consolidata del nostro tessuto economico nazionale certifica “da sempre” una sostanziale platea di piccole e medie imprese (circa 4 milioni) aziende prevalentemente con una struttura di capitale proprio “inadeguato” ma comunque capaci di generare reddito anche per remunerare il capitale di terzi costituito dai necessari fidi a breve e MLT del sistema bancario complessivamente inteso (anche per le operazioni di factoring e leasing che rappresentano percentuali e valori assoluti rilevanti).

In questo quadro abbiamo analizzato nel numero precedente la crisi conseguente l’impatto Covid19/Coronavirus sul piano economico e finanziario.

Ora occorre progettare e soprattutto realizzare la ripresa e lo sviluppo possibili della nostra economia e dell’intero paese bisogna essere conseguenti cioè partire necessariamente e realisticamente dal quadro vero degli operatori chiamati ad “aggiustare le vele” perché non si può “cambiare il vento”.

Nella situazione descritta di tessuto imprenditoriale intelligente e versatile ma afflitto da nanismo patrimoniale e dimensionale strutturali occorre allora un “patto fra i naviganti” che sia intelligente e fruttuoso.

In buona sostanza il sistema imprenditoriale, le associazioni di categoria, i sindacati devono produrre uno sforzo eccezionale per dare “idee forza” e contenuti organizzativi e di processo alla ripresa possibile in un quadro sempre più (e sempre più lo sarà) competitivo e internazionale.

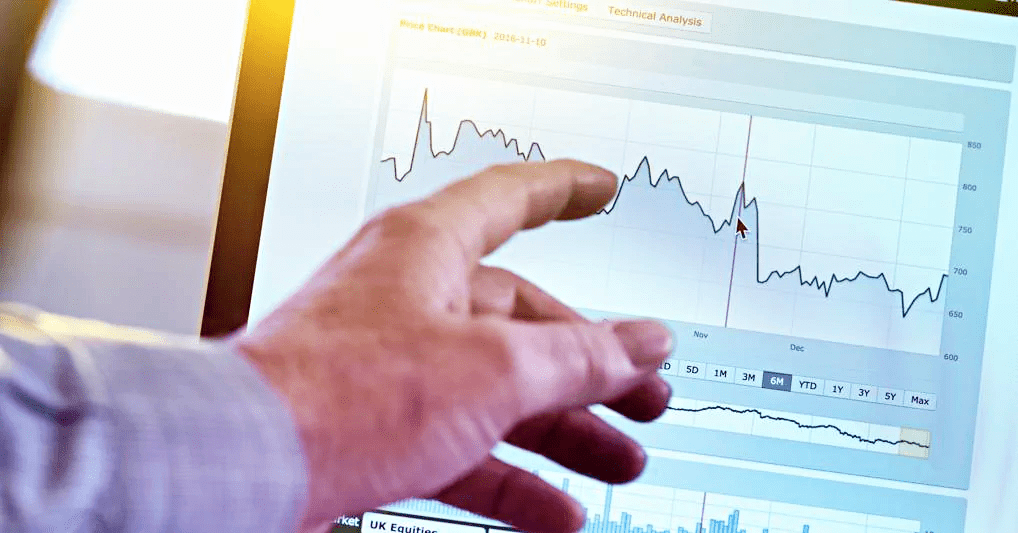

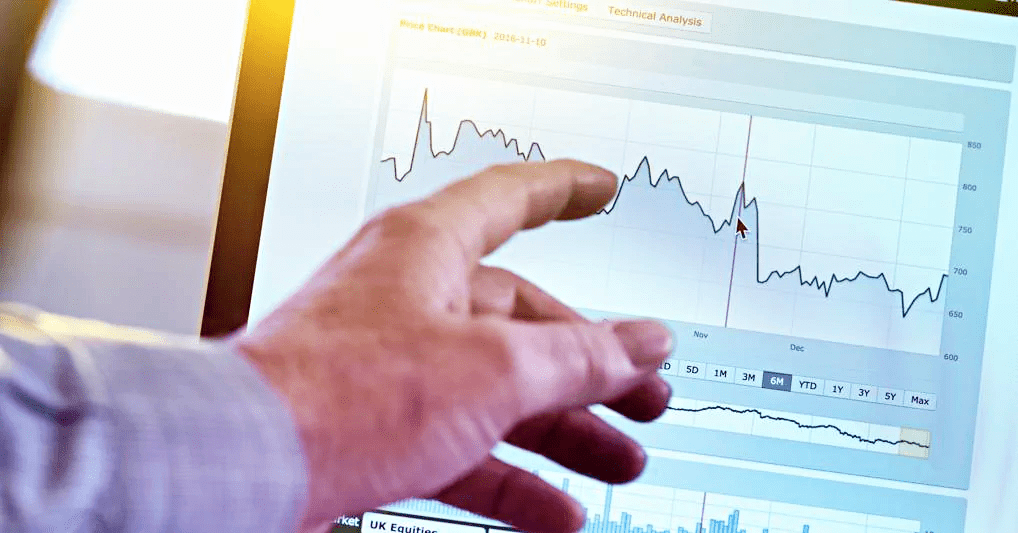

Il sistema bancario costituisce ancora oggi nella realtà economica italiana il perno essenziale per dare le risorse necessarie alle imprese per garantire il loro futuro.

Di fatto molto più della Borsa e dei mercati di approvvigionamento di capitali più innovativi la Banca è di fatto l’interlocutore di gran lunga più importante delle aziende per la sopravvivenze e lo sviluppo sostenibile del “sistema paese”.

Il sistema bancario, dunque quale elemento indispensabile del sistema economico, quale fornitore essenziale dei capitali necessari, per accompagnare la ripresa deve svolgere appieno il suo compito, la sua missione fino in fondo. La banca deve esercitare un rigoroso controllo delle risorse da destinare e con una analisi forte e risoluta professionale, non improntato genericamente ad una prudenza (che è sintomo di debolezza) ma con un’erogazione del credito che esamina il rischio secondo i pilastri veri dell’esame di un’azienda.

Si deve valutare cioè la capacità imprenditoriale/validità (attuale e prospettica): e i dettami principale dell’esame di affidabilità sono come sempre l’esame del rischio del credito come

- Rischio di flusso finanziario;

- Rischio economico (cash flow generato capace di garantire il capitale proprio e di terzi secondo la legge Modigliani/Miller);

- Rischio di capitale (costituito dalle garanzie reali e personali a presidio della operazione da approvare o meno).

In questo quadro la collaborazione delle organizzazioni di categoria e dei professionisti più qualificati può e deve valorizzare ed accompagnare un nuovo incontro più proficuo e professionale fra impresa e banca nella trasparenza e nel rispetto reciproco delle funzioni e delle prerogative di sistema che non devono e non possono essere in discussione. Le capacità, le energie, la forza di volontà, la credibilità e l’impegno delle persone deputate a realizzare questo cambiamento crediamo che possa “fare la differenza” e far riprendere un cammino di crescita, di sviluppo e speriamo di serenità a questo nostro paese : ognuno faccia dunque la sua parte perché i risultati saranno giudici inequivocabili della nostra azione quotidiana e strategica.

Una analisi oggettiva e consolidata del nostro tessuto economico nazionale certifica “da sempre” una sostanziale platea di piccole e medie imprese (circa 4 milioni) aziende prevalentemente con una struttura di capitale proprio “inadeguato” ma comunque capaci di generare reddito anche per remunerare il capitale di terzi costituito dai necessari fidi a breve e MLT del sistema bancario complessivamente inteso (anche per le operazioni di factoring e leasing che rappresentano percentuali e valori assoluti rilevanti).

In questo quadro abbiamo analizzato nel numero precedente la crisi conseguente l’impatto Covid19/Coronavirus sul piano economico e finanziario.

Ora occorre progettare e soprattutto realizzare la ripresa e lo sviluppo possibili della nostra economia e dell’intero paese bisogna essere conseguenti cioè partire necessariamente e realisticamente dal quadro vero degli operatori chiamati ad “aggiustare le vele” perché non si può “cambiare il vento”.

Nella situazione descritta di tessuto imprenditoriale intelligente e versatile ma afflitto da nanismo patrimoniale e dimensionale strutturali occorre allora un “patto fra i naviganti” che sia intelligente e fruttuoso.

In buona sostanza il sistema imprenditoriale, le associazioni di categoria, i sindacati devono produrre uno sforzo eccezionale per dare “idee forza” e contenuti organizzativi e di processo alla ripresa possibile in un quadro sempre più (e sempre più lo sarà) competitivo e internazionale.

Il sistema bancario costituisce ancora oggi nella realtà economica italiana il perno essenziale per dare le risorse necessarie alle imprese per garantire il loro futuro.

Di fatto molto più della Borsa e dei mercati di approvvigionamento di capitali più innovativi la Banca è di fatto l’interlocutore di gran lunga più importante delle aziende per la sopravvivenze e lo sviluppo sostenibile del “sistema paese”.

Il sistema bancario, dunque quale elemento indispensabile del sistema economico, quale fornitore essenziale dei capitali necessari, per accompagnare la ripresa deve svolgere appieno il suo compito, la sua missione fino in fondo. La banca deve esercitare un rigoroso controllo delle risorse da destinare e con una analisi forte e risoluta professionale, non improntato genericamente ad una prudenza (che è sintomo di debolezza) ma con un’erogazione del credito che esamina il rischio secondo i pilastri veri dell’esame di un’azienda.

Si deve valutare cioè la capacità imprenditoriale/validità (attuale e prospettica): e i dettami principale dell’esame di affidabilità sono come sempre l’esame del rischio del credito come

In questo quadro la collaborazione delle organizzazioni di categoria e dei professionisti più qualificati può e deve valorizzare ed accompagnare un nuovo incontro più proficuo e professionale fra impresa e banca nella trasparenza e nel rispetto reciproco delle funzioni e delle prerogative di sistema che non devono e non possono essere in discussione. Le capacità, le energie, la forza di volontà, la credibilità e l’impegno delle persone deputate a realizzare questo cambiamento crediamo che possa “fare la differenza” e far riprendere un cammino di crescita, di sviluppo e speriamo di serenità a questo nostro paese : ognuno faccia dunque la sua parte perché i risultati saranno giudici inequivocabili della nostra azione quotidiana e strategica.