L’impatto della crisi COVID-19 ha iniziato a farsi sentire nella qualità del credito delle banche europee.

Secondo un’analisi realizzata da Debtwire sui bilanci dei principali istituti di credito, nell’ultimo trimestre disponibile si è registrata una inversione di tendenza rispetto alla diminuzione dei crediti deteriorati che è stata osservata quasi costantemente negli anni successivi all’ultima crisi finanziaria.

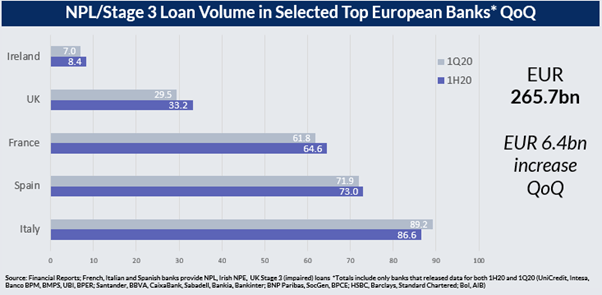

Il livello complessivo di NPL delle maggiori banche in Francia, Regno Unito, Italia e Spagna, che negli ultimi due trimestri hanno registrato dati sulle sofferenze o sugli incagli di fase 3 (deteriorati), è stato pari a 265,7 miliardi di euro nel 2° trimestre, in aumento di 6,4 miliardi di euro rispetto ai 259,3 miliardi di euro del 1° trimestre.

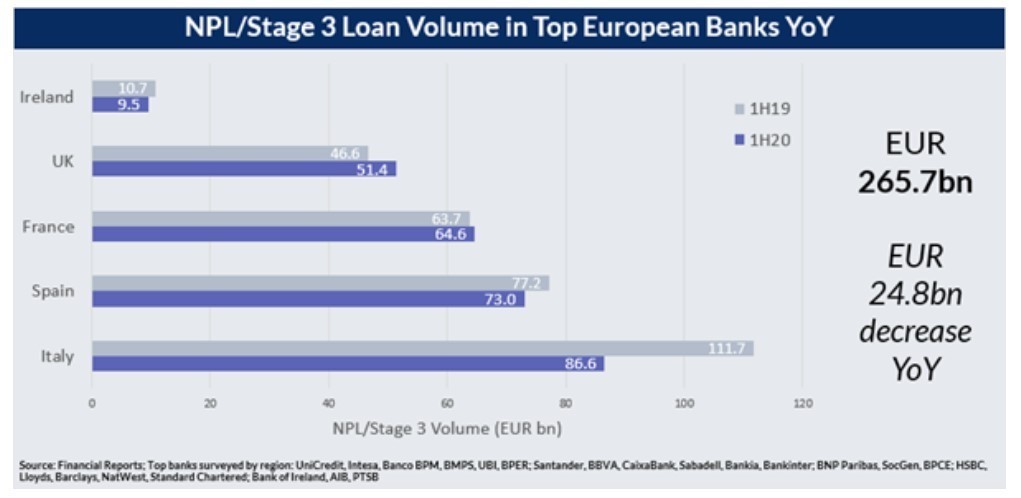

Francia e Regno Unito hanno registrato un incremento rispetto all’anno precedente, passando rispettivamente a 64,6 miliardi di euro da 63,7 miliardi di euro e a 51,4 miliardi di euro da 46,6 miliardi di euro. Ciò conferma una tendenza già riscontrata nel più recente Risk Dashboard trimestrale dell’Autorità Bancaria Europea (EBA), secondo cui sia le banche francesi che quelle britanniche hanno aumentato gli NPL dalla fine del 2019 alla fine del primo trimestre del 2020.

In Francia, BNP Paribas ha registrato il livello di NPL più elevato, con 24,4 miliardi di euro, dai 23,7 miliardi di euro del primo trimestre del 2019 ai 25,7 miliardi di euro dell’anno precedente, come riportato. Nel Regno Unito, HSBC ha registrato il volume più elevato di prestiti della fase 3 a 17,1 miliardi di USD (13,87 miliardi di sterline) nel 2° trimestre del 20° trimestre, in aumento rispetto a 14,4 miliardi di USD (11,6 miliardi di sterline), come riportato.

Le banche irlandesi hanno registrato un balzo del 20% a fine semestre a 9,5 miliardi di euro a fine 1° semestre 20, da 7,9 miliardi di euro a fine anno 19, principalmente a causa di un picco di PMI non proprietarie e di NPE aziendali, secondo l’analisi di Debtwire sui risultati delle tre banche pilastro, Bank of Ireland (BoI), Allied Irish Banks (AIB) e Permanent TSB (PTSB), come riportato.

In Spagna, alla fine del primo semestre del 2020 i NPL totali per le sei maggiori banche spagnole erano pari a 72,97 miliardi di euro, in aumento dell’1,46% rispetto ai 71,92 miliardi di euro della fine del primo trimestre del 2020, come riportato.

La banca con il più alto livello di NPL in Europa nel suo bilancio è stata il Gruppo Santander con 32,78 miliardi di euro di NPL, in aumento rispetto ai 32,74 miliardi di euro. Il secondo livello più alto di NPL in Europa è stato registrato dall’italiana Intesa Sanpaolo, che ha registrato un volume di NPL pari a 29 miliardi di euro, in calo rispetto ai 30,2 miliardi di euro del trimestre precedente.

Le banche italiane hanno rappresentato una notevole eccezione tra i pari europei, avendo registrato una diminuzione del QoQ degli NPL. Le sei maggiori banche italiane hanno registrato complessivamente 86,57 miliardi di euro alla fine del primo semestre, in calo rispetto agli 89,17 miliardi di euro del trimestre precedente e ai 111,7 miliardi di euro del secondo trimestre del 19° trimestre.

In Italia il mercato dei portafogli NPL è rimasto attivo anche durante il mese del blocco COVID-19. Le banche italiane hanno realizzato la maggior parte delle vendite di NPL nel primo semestre del 20 settembre, secondo l’ultimo rapporto Debtwire European NPLs Report, a 18,2 miliardi di euro su 30,4 miliardi di euro di operazioni concluse in tutta Europa, grazie in gran parte alla bad bank AMCO e al programma di garanzia statale GACS.

Le banche sono sotto pressione per andare avanti con le vendite di NPLs ereditati dal passato a causa della forte possibilità di una nuova ondata di debiti in sofferenza. Un recente studio di Oliver Wyman ha dichiarato che le banche europee dovranno affrontare oltre 400 miliardi di euro di perdite sui crediti nei prossimi tre anni, “due volte e mezzo il totale degli accantonamenti effettuati nei tre anni precedenti, un periodo di perdite relativamente basse”.

Secondo lo studio, il rapporto NPL dell’Italia potrebbe salire al 13,2% da meno dell’8,9% prima di COVID-19, quello della Spagna all’8,4% da meno del 4%, quello della Francia all’8,1% da meno del 3,4% e quello del Regno Unito al 6,8% da meno del 2,1%.

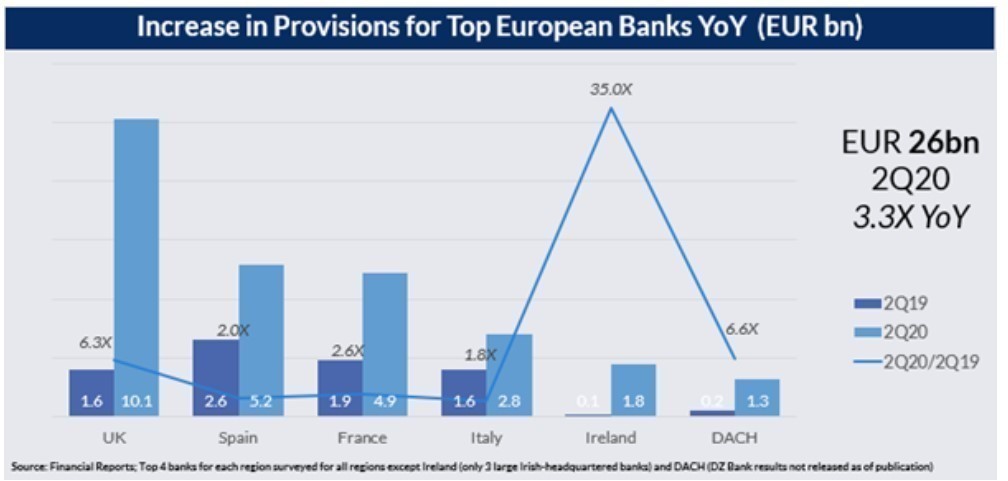

I livelli degli accantonamenti sono più che triplicati rispetto all’anno precedente in tutta Europa, con 26 miliardi di euro stanziati nel 2° trimestre del 20° trimestre, 3,3 volte superiori ai 7,9 miliardi di euro del 2° trimestre del 19° trimestre.

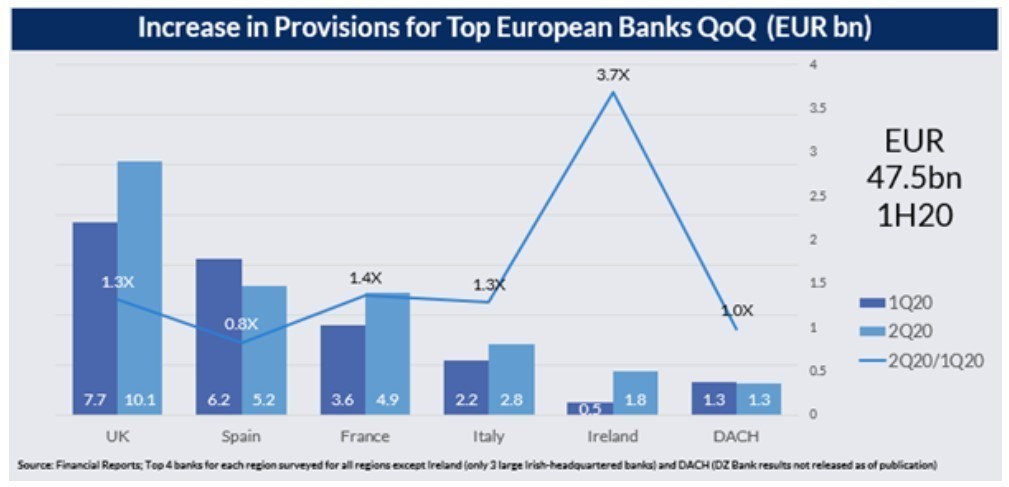

Complessivamente, nel primo trimestre, 22 banche analizzate da Debtwire hanno effettuato accantonamenti per 47,5 miliardi di euro nel primo semestre del 2020. Gli accantonamenti del secondo trimestre del 20° trimestre hanno superato il primo trimestre del 20,9%, con un accantonamento di 21,5 miliardi di euro da parte delle banche.

Le principali banche britanniche, HSBC, Barclays, NatWest e Lloyds, hanno accantonato ancora una volta i volumi più elevati, con accantonamenti per 10,1 miliardi di euro, con un incremento di 6,3 volte rispetto agli 1,6 miliardi di euro dello stesso periodo dell’anno precedente. HSBC, la più grande banca d’Europa, ha accantonato il volume più elevato nel 2° trimestre del 20° trimestre, 3,4 miliardi di euro.

Le banche spagnole hanno continuato ad effettuare consistenti accantonamenti, accantonando 5,2 miliardi di euro nel 2° trimestre del 20° trimestre, con un incremento di 2 volte rispetto all’anno scorso. Oltre la metà di questi fondi è stata costituita dai 3,1 miliardi di euro del Gruppo Santander. Dei 7,02 miliardi di euro di Santander contabilizzati nel semestre in esame, 2,43 miliardi di euro sono stati destinati al Sud America, 2,36 miliardi di euro al Nord America e 2,21 miliardi di euro all’Europa, come riportato.

Tuttavia, la Spagna è stato l’unico paese intervistato ad accantonare meno fondi in questo trimestre rispetto al trimestre precedente, quando le banche hanno accantonato 6,2 miliardi di euro.

Le prime quattro banche francesi hanno aumentato i loro accantonamenti di 2,5 volte (confronto anno su anno), passando da 1,9 miliardi di euro a 4,9 miliardi di euro. Le maggiori banche italiane hanno quasi raddoppiato gli accantonamenti, passando da 1,6 miliardi di euro a 2,8 miliardi di euro.

Rispetto al trimestre precedente, gli accantonamenti delle banche sono stati solo moderatamente aumentati, per fattori di 1,4 e 1,3, rispettivamente da 3,6 e 2,2 miliardi di euro.

Dopo aver evitato volumi significativi nell’ultimo trimestre, le banche irlandesi hanno aumentato proporzionalmente in questo trimestre gli accantonamenti per perdite su crediti, come riportato, accantonando 1,8 miliardi di euro in totale, in aumento di 3,7 volte rispetto ai soli 476 milioni di euro del primo trimestre.

Lo scorso anno Bank of Ireland ha accantonato solo 41 milioni di Euro nel secondo trimestre del 19° trimestre. Allied Irish Banks e Permanent TSB non hanno rilasciato dati separati per trimestre, ma hanno accantonato rispettivamente 9 e 5 milioni di Euro per il primo semestre del 19° trimestre.

Anche le prime tre banche della regione DACH, Deutsche Bank, Credit Suisse e UBS, hanno registrato forti incrementi proporzionali, raggiungendo 1,3 miliardi di Euro nel 2° trimestre del 20° trimestre, 6,6 volte i livelli del 2° trimestre del 19°, circa 200 milioni di Euro. Il livello totale è rimasto costante negli ultimi due trimestri.

L’impatto della crisi COVID-19 ha iniziato a farsi sentire nella qualità del credito delle banche europee.

Secondo un’analisi realizzata da Debtwire sui bilanci dei principali istituti di credito, nell’ultimo trimestre disponibile si è registrata una inversione di tendenza rispetto alla diminuzione dei crediti deteriorati che è stata osservata quasi costantemente negli anni successivi all’ultima crisi finanziaria.

Il livello complessivo di NPL delle maggiori banche in Francia, Regno Unito, Italia e Spagna, che negli ultimi due trimestri hanno registrato dati sulle sofferenze o sugli incagli di fase 3 (deteriorati), è stato pari a 265,7 miliardi di euro nel 2° trimestre, in aumento di 6,4 miliardi di euro rispetto ai 259,3 miliardi di euro del 1° trimestre.

Francia e Regno Unito hanno registrato un incremento rispetto all’anno precedente, passando rispettivamente a 64,6 miliardi di euro da 63,7 miliardi di euro e a 51,4 miliardi di euro da 46,6 miliardi di euro. Ciò conferma una tendenza già riscontrata nel più recente Risk Dashboard trimestrale dell’Autorità Bancaria Europea (EBA), secondo cui sia le banche francesi che quelle britanniche hanno aumentato gli NPL dalla fine del 2019 alla fine del primo trimestre del 2020.

In Francia, BNP Paribas ha registrato il livello di NPL più elevato, con 24,4 miliardi di euro, dai 23,7 miliardi di euro del primo trimestre del 2019 ai 25,7 miliardi di euro dell’anno precedente, come riportato. Nel Regno Unito, HSBC ha registrato il volume più elevato di prestiti della fase 3 a 17,1 miliardi di USD (13,87 miliardi di sterline) nel 2° trimestre del 20° trimestre, in aumento rispetto a 14,4 miliardi di USD (11,6 miliardi di sterline), come riportato.

Le banche irlandesi hanno registrato un balzo del 20% a fine semestre a 9,5 miliardi di euro a fine 1° semestre 20, da 7,9 miliardi di euro a fine anno 19, principalmente a causa di un picco di PMI non proprietarie e di NPE aziendali, secondo l’analisi di Debtwire sui risultati delle tre banche pilastro, Bank of Ireland (BoI), Allied Irish Banks (AIB) e Permanent TSB (PTSB), come riportato.

In Spagna, alla fine del primo semestre del 2020 i NPL totali per le sei maggiori banche spagnole erano pari a 72,97 miliardi di euro, in aumento dell’1,46% rispetto ai 71,92 miliardi di euro della fine del primo trimestre del 2020, come riportato.

La banca con il più alto livello di NPL in Europa nel suo bilancio è stata il Gruppo Santander con 32,78 miliardi di euro di NPL, in aumento rispetto ai 32,74 miliardi di euro. Il secondo livello più alto di NPL in Europa è stato registrato dall’italiana Intesa Sanpaolo, che ha registrato un volume di NPL pari a 29 miliardi di euro, in calo rispetto ai 30,2 miliardi di euro del trimestre precedente.

Le banche italiane hanno rappresentato una notevole eccezione tra i pari europei, avendo registrato una diminuzione del QoQ degli NPL. Le sei maggiori banche italiane hanno registrato complessivamente 86,57 miliardi di euro alla fine del primo semestre, in calo rispetto agli 89,17 miliardi di euro del trimestre precedente e ai 111,7 miliardi di euro del secondo trimestre del 19° trimestre.

In Italia il mercato dei portafogli NPL è rimasto attivo anche durante il mese del blocco COVID-19. Le banche italiane hanno realizzato la maggior parte delle vendite di NPL nel primo semestre del 20 settembre, secondo l’ultimo rapporto Debtwire European NPLs Report, a 18,2 miliardi di euro su 30,4 miliardi di euro di operazioni concluse in tutta Europa, grazie in gran parte alla bad bank AMCO e al programma di garanzia statale GACS.

Le banche sono sotto pressione per andare avanti con le vendite di NPLs ereditati dal passato a causa della forte possibilità di una nuova ondata di debiti in sofferenza. Un recente studio di Oliver Wyman ha dichiarato che le banche europee dovranno affrontare oltre 400 miliardi di euro di perdite sui crediti nei prossimi tre anni, “due volte e mezzo il totale degli accantonamenti effettuati nei tre anni precedenti, un periodo di perdite relativamente basse”.

Secondo lo studio, il rapporto NPL dell’Italia potrebbe salire al 13,2% da meno dell’8,9% prima di COVID-19, quello della Spagna all’8,4% da meno del 4%, quello della Francia all’8,1% da meno del 3,4% e quello del Regno Unito al 6,8% da meno del 2,1%.

I livelli degli accantonamenti sono più che triplicati rispetto all’anno precedente in tutta Europa, con 26 miliardi di euro stanziati nel 2° trimestre del 20° trimestre, 3,3 volte superiori ai 7,9 miliardi di euro del 2° trimestre del 19° trimestre.

Complessivamente, nel primo trimestre, 22 banche analizzate da Debtwire hanno effettuato accantonamenti per 47,5 miliardi di euro nel primo semestre del 2020. Gli accantonamenti del secondo trimestre del 20° trimestre hanno superato il primo trimestre del 20,9%, con un accantonamento di 21,5 miliardi di euro da parte delle banche.

Le principali banche britanniche, HSBC, Barclays, NatWest e Lloyds, hanno accantonato ancora una volta i volumi più elevati, con accantonamenti per 10,1 miliardi di euro, con un incremento di 6,3 volte rispetto agli 1,6 miliardi di euro dello stesso periodo dell’anno precedente. HSBC, la più grande banca d’Europa, ha accantonato il volume più elevato nel 2° trimestre del 20° trimestre, 3,4 miliardi di euro.

Le banche spagnole hanno continuato ad effettuare consistenti accantonamenti, accantonando 5,2 miliardi di euro nel 2° trimestre del 20° trimestre, con un incremento di 2 volte rispetto all’anno scorso. Oltre la metà di questi fondi è stata costituita dai 3,1 miliardi di euro del Gruppo Santander. Dei 7,02 miliardi di euro di Santander contabilizzati nel semestre in esame, 2,43 miliardi di euro sono stati destinati al Sud America, 2,36 miliardi di euro al Nord America e 2,21 miliardi di euro all’Europa, come riportato.

Tuttavia, la Spagna è stato l’unico paese intervistato ad accantonare meno fondi in questo trimestre rispetto al trimestre precedente, quando le banche hanno accantonato 6,2 miliardi di euro.

Le prime quattro banche francesi hanno aumentato i loro accantonamenti di 2,5 volte (confronto anno su anno), passando da 1,9 miliardi di euro a 4,9 miliardi di euro. Le maggiori banche italiane hanno quasi raddoppiato gli accantonamenti, passando da 1,6 miliardi di euro a 2,8 miliardi di euro.

Rispetto al trimestre precedente, gli accantonamenti delle banche sono stati solo moderatamente aumentati, per fattori di 1,4 e 1,3, rispettivamente da 3,6 e 2,2 miliardi di euro.

Dopo aver evitato volumi significativi nell’ultimo trimestre, le banche irlandesi hanno aumentato proporzionalmente in questo trimestre gli accantonamenti per perdite su crediti, come riportato, accantonando 1,8 miliardi di euro in totale, in aumento di 3,7 volte rispetto ai soli 476 milioni di euro del primo trimestre.

Lo scorso anno Bank of Ireland ha accantonato solo 41 milioni di Euro nel secondo trimestre del 19° trimestre. Allied Irish Banks e Permanent TSB non hanno rilasciato dati separati per trimestre, ma hanno accantonato rispettivamente 9 e 5 milioni di Euro per il primo semestre del 19° trimestre.

Anche le prime tre banche della regione DACH, Deutsche Bank, Credit Suisse e UBS, hanno registrato forti incrementi proporzionali, raggiungendo 1,3 miliardi di Euro nel 2° trimestre del 20° trimestre, 6,6 volte i livelli del 2° trimestre del 19°, circa 200 milioni di Euro. Il livello totale è rimasto costante negli ultimi due trimestri.