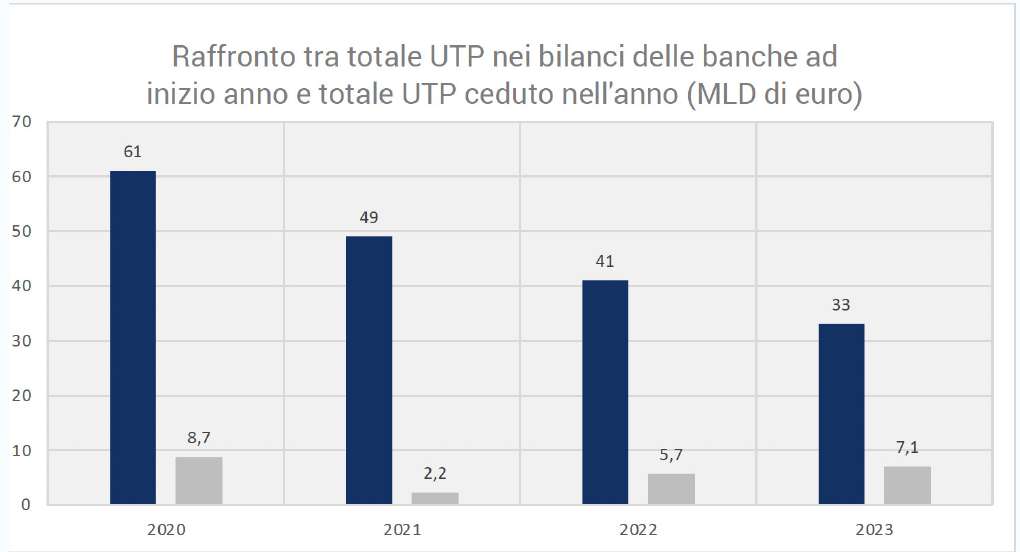

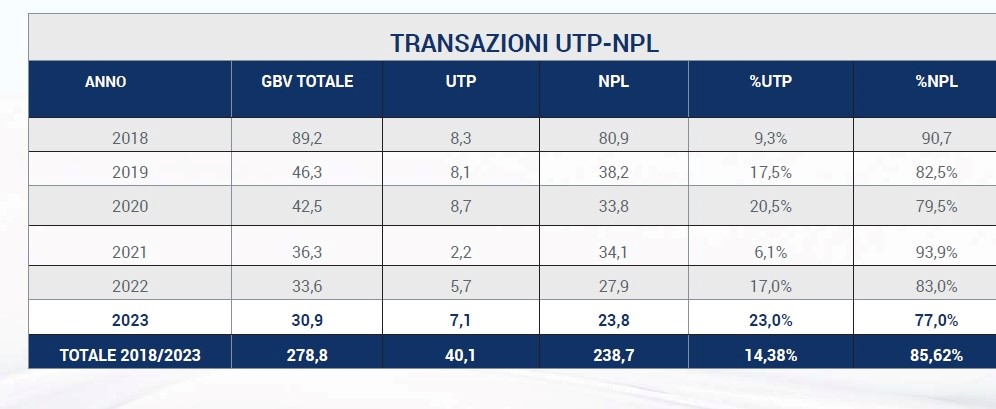

Dal 2020 in poi i volumi di crediti classificati ad Inadempienze Probabili (UTP) presenti nei bilanci delle banche hanno superato quelli classificati a Sofferenze (NPL).

Purtroppo, nonostante fossero diventati il focus principale per molti investitori e servicer, nella realtà le particolari caratteristiche di questa tipologia di credito hanno frenato molto gli entusiasmi iniziali e, come si può osservare nei grafici e tabelle seguenti, è chiaro come i volumi ceduti rappresentino una quota piuttosto contenuta rispetto a quelli che restano nelle banche.

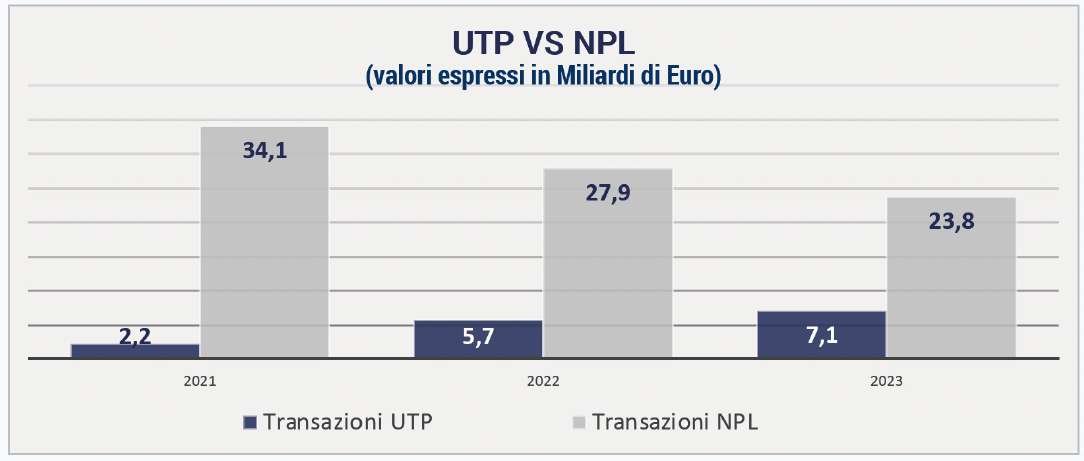

Comunque nel 2023, grazie soprattutto ai Fondi specializzati, i volumi di UtP ceduti sono cresciuti.

Attraverso 75 transazioni sono passati di mano oltre 7 miliardi di euro di Inadempienze probabili rispetto ai 5,7 del 2022 ed i soli 2,2 del 2021.

Come anticipato, la parte più significativa se la sono assegnata i fondi mobiliari ad apporto. Tali operazioni consentono alle banche originator di conferire le posizioni e diventare quotiste del fondo.

Fra i principali fondi di questo tipo che operano sugli UTP ricordiamo:

– Il Fondo UTP Italia, lanciato lo scorso anno da Intrum Italy e le società del gruppo Arrow Global, Sagitta Sgr e Zenith Service, dedicato all’investimento in crediti UTP corporate;

– I Fondi Olympus Fund1 e 2 creati da ARECneprix e Finint Investments. Sono fondi mobiliari ad apporto, dedicati alla valorizzazione di crediti, soprattutto UTP anche leasing, garantiti da immobili ed alla gestione di asset Real Estate;

– Efesto è invece il fondo lanciato da doValue attraverso Italfondiario in partnership con

Finint Investments SGR;

– Nel Fondo Back2Bonis nell’ambito della piattaforma Cuvèe, AMCO agisce come Master e Special Servicer e il Gruppo Prelios come gestore del Fondo, partner Real Estate e Special Servicer per la gestione dei crediti con sottostante leasing immobiliari;

– Fondo Keystone è un fondo chiuso riservato ad investitori istituzionali di Kryalos SGR e si avvale del supporto dello studio legale e tributario di EY;

– UTP Restructuring, è il nuovo fondo lanciato da Sagitta SGR ed Europa Investimenti;

– Fondo illimity Credit & Corporate Turnaround, nasce su iniziativa congiunta di illimity SGR ed illimity Bank;

– Fondo illimity Real Estate Credit, nasce su iniziativa congiunta di illimity SGR ed illimity Bank illimity SGR ed ARECneprix.

Le strutture di questi fondi tendono a risolvere o comunque a ridurre, almeno in parte, molte di quelle criticità che fin dai primi tempi erano emerse nell’ambito della cessione di questi crediti ed avevano creato perplessità fra gli investitori.

L’operazione di apporto da parte della Banca del credito al Fondo ovviamente mitiga le tematiche legate al prezzo.

L’altro problema era legato alla nuova finanza necessaria per ristrutturare questo tipo di ì esposizioni per favorire un ritorno in bonis. La banca tradizionale ha difficoltà ad immettere nuova finanza in imprese che presentano comunque indici di rischio e già segnalate per anomalie. I fondi invece hanno maggior flessibilità nel supportare le imprese nei processi di ristrutturazione erogando nuove linee di credito.

Inoltre anche sotto un profilo etico rimanere in qualche modo collegati alla posizione da parte della banca è un approccio meno impattante rispetto ad una cessione classica. D’altronde, va sempre ricordato che l’obiettivo dovrebbe essere quella del ritorno in bonis e del mantenimento della relazione con il cliente.

Vuoi rimanere sempre aggiornato sui trend dell’Npe Market e conoscere tutti i deal chiusi sul mercato Npe?

Abbonati adesso all’Osservatorio Nazionale NPE Market di Credit Village!

Quali sono state le principali tendenze del mercato Npe nel 2023?

Scarica gratuitamente il White Papers 2023 per saperlo!

Dal 2020 in poi i volumi di crediti classificati ad Inadempienze Probabili (UTP) presenti nei bilanci delle banche hanno superato quelli classificati a Sofferenze (NPL).

Purtroppo, nonostante fossero diventati il focus principale per molti investitori e servicer, nella realtà le particolari caratteristiche di questa tipologia di credito hanno frenato molto gli entusiasmi iniziali e, come si può osservare nei grafici e tabelle seguenti, è chiaro come i volumi ceduti rappresentino una quota piuttosto contenuta rispetto a quelli che restano nelle banche.

Comunque nel 2023, grazie soprattutto ai Fondi specializzati, i volumi di UtP ceduti sono cresciuti.

Attraverso 75 transazioni sono passati di mano oltre 7 miliardi di euro di Inadempienze probabili rispetto ai 5,7 del 2022 ed i soli 2,2 del 2021.

Come anticipato, la parte più significativa se la sono assegnata i fondi mobiliari ad apporto. Tali operazioni consentono alle banche originator di conferire le posizioni e diventare quotiste del fondo.

Fra i principali fondi di questo tipo che operano sugli UTP ricordiamo:

– Il Fondo UTP Italia, lanciato lo scorso anno da Intrum Italy e le società del gruppo Arrow Global, Sagitta Sgr e Zenith Service, dedicato all’investimento in crediti UTP corporate;

– I Fondi Olympus Fund1 e 2 creati da ARECneprix e Finint Investments. Sono fondi mobiliari ad apporto, dedicati alla valorizzazione di crediti, soprattutto UTP anche leasing, garantiti da immobili ed alla gestione di asset Real Estate;

– Efesto è invece il fondo lanciato da doValue attraverso Italfondiario in partnership con

Finint Investments SGR;

– Nel Fondo Back2Bonis nell’ambito della piattaforma Cuvèe, AMCO agisce come Master e Special Servicer e il Gruppo Prelios come gestore del Fondo, partner Real Estate e Special Servicer per la gestione dei crediti con sottostante leasing immobiliari;

– Fondo Keystone è un fondo chiuso riservato ad investitori istituzionali di Kryalos SGR e si avvale del supporto dello studio legale e tributario di EY;

– UTP Restructuring, è il nuovo fondo lanciato da Sagitta SGR ed Europa Investimenti;

– Fondo illimity Credit & Corporate Turnaround, nasce su iniziativa congiunta di illimity SGR ed illimity Bank;

– Fondo illimity Real Estate Credit, nasce su iniziativa congiunta di illimity SGR ed illimity Bank illimity SGR ed ARECneprix.

Le strutture di questi fondi tendono a risolvere o comunque a ridurre, almeno in parte, molte di quelle criticità che fin dai primi tempi erano emerse nell’ambito della cessione di questi crediti ed avevano creato perplessità fra gli investitori.

L’operazione di apporto da parte della Banca del credito al Fondo ovviamente mitiga le tematiche legate al prezzo.

L’altro problema era legato alla nuova finanza necessaria per ristrutturare questo tipo di ì esposizioni per favorire un ritorno in bonis. La banca tradizionale ha difficoltà ad immettere nuova finanza in imprese che presentano comunque indici di rischio e già segnalate per anomalie. I fondi invece hanno maggior flessibilità nel supportare le imprese nei processi di ristrutturazione erogando nuove linee di credito.

Inoltre anche sotto un profilo etico rimanere in qualche modo collegati alla posizione da parte della banca è un approccio meno impattante rispetto ad una cessione classica. D’altronde, va sempre ricordato che l’obiettivo dovrebbe essere quella del ritorno in bonis e del mantenimento della relazione con il cliente.

Vuoi rimanere sempre aggiornato sui trend dell’Npe Market e conoscere tutti i deal chiusi sul mercato Npe?

Abbonati adesso all’Osservatorio Nazionale NPE Market di Credit Village!

Quali sono state le principali tendenze del mercato Npe nel 2023?

Scarica gratuitamente il White Papers 2023 per saperlo!