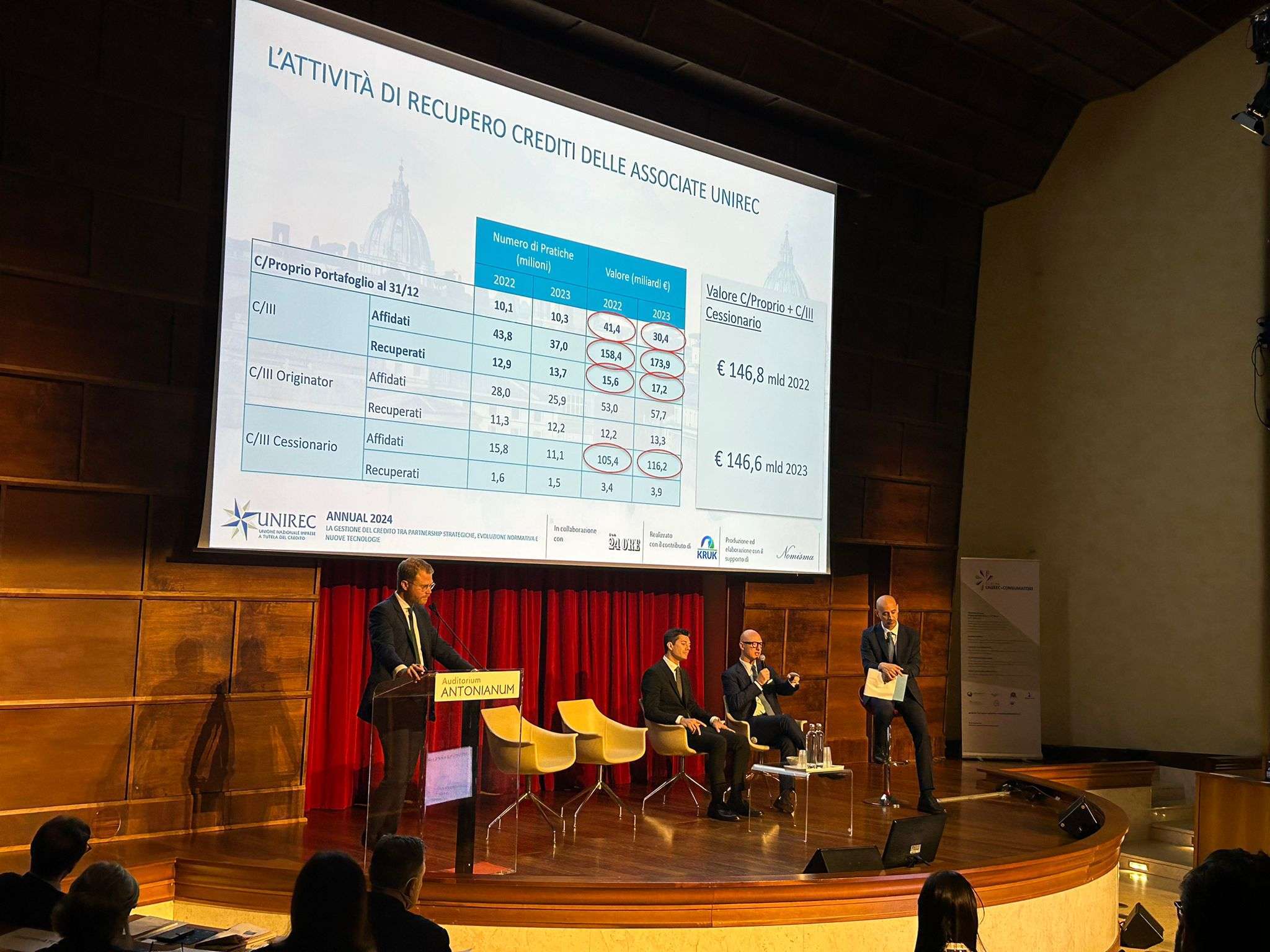

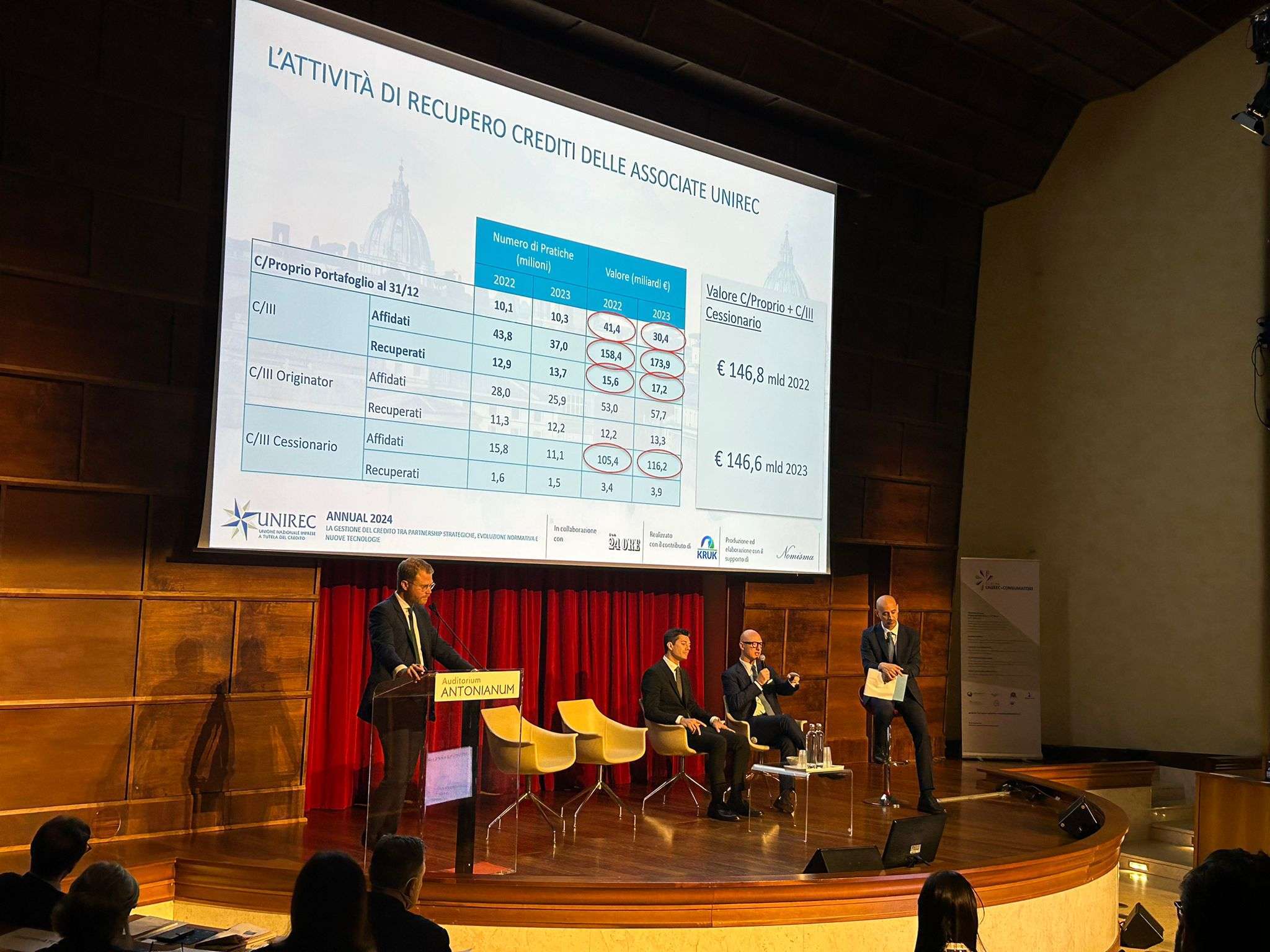

Nel 2023 le imprese di recupero crediti associate a Unirec hanno registrato il record di crediti affidati: 204,3 miliardi di euro, in crescita rispetto ai 201 miliardi dell’anno scorso. Una crescita che è dovuta soprattutto a grandi movimenti di portafoglio all’interno del mercato visto che il tasso di deterioramento dei crediti non ha subito forti variazioni e si è attestato ai livelli minimi degli ultimi 10 anni. Ed è record di importi recuperati che hanno raggiunto quota 17 miliardi di euro, l’11% in più rispetto al 2022.

Sono i principali dati emersi dal XIV Rapporto annuale di UNIREC – l’Unione Nazionale Imprese a Tutela del Credito – presentato oggi a Roma nel corso del convegno annuale “La gestione del credito tra partnership strategiche, evoluzione normativa e nuove tecnologie”. Per la prima volta quest’anno il Rapporto è stato curato in collaborazione con Nomisma per fornire un’analisi ancora più precisa di questo mercato sempre più complesso.

Nello specifico gli importi gestiti in conto terzi (che hanno rappresentato l’88% del totale) sono cresciuti dell’8,7%, passando dai 160 miliardi del 2022 a circa 174 miliardi di euro del 2023, attestandosi sul valore massimo registrato negli ultimi 5 anni (quinquennio 2019-2023), ma con una variazione inferiore rispetto all’aumento del 50% segnato l’anno scorso. L’andamento del mercato nel 2023 è stato influenzato da operazioni straordinarie all’interno delle imprese, con grandi portafogli per quasi 11 miliardi di euro che sono passati dall’area conto proprio al conto terzi. Tendenza che dovrebbe verificarsi anche nei prossimi anni.

Gli importi recuperati in conto terzi hanno toccato il valore massimo di 17 miliardi di euro (+11% rispetto al 2022), con le performance di recupero al 10%, in una dinamica sostanzialmente stabile rispetto al 2019. Se guardiamo all’ultimo quinquennio emerge la capacità delle aziende del settore di mantenere il livello di performance elevato anche in presenza di volumi crescenti da gestire e pratiche più difficili.

Dall’altro lato si registra un calo della provvigione media che è diminuita del 15% passando dal 4,8% del 2022 al 4,1% del 2023. La marginalità delle aziende del settore è sempre più legata alla dimensione e cresce insieme al fatturato.

Oltre la metà degli importi dei crediti gestiti in conto terzi è relativo al settore Business to Business, che sorpassa nuovamente il Business to Consumer dopo l’anomalia del 2022, in cui per la prima volta i pesi si sono invertiti con una predominanza di crediti relativi a singoli consumatori.

A livello territoriale, prendendo in considerazione il conto terzi, quasi la metà dei crediti affidati (46,6%) si concentra in quattro regioni principali, confermando il trend degli anni passati: Lombardia (16,4%, in crescita rispetto al 15% del 2022), Lazio (11,3%, in aumento rispetto all’10,6%), Sicilia (in crescita al 10% rispetto all’8%) e Campania (8,9%, in calo rispetto al 9,4% del 2022). Nel 2023 la Sicilia supera per la prima volta la Campania. Complessivamente stabile, rispetto al 2022, il trend dei crediti recuperati in termini di importo, che si mantengono comunque superiori al 2021. Lombardia, Lazio e Sicilia si caratterizzano per avere visto il maggior incremento di importi affidati, a fronte di una stabilità di quelli recuperati, con una conseguente lieve riduzione delle performance. In controtendenza l’Emilia-Romagna che vede salire di un punto percentuale la sua capacità di recupero. Questa distribuzione territoriale è sostanzialmente simile a quella riscontrata nel portafoglio in conto proprio.

Il ticket medio dei portafogli gestiti in conto terzi è cresciuto ulteriormente rispetto al 2022 e segna il valore massimo nel quinquennio di osservazione, pari a 4.696 euro (2mila euro in più rispetto ai 2.680 del 2019). Rispetto alle performance di recupero in base al settore si riscontra un trend molto positivo per le Utility/Telecomunicazioni (35% contro il 22% del 2022) e Leasing (22% contro il 13% del 2022), una ripresa nel settore Commerciale (32%, ancora lontano dal 49% del 2021) e una sostanziale stabilità nel settore Bancario (intorno al 6%). L’andamento è invece negativo per il settore Finanziario (10% rispetto al 12% del 2022), Assicurativo (20% rispetto al 23% del 2022) e della Pubblica Amministrazione (34% rispetto al 61%).

Se guardiamo alle tipologie di lavorazione delle pratiche, si registrano performance molto diverse, con la Phone Collection che fa registrare un incremento significativo, passando dal 12% del 2022 al 21% del 2023, valore massimo del triennio. Nel Master Legal si confermano ticket medi più elevati ed in crescita rispetto al 2022 (pari a 36.470 euro, +17% rispetto al 2022).

La provvigione media è scesa al 4,1% rispetto al 4,8% del 2022, con un valore che varia molto a seconda che si tratti di conto terzi Originator o di conto terzi Cessionario. A crescere è la provvigione media del conto terzi Cessionario, che passa dal 7,2% all’8,4%, mentre cala quella del conto terzi Originator che passa dal 4,1% del 2022 al 2,8% del 2023, a causa soprattutto della crescita delle pratiche dei settori Telco/Utility che passano dal 37% al 45% dei volumi complessivi.

Gli importi affidati in conto terzi Originator sono circa 57,4 miliardi (in crescita rispetto ai 53 miliardi del 2022) e rappresentano solo il 33% del totale. Hanno una performance molto buona (23,13%) con un recupero di quasi un quarto degli importi affidati in linea con il 2022. In termini di pratiche affidate si conferma il ruolo prioritario del settore utility/telecomunicazioni, con il 45% del totale in crescita di otto punti rispetto al 2022, con un calo degli importi dal 16% al 13% per una riduzione delle tariffe. Per gli importi affidati è il settore bancario che mantiene un peso preponderante (44% degli importi affidati, in leggera crescita) seguito, come lo scorso anno, da quello finanziario (33%). A livello di performance sugli importi è il settore utility/telecomunicazioni (50%) che ha ottenuto il miglior risultato; il bancario è in crescita dall’11% al 15%mentre il finanziario vede una riduzione dal 28% al 21%.

Per quanto riguarda invece il conto terzi Cessionario – spesso relativo a pratiche oggetto di precedenti incarichi di recupero – l’importo complessivo affidato è pari a 116,6 miliardi di euro (in crescita rispetto ai 106 miliardi del 2022), includendo un’ operazione straordinaria che ha visto il passaggio di un portafoglio di circa 10 miliardi di crediti dal conto proprio al conto terzi Cessionario Questo comparto evidenzia un aumento importante delle masse: il 65% degli importi riguarda pratiche del settore bancario ancora in crescita rispetto al 63% del 2022, segue il settore finanziario che rappresenta il 29,5% degli importi, mentre si riduce il peso delle utility/tlc, che passa dal 7% del 2022 al 3,3% del 2023. In termini di importi recuperati è il settore utility/tlc a primeggiare con la performance all’8% in incremento rispetto al 2022 di quattro punti percentuali, mentre il settore bancario e finanziario mantengono stabili le relative performance al 3%.

In linea generale è la lavorazione come servicer che è predominante rispetto al sub servicer o master servicer, e rappresenta circa il 56% del numero di pratiche affidate e l’82% degli importi.

Per quanto riguarda il conto proprio, nel 2023 è cresciuto il numero di imprese attive in questo campo, passando a 29 dalle 23 dell’anno scorso. Lo stock in lavorazione è sceso a 30,4 miliardi di auro, dai 41,5 miliardi del 2022, a seguito di operazioni straordinarie a beneficio del Cessionario. A parità di perimetro si sarebbe registrata una sostanziale stabilità dello stock di crediti in lavorazione. Si osserva un forte aumento dei crediti di origine finanziaria con un valore nominale complessivo che incide per più della metà sul totale complessivo. In parallelo vi è un aumento del numero di pratiche appartenenti ai settori utility/tlc, pubblica amministrazione e commerciale seppure il corrispettivo nominale resta contenuto con una incidenza del 14% rispetto al totale, anche se raddoppiato rispetto all’anno precedente. Lo stock di portafoglio del 2023 vede per il 99% la presenza di crediti unsecured. L’1% di crediti con garanzia pesa circa il 53% del totale in termini di valore nominale seppur in diminuzione del 22% rispetto al 2022. Il ticket medio dei crediti secured è pari a 54.385 euro per singola pratica, mentre il ticket medio dell’unsecured si dimezza da 3mila euro nel 2022 a 1400 euro nel 2023. A livello di lavorazione cresce al 42% la percentuale di crediti sul totale per cui non sono state intraprese azioni di recupero durante l’anno, valore più che doppio rispetto al 18% del 2022. Il Conto Proprio evidenzia un recupero di crediti costante in valore nominale pari a 0,7 miliardi di euro a fronte di un flusso di crediti acquistati in calo del -62%, e pari a 1,6 miliardi di euro.

Il Presidente di Unirec, Marcello Grimaldi, ha sottolineato come “l’attività delle aziende di gestione e tutela del credito assuma sempre più un ruolo e valenza sociale, permettendo di liberare liquidità per l’economia”. “L’Industry è competitiva e mantiene livelli di performance stabili nonostante la forte pressione dovuta all’aumento delle masse – ha aggiunto Grimaldi – Stiamo attraversando una fase di grande cambiamento determinato dal prossimo recepimento della nuova direttiva europea sul settore che permetterà, di fatto, di creare un mercato unico europeo del credito deteriorato. È probabile che si andrà sempre più nella direzione della specializzazione con una catena del valore e filiera sempre più integrata”.

Mattia Barchetti, Head of Market Intelligence di Nomisma, ha sottolineato l’importanza della partnership siglata con UNIREC per poter contribuire a una rappresentazione chiara del comparto in Italia. “L’incertezza generata dallo scenario macroeconomico italiano e internazionale più recente, l’elevato tasso di inflazione che è tornato sotto controllo solo a fine 2023 e le politiche restrittive delle Banche Centrali sono solo alcuni degli aspetti che hanno messo a dura prova la capacità degli italiani di far fronte ai propri impegni economici negli ultimi anni – ha affermato Barchetti – L’incertezza è ormai diventata la nuova normalità e l’operato delle aziende di questo comparto sarà fondamentale per garantire il recupero di posizioni che si manifesteranno solo nel prossimo futuro e andranno ad alimentare un numero che negli ultimi anni è sempre cresciuto e che ci aspettiamo confermi questo trend”.

Rispetto alla situazione del settore, il rapporto illustra una stabilizzazione delle masse, a livelli elevati, con significativi movimenti interni. Nel 2023, infatti, ben 30 aziende, su di un totale di 178 censite, sono andate incontro ad operazioni straordinarie di fusione, incorporazione o procedura di liquidazione.

I ricavi complessivi del settore si attestano a 2.284 milioni, in linea con lo scorso anno (2.299 milioni di euro). Il Valore Aggiunto aggregato del settore – misurato quale differenza tra i ricavi complessivi e i costi dei beni e servizi acquistati per realizzarli – è pari al 46,1%.

Le imprese associate a Unirec hanno prodotto in media 46 euro di ricchezza ogni 100 euro di ricavo complessivo realizzato (dato in crescita rispetto al 44,8% del 2021). Sono le imprese di maggiori dimensioni a generare maggiormente Valore Aggiunto (dato costante al 48,6% come nel 2021), confermando una correlazione positiva tra valori di marginalità e dimensione aziendale. Mentre nel 2021 ci sono stati casi di aziende più piccole con redditività negativa, nel 2022 per ogni fascia di ricavi non si registrano valori medi negativi. Emerge, però, un settore sempre più disomogeneo con tanti piccoli player e poche grandi aziende: le imprese di maggior dimensione (oltre 20 milioni di fatturato) sono solo l’11% del totale ma rappresentano il 65% del fatturato complessivo. Le imprese più piccole (fatturato fino ad 1 milione di euro) sono il 45% del totale e rappresentano il 2% del fatturato complessivo.

Il numero dei dipendenti è in lieve crescita, con 15.441 addetti rispetto a 15.369 del 2021. Il 60% è donna, ma queste rappresentano solo il 28% delle cariche apicali. Il costo del personale ha un’incidenza media del 29,1% sui ricavi, un dato costante rispetto al 2021.

Nel 2023 le imprese di recupero crediti associate a Unirec hanno registrato il record di crediti affidati: 204,3 miliardi di euro, in crescita rispetto ai 201 miliardi dell’anno scorso. Una crescita che è dovuta soprattutto a grandi movimenti di portafoglio all’interno del mercato visto che il tasso di deterioramento dei crediti non ha subito forti variazioni e si è attestato ai livelli minimi degli ultimi 10 anni. Ed è record di importi recuperati che hanno raggiunto quota 17 miliardi di euro, l’11% in più rispetto al 2022.

Sono i principali dati emersi dal XIV Rapporto annuale di UNIREC – l’Unione Nazionale Imprese a Tutela del Credito – presentato oggi a Roma nel corso del convegno annuale “La gestione del credito tra partnership strategiche, evoluzione normativa e nuove tecnologie”. Per la prima volta quest’anno il Rapporto è stato curato in collaborazione con Nomisma per fornire un’analisi ancora più precisa di questo mercato sempre più complesso.

Nello specifico gli importi gestiti in conto terzi (che hanno rappresentato l’88% del totale) sono cresciuti dell’8,7%, passando dai 160 miliardi del 2022 a circa 174 miliardi di euro del 2023, attestandosi sul valore massimo registrato negli ultimi 5 anni (quinquennio 2019-2023), ma con una variazione inferiore rispetto all’aumento del 50% segnato l’anno scorso. L’andamento del mercato nel 2023 è stato influenzato da operazioni straordinarie all’interno delle imprese, con grandi portafogli per quasi 11 miliardi di euro che sono passati dall’area conto proprio al conto terzi. Tendenza che dovrebbe verificarsi anche nei prossimi anni.

Gli importi recuperati in conto terzi hanno toccato il valore massimo di 17 miliardi di euro (+11% rispetto al 2022), con le performance di recupero al 10%, in una dinamica sostanzialmente stabile rispetto al 2019. Se guardiamo all’ultimo quinquennio emerge la capacità delle aziende del settore di mantenere il livello di performance elevato anche in presenza di volumi crescenti da gestire e pratiche più difficili.

Dall’altro lato si registra un calo della provvigione media che è diminuita del 15% passando dal 4,8% del 2022 al 4,1% del 2023. La marginalità delle aziende del settore è sempre più legata alla dimensione e cresce insieme al fatturato.

Oltre la metà degli importi dei crediti gestiti in conto terzi è relativo al settore Business to Business, che sorpassa nuovamente il Business to Consumer dopo l’anomalia del 2022, in cui per la prima volta i pesi si sono invertiti con una predominanza di crediti relativi a singoli consumatori.

A livello territoriale, prendendo in considerazione il conto terzi, quasi la metà dei crediti affidati (46,6%) si concentra in quattro regioni principali, confermando il trend degli anni passati: Lombardia (16,4%, in crescita rispetto al 15% del 2022), Lazio (11,3%, in aumento rispetto all’10,6%), Sicilia (in crescita al 10% rispetto all’8%) e Campania (8,9%, in calo rispetto al 9,4% del 2022). Nel 2023 la Sicilia supera per la prima volta la Campania. Complessivamente stabile, rispetto al 2022, il trend dei crediti recuperati in termini di importo, che si mantengono comunque superiori al 2021. Lombardia, Lazio e Sicilia si caratterizzano per avere visto il maggior incremento di importi affidati, a fronte di una stabilità di quelli recuperati, con una conseguente lieve riduzione delle performance. In controtendenza l’Emilia-Romagna che vede salire di un punto percentuale la sua capacità di recupero. Questa distribuzione territoriale è sostanzialmente simile a quella riscontrata nel portafoglio in conto proprio.

Il ticket medio dei portafogli gestiti in conto terzi è cresciuto ulteriormente rispetto al 2022 e segna il valore massimo nel quinquennio di osservazione, pari a 4.696 euro (2mila euro in più rispetto ai 2.680 del 2019). Rispetto alle performance di recupero in base al settore si riscontra un trend molto positivo per le Utility/Telecomunicazioni (35% contro il 22% del 2022) e Leasing (22% contro il 13% del 2022), una ripresa nel settore Commerciale (32%, ancora lontano dal 49% del 2021) e una sostanziale stabilità nel settore Bancario (intorno al 6%). L’andamento è invece negativo per il settore Finanziario (10% rispetto al 12% del 2022), Assicurativo (20% rispetto al 23% del 2022) e della Pubblica Amministrazione (34% rispetto al 61%).

Se guardiamo alle tipologie di lavorazione delle pratiche, si registrano performance molto diverse, con la Phone Collection che fa registrare un incremento significativo, passando dal 12% del 2022 al 21% del 2023, valore massimo del triennio. Nel Master Legal si confermano ticket medi più elevati ed in crescita rispetto al 2022 (pari a 36.470 euro, +17% rispetto al 2022).

La provvigione media è scesa al 4,1% rispetto al 4,8% del 2022, con un valore che varia molto a seconda che si tratti di conto terzi Originator o di conto terzi Cessionario. A crescere è la provvigione media del conto terzi Cessionario, che passa dal 7,2% all’8,4%, mentre cala quella del conto terzi Originator che passa dal 4,1% del 2022 al 2,8% del 2023, a causa soprattutto della crescita delle pratiche dei settori Telco/Utility che passano dal 37% al 45% dei volumi complessivi.

Gli importi affidati in conto terzi Originator sono circa 57,4 miliardi (in crescita rispetto ai 53 miliardi del 2022) e rappresentano solo il 33% del totale. Hanno una performance molto buona (23,13%) con un recupero di quasi un quarto degli importi affidati in linea con il 2022. In termini di pratiche affidate si conferma il ruolo prioritario del settore utility/telecomunicazioni, con il 45% del totale in crescita di otto punti rispetto al 2022, con un calo degli importi dal 16% al 13% per una riduzione delle tariffe. Per gli importi affidati è il settore bancario che mantiene un peso preponderante (44% degli importi affidati, in leggera crescita) seguito, come lo scorso anno, da quello finanziario (33%). A livello di performance sugli importi è il settore utility/telecomunicazioni (50%) che ha ottenuto il miglior risultato; il bancario è in crescita dall’11% al 15%mentre il finanziario vede una riduzione dal 28% al 21%.

Per quanto riguarda invece il conto terzi Cessionario – spesso relativo a pratiche oggetto di precedenti incarichi di recupero – l’importo complessivo affidato è pari a 116,6 miliardi di euro (in crescita rispetto ai 106 miliardi del 2022), includendo un’ operazione straordinaria che ha visto il passaggio di un portafoglio di circa 10 miliardi di crediti dal conto proprio al conto terzi Cessionario Questo comparto evidenzia un aumento importante delle masse: il 65% degli importi riguarda pratiche del settore bancario ancora in crescita rispetto al 63% del 2022, segue il settore finanziario che rappresenta il 29,5% degli importi, mentre si riduce il peso delle utility/tlc, che passa dal 7% del 2022 al 3,3% del 2023. In termini di importi recuperati è il settore utility/tlc a primeggiare con la performance all’8% in incremento rispetto al 2022 di quattro punti percentuali, mentre il settore bancario e finanziario mantengono stabili le relative performance al 3%.

In linea generale è la lavorazione come servicer che è predominante rispetto al sub servicer o master servicer, e rappresenta circa il 56% del numero di pratiche affidate e l’82% degli importi.

Per quanto riguarda il conto proprio, nel 2023 è cresciuto il numero di imprese attive in questo campo, passando a 29 dalle 23 dell’anno scorso. Lo stock in lavorazione è sceso a 30,4 miliardi di auro, dai 41,5 miliardi del 2022, a seguito di operazioni straordinarie a beneficio del Cessionario. A parità di perimetro si sarebbe registrata una sostanziale stabilità dello stock di crediti in lavorazione. Si osserva un forte aumento dei crediti di origine finanziaria con un valore nominale complessivo che incide per più della metà sul totale complessivo. In parallelo vi è un aumento del numero di pratiche appartenenti ai settori utility/tlc, pubblica amministrazione e commerciale seppure il corrispettivo nominale resta contenuto con una incidenza del 14% rispetto al totale, anche se raddoppiato rispetto all’anno precedente. Lo stock di portafoglio del 2023 vede per il 99% la presenza di crediti unsecured. L’1% di crediti con garanzia pesa circa il 53% del totale in termini di valore nominale seppur in diminuzione del 22% rispetto al 2022. Il ticket medio dei crediti secured è pari a 54.385 euro per singola pratica, mentre il ticket medio dell’unsecured si dimezza da 3mila euro nel 2022 a 1400 euro nel 2023. A livello di lavorazione cresce al 42% la percentuale di crediti sul totale per cui non sono state intraprese azioni di recupero durante l’anno, valore più che doppio rispetto al 18% del 2022. Il Conto Proprio evidenzia un recupero di crediti costante in valore nominale pari a 0,7 miliardi di euro a fronte di un flusso di crediti acquistati in calo del -62%, e pari a 1,6 miliardi di euro.

Il Presidente di Unirec, Marcello Grimaldi, ha sottolineato come “l’attività delle aziende di gestione e tutela del credito assuma sempre più un ruolo e valenza sociale, permettendo di liberare liquidità per l’economia”. “L’Industry è competitiva e mantiene livelli di performance stabili nonostante la forte pressione dovuta all’aumento delle masse – ha aggiunto Grimaldi – Stiamo attraversando una fase di grande cambiamento determinato dal prossimo recepimento della nuova direttiva europea sul settore che permetterà, di fatto, di creare un mercato unico europeo del credito deteriorato. È probabile che si andrà sempre più nella direzione della specializzazione con una catena del valore e filiera sempre più integrata”.

Mattia Barchetti, Head of Market Intelligence di Nomisma, ha sottolineato l’importanza della partnership siglata con UNIREC per poter contribuire a una rappresentazione chiara del comparto in Italia. “L’incertezza generata dallo scenario macroeconomico italiano e internazionale più recente, l’elevato tasso di inflazione che è tornato sotto controllo solo a fine 2023 e le politiche restrittive delle Banche Centrali sono solo alcuni degli aspetti che hanno messo a dura prova la capacità degli italiani di far fronte ai propri impegni economici negli ultimi anni – ha affermato Barchetti – L’incertezza è ormai diventata la nuova normalità e l’operato delle aziende di questo comparto sarà fondamentale per garantire il recupero di posizioni che si manifesteranno solo nel prossimo futuro e andranno ad alimentare un numero che negli ultimi anni è sempre cresciuto e che ci aspettiamo confermi questo trend”.

Rispetto alla situazione del settore, il rapporto illustra una stabilizzazione delle masse, a livelli elevati, con significativi movimenti interni. Nel 2023, infatti, ben 30 aziende, su di un totale di 178 censite, sono andate incontro ad operazioni straordinarie di fusione, incorporazione o procedura di liquidazione.

I ricavi complessivi del settore si attestano a 2.284 milioni, in linea con lo scorso anno (2.299 milioni di euro). Il Valore Aggiunto aggregato del settore – misurato quale differenza tra i ricavi complessivi e i costi dei beni e servizi acquistati per realizzarli – è pari al 46,1%.

Le imprese associate a Unirec hanno prodotto in media 46 euro di ricchezza ogni 100 euro di ricavo complessivo realizzato (dato in crescita rispetto al 44,8% del 2021). Sono le imprese di maggiori dimensioni a generare maggiormente Valore Aggiunto (dato costante al 48,6% come nel 2021), confermando una correlazione positiva tra valori di marginalità e dimensione aziendale. Mentre nel 2021 ci sono stati casi di aziende più piccole con redditività negativa, nel 2022 per ogni fascia di ricavi non si registrano valori medi negativi. Emerge, però, un settore sempre più disomogeneo con tanti piccoli player e poche grandi aziende: le imprese di maggior dimensione (oltre 20 milioni di fatturato) sono solo l’11% del totale ma rappresentano il 65% del fatturato complessivo. Le imprese più piccole (fatturato fino ad 1 milione di euro) sono il 45% del totale e rappresentano il 2% del fatturato complessivo.

Il numero dei dipendenti è in lieve crescita, con 15.441 addetti rispetto a 15.369 del 2021. Il 60% è donna, ma queste rappresentano solo il 28% delle cariche apicali. Il costo del personale ha un’incidenza media del 29,1% sui ricavi, un dato costante rispetto al 2021.