Per gli operatori della distressed credit industry italiana, l’unica vera costante è il cambiamento! Basta dare un’occhiata agli ultimi dieci anni e riflettere sui momenti cruciali di questo mercato per rendersi conto di quante siano state le variazioni dei trend e degli scenari che hanno richiesto adattamenti nelle strategie e nei piani industriali.

Nel corso del 2023 si è innescato un nuovo ciclo evolutivo che interesserà nei prossimi anni tutto l’ecosistema che ha come nucleo centrale le Non Performing Exposures (NPE).

Il driver di questa nuova fase, che sta spingendo i principali protagonisti del settore a rivedere le proprie strategie, va individuato in primo luogo nella ridotta offerta di portafogli NPL & UTP da parte degli originator finanziari e bancari.

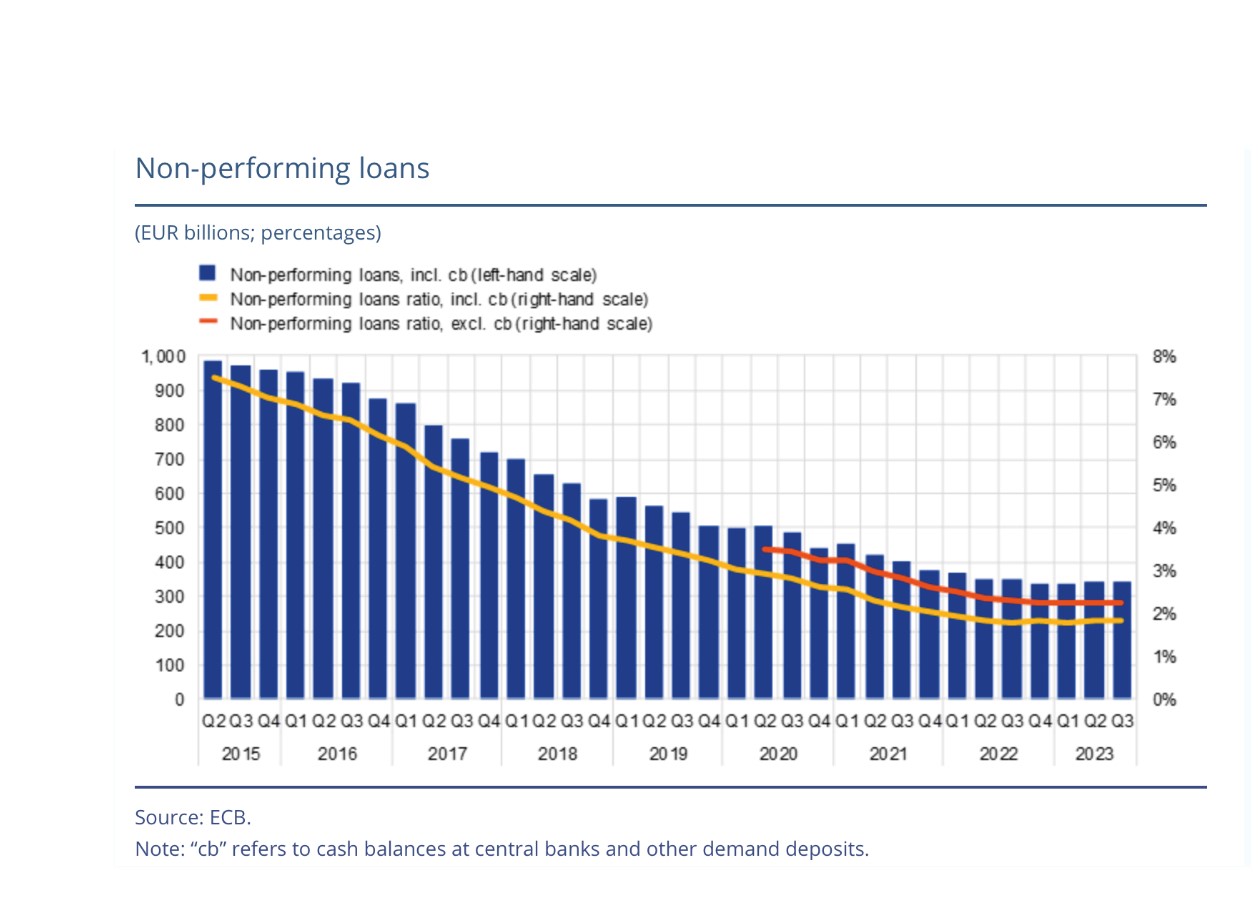

Come è noto, alla fine del 2016, il volume totale di NPL presenti nei bilanci delle banche italiane aveva raggiunto il record di 316,8 miliardi di euro, ma anno dopo anno si sono ridotti, scendendo a circa 50 miliardi di euro a fine 2023. Nonostante gli eventi dirompenti che si sono abbattuti sui mercati, dalla pandemia, ai conflitti in Ucraina e Medio Oriente, dalla crisi delle materie prime alle dinamiche inflazionistiche ed al conseguente incremento dei tassi, non sono presenti al momento segnali concreti di inversione del trend di decrescita. Questo andamento è confermato anche a livello europeo dalla Banca Centrale Europea, che mette in risalto come i crediti deteriorati presenti nelle “significant bank” dal 2015 al terzo trimestre del 2023 siano stati oggetto di una costante riduzione, che si va a consolidare a livelli fisiologici tipici di sistemi maturi e resilienti.

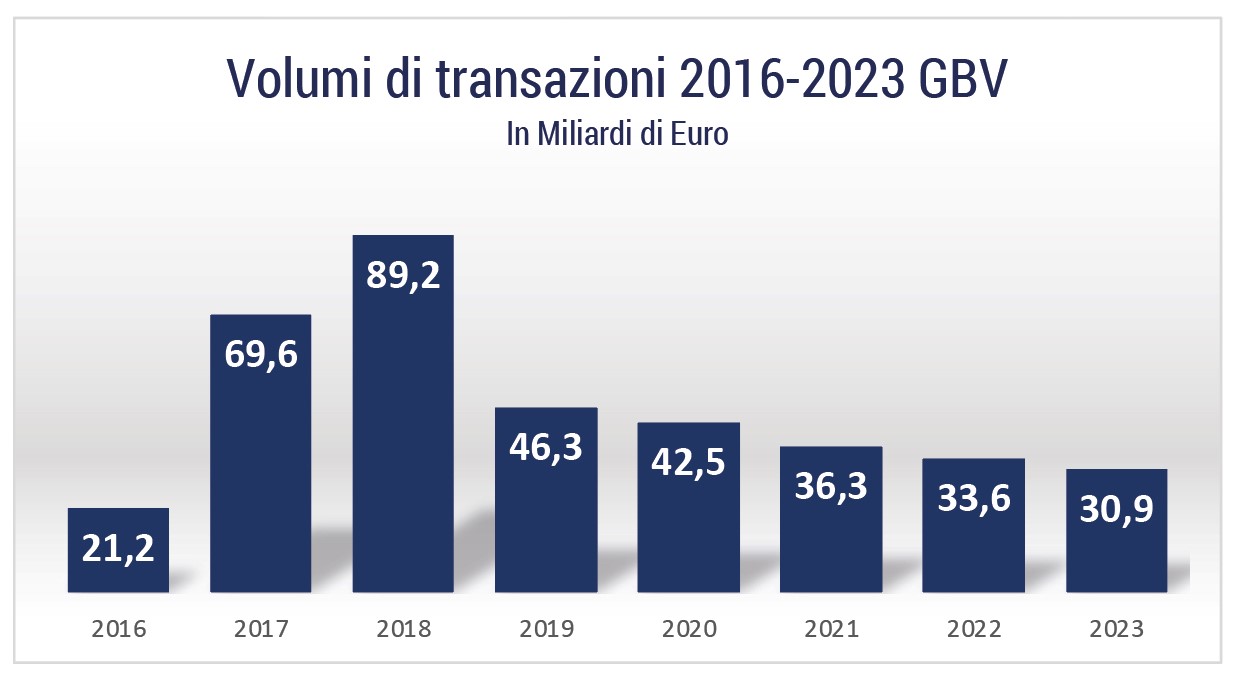

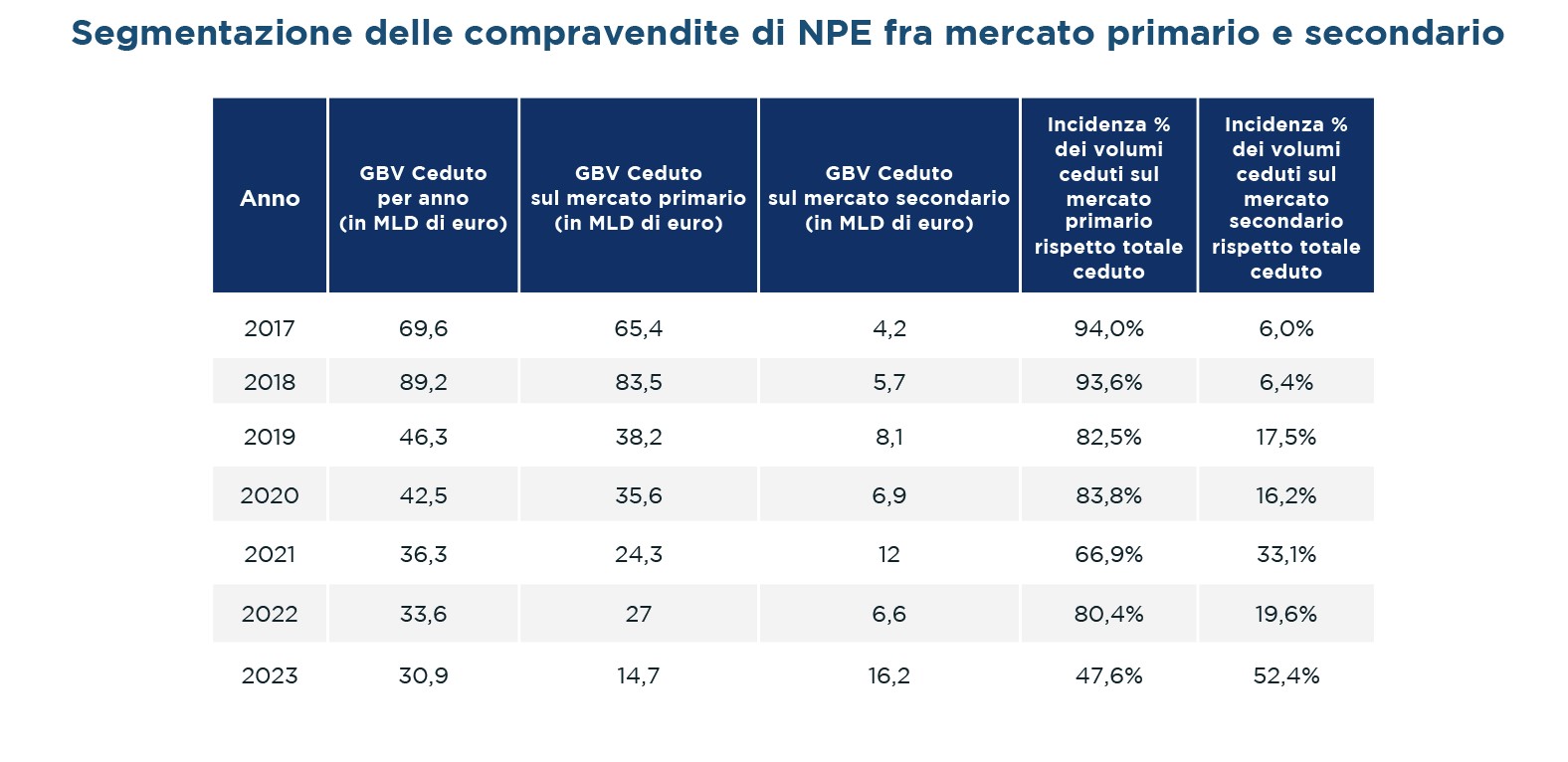

Parallelamente a ciò, anche l’andamento delle transazioni di portafogli NPE dagli originator bancari agli investitori, sta seguendo un trend simile di costante decrescita, arrivando a toccare nel 2023 il valore minimo in termini di GBV ceduto in Italia, tra mercato primario e secondario dal 2017 ad oggi.

Trend delle operazioni di cessione NPE sul mercato primario

Il 2023 ha registrato il dato più basso di vendite di UTP e NPL dal 2016 (data di inizio delle rilevazioni da parte dell’Osservatorio Nazionale NPE Market Credit Village). Oltre alla minor offerta di portafogli immessi sul mercato dagli originator, altri fattori hanno inciso sul calo dei volumi del primario.

È innegabile che l’aumento dei tassi e dei relativi costi del funding abbia generato divari spesso insuperabili nel matching sui prezzi di cessione. Le aspettative di rendimento in termini di IRR degli investitori sono inevitabilmente cresciute, mentre le previsioni di recupero si sono modificate, influenzate da una minore capacità di far fronte alle proprie esposizioni debitorie da parte di aziende e consumatori, causata dal contesto economico e sociale. Un ulteriore tema che sta esercitando un impatto significativo nelle cessioni delle asset class secured (garantite da immobili) è legato inevitabilmente all’andamento del mercato Real Estate, che in questo periodo non sta certo brillando.

Comunque sia, anche in assenza di altri fattori di disturbo, i volumi di nuovi flussi di portafogli di NPL ed UTP sul mercato primario saranno molto contenuti, almeno per i prossimi tre anni.

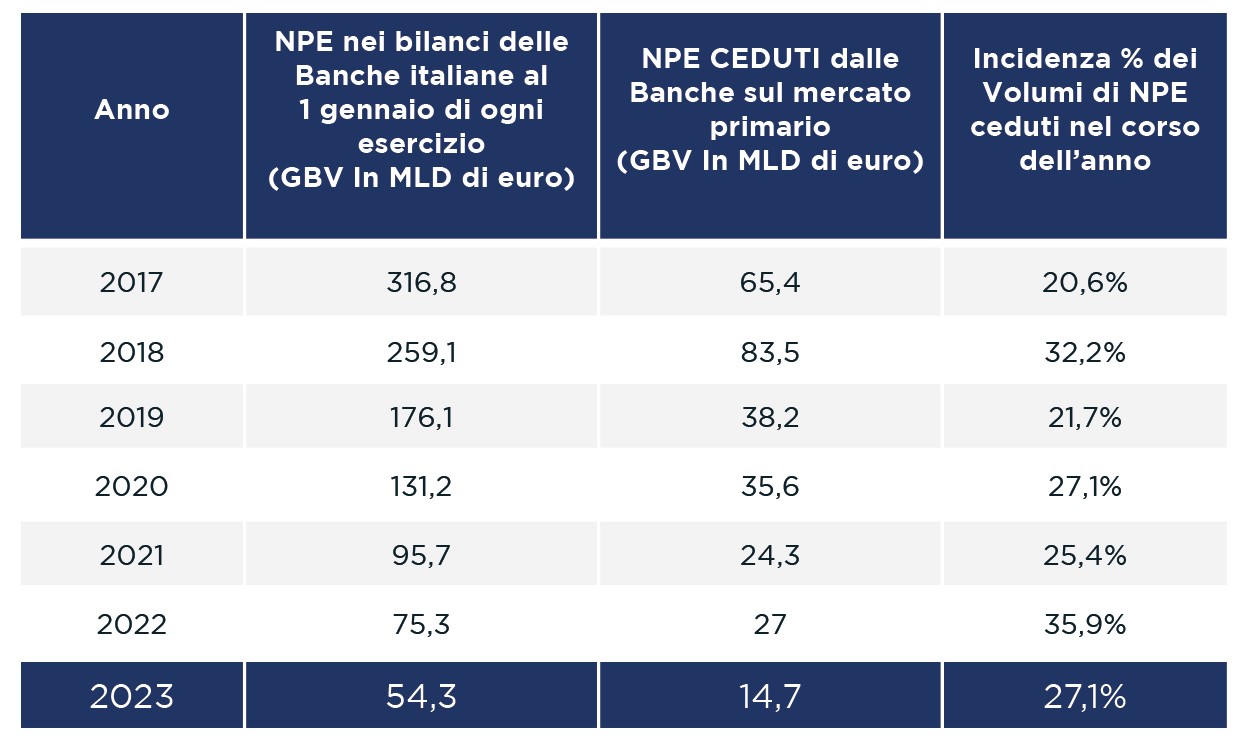

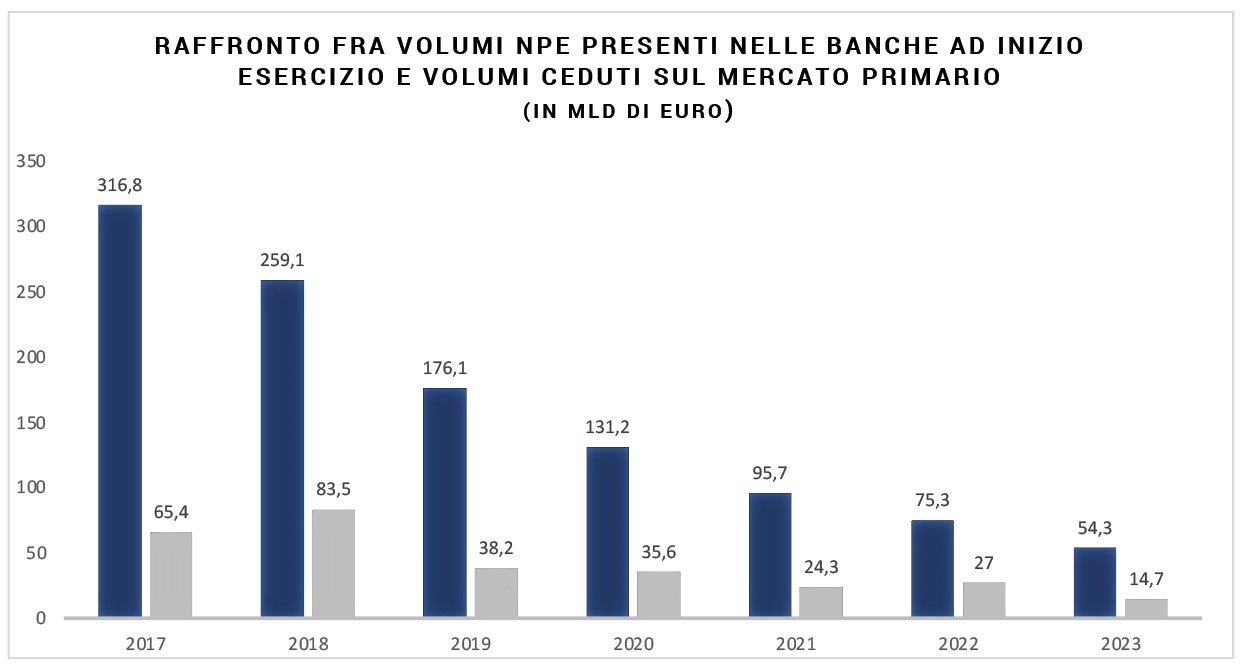

Un’interessante analisi dell’Osservatorio Nazionale NPE Market di Credit Village ha individuato la percentuale annua in termini di GBV che viene ceduta sul mercato da banche e finanziarie in riferimento ai volumi di NPE presenti nei loro bilanci ad inizio di ogni anno.

Passando da una quota minima del 20,6% del 2017 al 35,9% del 2022 la media si attesta al 27%.

Stimiamo quindi che gli originator bancari/finanziari nel prossimo triennio saranno in grado di immettere sul mercato primario mediamente fra i 16 e i 20 miliardi di euro annui di esposizioni classificate come inadempienze probabili e sofferenze.

Tali volumi non potranno certamente soddisfare gli obiettivi di budget dei grandi investitori che dal 2015 avevano considerato l’Italia The place to be!

L’incognita mercato secondario

Sono almeno tre anni che il mercato si auspica un deciso cambio di marcia del mercato secondario. Tuttavia anche il 2023 le attività di Re-Trade su NPL e UTP sono state limitate, soprattutto in funzione di due fattori dominanti:

- Lo stock di circa 350 miliardi di euro di NPE presenti nei bilanci degli investitori

- Le perfomance non in linea con i business plan originari per una parte non trascurabile di questi portafogli

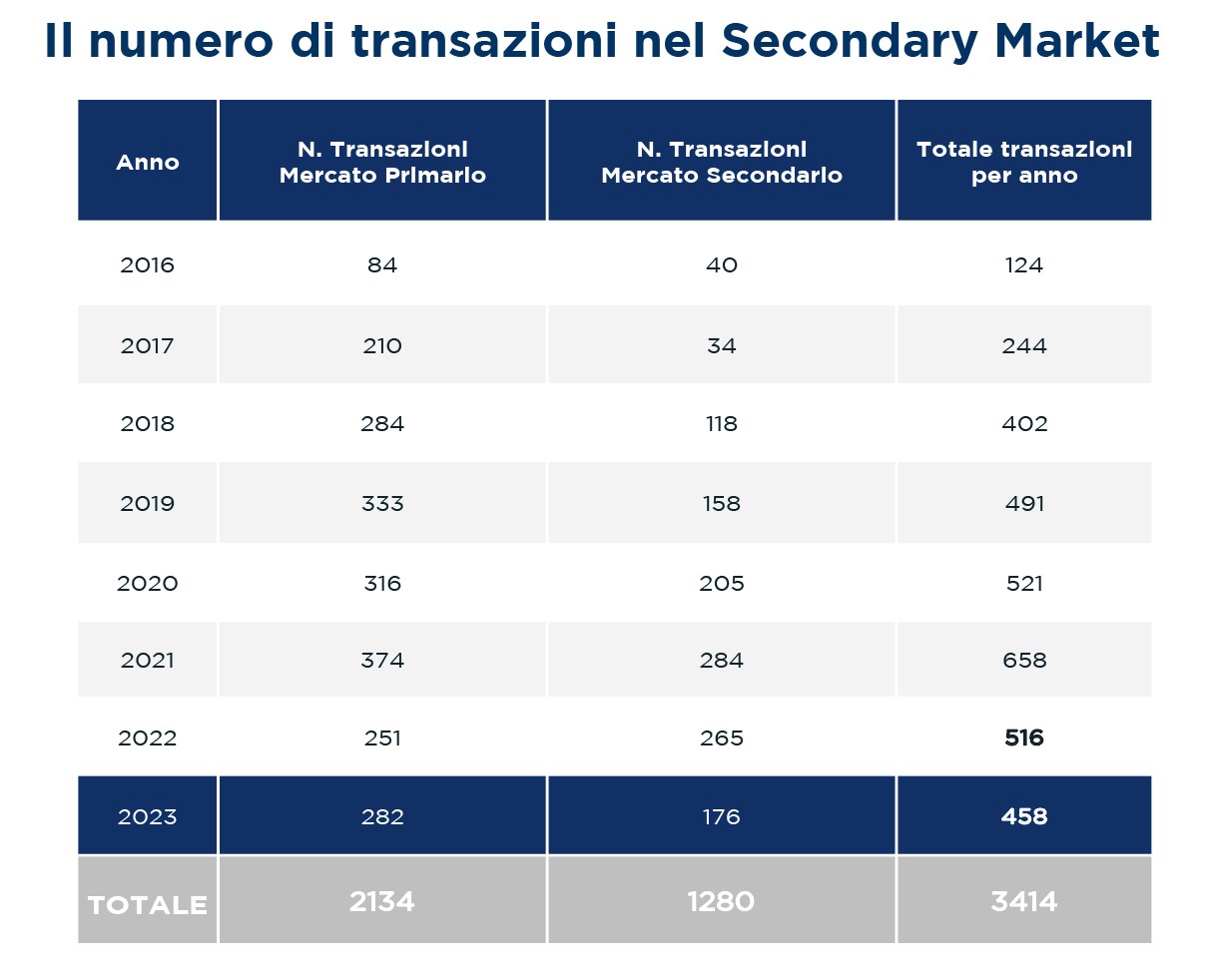

Lasciando momentaneamente da parte i volumi complessivi passati direttamente o indirettamente di mano sul secondario nello scorso esercizio, è il numero di transazioni che apre ad una serie di riflessioni, essendo il numero più basso degli ultimi quattro anni.

Il numero dei deal completati evidenzia un deciso calo di interesse da parte di molti investitori. Negli anni passati, come è noto, si erano affacciati sul mercato dell’acquisto crediti nuove tipologie di investitori fra cui club deal formati da investitori privati attirati da possibili nuove opportunità di rendimento, operatori del mondo Real Estate interessati ai crediti ipotecari con garanzia immobiliare e da società di recupero crediti, di piccole e medie dimensioni che vedevano nell’acquisto di cluster di portafogli unsecured un’alternativa al calo di affidamenti da parte di banche e finanziarie.

Per quanto riguarda le prime due tipologie di investitori il tema dei tassi ed il rallentamento del mercato immobiliare hanno contribuito senza dubbio ad un allontanamento, che si trasformerà per molti di loro in un abbandono definitivo del mercato dei crediti. Diverso invece è il tema delle società di recupero crediti che sono comunque parte dell’ecosistema e non appena le condizioni legate al costo del denaro miglioreranno e, soprattutto la nuova regolamentazione entrerà in vigore chiarendo gli attuali dubbi, potranno rappresentare un interlocutore strategico e privilegiato per tutti quegli investitori che intenderanno dismettere segmenti di portafogli ritenuti non core.

Indipendente però dalla domanda, sembra che anche l’offerta sul secondario non sia particolarmente attrattiva.

Buona parte del mercato si attendeva flussi importanti di crediti da parte soprattutto di quei veicoli che hanno cartolarizzato importanti portafogli di non perfoming loans ottenendo la Garanzia Statale (GACS). Tuttavia, come evidenziano semestralmente le agenzie di rating, purtroppo buona parte di queste cartolarizzazioni presentano perfomance nettamente sotto i business plan originari. Verrebbe spontaneo quindi affermare che la cessione sarebbe la strada ideale per realizzare flussi veloci di cash flow. Tuttavia, se apparentemente nel breve periodo questo rappresenterebbe un effetto positivo per i target di incasso, l’effetto boomerang lo si vedrebbe negli anni successivi. Queste operazioni a cui sono state attribuiti i rating necessari per ottenere la GACS sono state strutturate basandosi su business plan originari che non prevedevano riduzioni del GBV iniziale per cessioni a terzi.

Sottrarre volumi significativi al GBV complessivo fa quindi automaticamente venire meno le opportunità di incassi su tutte quelle posizioni oggetto di ri-cessioni.

E non si può ignorare un altro fattore determinante: il prezzo con cui erano stati cartolarizzati questi portafogli era ben al di sopra del prezzo di mercato (ricordiamo che le notes senior sono garantite dallo Stato e quindi emesse a tassi decisamente bassi).

Il divario tra il prezzo di carico al momento della cartolarizzazione e quello di un potenziale realizzo sul mercato secondario in caso di cessione presenteranno quindi un gap significativo.

I VOLUMI DEL SECONDARIO

L’analisi dei volumi evidenzia invece un dato complessivo in termini di GBV ceduto nelle operazioni di Re-Trade che per la prima volta dal 2016 è stato superiore a quello riscontrato sul mercato primario. Tuttavia, si tratta di un dato fortemente influenzato da 4 maxi deal fra cui quello attraverso il quale Banca Ifis ha acquisito direttamente la Società Revalea S.p.A. dal Gruppo Mediobanca, nata dallo scorporo dell’attività di acquisto crediti e che deteneva al momento del closing un portafoglio di 6,5 miliardi di euro.

Servicer, un futuro fra incognite ed opportunità

Prospettive diverse in base a dimensioni e specializzazioni guideranno il futuro dei servicer

Grandi Servicer

Gli AUM (Asset Under Management) dei primi 15 operatori di settore sono superiori ai 10 miliardi di NPE, volumi in grado quindi di garantire, se gestiti proattivamente e con gli adeguati investimenti, ricavi significativi per il prossimi anni. Tuttavia, il tema che maggiormente preoccupa queste realtà è legato alle marginalità. Estrarre valore da quei segmenti di portafoglio più critici e con ageing avanzato ed in assenza di nuovi in-flow di crediti “freschi”, tende inevitabilmente ad innalzare i costi operativi. Tutto ciò, anche in presenza di ricavi in crescita , provocherebbe impatti negativi sulla redditività aziendale.

Sono probabilmente queste le motivazioni che stanno spingendo alcuni fra i più importati servicer a spostare l’attenzione verso nuove linee di business con particolare riferimento ai crediti classificati a Stage 2.

Banche e Regolatore stanno ormai da qualche di tempo ponendo crescente attenzione verso i crediti classificati in Stage 2 e/o in forborne.

I principali gruppi ed istituti stanno attualmente concentrando sforzi nel rafforzare i processi operativi e le strategie di gestione per questo particolare tipo di credito, non sempre facile da individuare e che richiede interventi tempestivi e personalizzati. Date la complessità della gestione di tali crediti e le strutture organizzative attuali delle banche, il supporto da parte di servicer ed investitori potrebbe dimostrarsi fondamentale per prevenire la trasformazione di questi portafogli che rappresentano un rischio prospettico che può evolversi in un rischio concreto con un conseguente declassamento a Stage 3.

Certamente, per i grandi servicer ciò apre a nuovi scenari e a nuove opportunità, capitalizzando i grandi processi sviluppati in tema di machine learning e data analytics, driver insostituibili nella gestione degli Stage 2. Ovviamente permangono alcune incertezze legate soprattutto alle marginalità nel commissioning e compesation che un credito ancora attivo consente ad un outsourcer.

Un’altra opportunità potrebbe anche essere per i grandi operatori domestici quella di guardare oltre confine. La distressed credit industry italiana, nonostante sia sicuramente la più complessa in termini di regolamentazione e variabili operative a livello internazionale, è stata campo di conquista da parte di moltissimi gruppi esteri.

A parte alcuni casi isolati, i player italiani non sembrano possedere l’atteggiamento tipico, soprattutto degli operatori del Nord Europa, di espandersi oltre i propri mercati domestici. Eppure le competenze e le esperienze acquisite dai servicer italiani, potrebbero sicuramente rivelarsi strategiche e rappresentare un grande vantaggio competitivo anche all’estero.

Servicer di piccole e medie dimensioni

Generalmente questa tipologia di size aziendale ha consentito di sviluppare competenze e specializzazioni verticali, che potrebbero rivelarsi veramente strategiche per riuscire ad estrarre valore da tutti quei segmenti e cluster di portafogli attualmente underperfoming. Ed è proprio da questa segmento di business che questi player potrebbero cogliere grandi opportunità, creando alleanze sia con colleghi che con investitori compartecipando ad operazioni di acquisto sul secondario. Da non sottovalutare neanche le operazioni di acquisto al di fuori del banking&finance, soprattutto nell’ambito dei crediti da utenze, che a parte qualche caso specifico, non rientrano nei core business dei grandi. Certo molto dipenderà da quella che sarà anche la regolamentazione finale del recepimento della Direttiva UE 2167/21.

Master Legal

Le attività legali nel processo di gestione di qualsiasi asset class e tipologia di credito hanno assunto un ruolo strategico ed imprescindibile. Un forte contributo alla creazione di strutture in grado di unire le competenze tecniche a quelle organizzative e manageriali è arrivato dall’introduzione, ormai da alcuni anni, delle società tra avvocati a responsabilità limitata o per azioni. Questa soluzione è molto apprezzate dai servicer e soprattutto dagli investitori. Non è infatti un caso che nel 2023 su sei operazioni di M&A completate nella credit distressed industry su target diversi due hanno riguardato strutture legali.

Fondi di Investimento Alternativi : nuovi modelli per il mercato NPE

Nel corso del 2023 si è rafforzata la presenza delle operazioni di cessioni di NPE verso i FIA.

Questa tipologia di Fondi, grazie soprattutto alla direttiva AIFMD, che facilita l’accesso ad asset class innovative anche per investitori non specializzati, trova un ottimo impiego nelle operazioni di cessione di NPE da parte degli originator bancari.

Nel giro di pochissimi anni sono stati creati e resi operativi una decina di questi fondi fra cui:

- Il Fondo UTP Italia, lanciato lo scorso anno da Intrum Italy e le società del gruppo Arrow Global, Sagitta Sgr e Zenith Service, dedicato all’investimento in crediti UTP corporate;

- I Fondi Olympus Fund1 e 2 creati da ARECneprix e Finint Investments. Sono fondi mobiliari ad apporto, dedicati alla valorizzazione di crediti, soprattutto UtP anche leasing, garantiti da immobili ed alla gestione di asset Real Estate;

- Efesto è invece il fondo lanciato da doValue attraverso Italfondiario in partnership con Finint Investments SGR;

- Nel Fondo Back2Bonis nell’ambito della piattaforma Cuvèe, AMCO agisce come Master e Special Servicer e il Gruppo Prelios come gestore del Fondo, partner Real Estate e Special Servicer per la gestione dei crediti con sottostante leasing immobiliari;

- Fondo Keystone è un fondo chiuso riservato ad investitori istituzionali di Kryalos SGR e si avvale del supporto dello studio legale e tributario di EY;

- UTP Restructuring, , è il nuovo fondo lanciato da Sagitta SGR ed Europa Investimenti;

- Fondo illimity Credit & Corporate Turnaround, nasce su iniziativa congiunta di illimity SGR ed illimity Bank;

- Fondo illimity Real Estate Credit, nasce su iniziativa congiunta di illimity SGR ed illimity Bank illimity SGR ed ARECneprix.

I FIA offrono al sistema bancario, oltre alle buone opportunità di deleveraging e derecognition per le non perfoming exposures, la possibilità di mantenere parte dell’upside attraverso le quote del fondo stesso .Un altro interessante aspetto è legato al fatto che le posizioni UTP, come è noto, spesso per ritornare in bonis (obiettivo primario della banca) necessitano di nuova finanza. Se per la banca è un’attività molto spesso preclusa, il fondo può strutturare comparti in grado di erogare nuovi finanziamenti anche ad imprese classificate e segnalata ad inadempienze probabili.

Per gli operatori della distressed credit industry italiana, l’unica vera costante è il cambiamento! Basta dare un’occhiata agli ultimi dieci anni e riflettere sui momenti cruciali di questo mercato per rendersi conto di quante siano state le variazioni dei trend e degli scenari che hanno richiesto adattamenti nelle strategie e nei piani industriali.

Nel corso del 2023 si è innescato un nuovo ciclo evolutivo che interesserà nei prossimi anni tutto l’ecosistema che ha come nucleo centrale le Non Performing Exposures (NPE).

Il driver di questa nuova fase, che sta spingendo i principali protagonisti del settore a rivedere le proprie strategie, va individuato in primo luogo nella ridotta offerta di portafogli NPL & UTP da parte degli originator finanziari e bancari.

Come è noto, alla fine del 2016, il volume totale di NPL presenti nei bilanci delle banche italiane aveva raggiunto il record di 316,8 miliardi di euro, ma anno dopo anno si sono ridotti, scendendo a circa 50 miliardi di euro a fine 2023. Nonostante gli eventi dirompenti che si sono abbattuti sui mercati, dalla pandemia, ai conflitti in Ucraina e Medio Oriente, dalla crisi delle materie prime alle dinamiche inflazionistiche ed al conseguente incremento dei tassi, non sono presenti al momento segnali concreti di inversione del trend di decrescita. Questo andamento è confermato anche a livello europeo dalla Banca Centrale Europea, che mette in risalto come i crediti deteriorati presenti nelle “significant bank” dal 2015 al terzo trimestre del 2023 siano stati oggetto di una costante riduzione, che si va a consolidare a livelli fisiologici tipici di sistemi maturi e resilienti.

Parallelamente a ciò, anche l’andamento delle transazioni di portafogli NPE dagli originator bancari agli investitori, sta seguendo un trend simile di costante decrescita, arrivando a toccare nel 2023 il valore minimo in termini di GBV ceduto in Italia, tra mercato primario e secondario dal 2017 ad oggi.

Trend delle operazioni di cessione NPE sul mercato primario

Il 2023 ha registrato il dato più basso di vendite di UTP e NPL dal 2016 (data di inizio delle rilevazioni da parte dell’Osservatorio Nazionale NPE Market Credit Village). Oltre alla minor offerta di portafogli immessi sul mercato dagli originator, altri fattori hanno inciso sul calo dei volumi del primario.

È innegabile che l’aumento dei tassi e dei relativi costi del funding abbia generato divari spesso insuperabili nel matching sui prezzi di cessione. Le aspettative di rendimento in termini di IRR degli investitori sono inevitabilmente cresciute, mentre le previsioni di recupero si sono modificate, influenzate da una minore capacità di far fronte alle proprie esposizioni debitorie da parte di aziende e consumatori, causata dal contesto economico e sociale. Un ulteriore tema che sta esercitando un impatto significativo nelle cessioni delle asset class secured (garantite da immobili) è legato inevitabilmente all’andamento del mercato Real Estate, che in questo periodo non sta certo brillando.

Comunque sia, anche in assenza di altri fattori di disturbo, i volumi di nuovi flussi di portafogli di NPL ed UTP sul mercato primario saranno molto contenuti, almeno per i prossimi tre anni.

Un’interessante analisi dell’Osservatorio Nazionale NPE Market di Credit Village ha individuato la percentuale annua in termini di GBV che viene ceduta sul mercato da banche e finanziarie in riferimento ai volumi di NPE presenti nei loro bilanci ad inizio di ogni anno.

Passando da una quota minima del 20,6% del 2017 al 35,9% del 2022 la media si attesta al 27%.

Stimiamo quindi che gli originator bancari/finanziari nel prossimo triennio saranno in grado di immettere sul mercato primario mediamente fra i 16 e i 20 miliardi di euro annui di esposizioni classificate come inadempienze probabili e sofferenze.

Tali volumi non potranno certamente soddisfare gli obiettivi di budget dei grandi investitori che dal 2015 avevano considerato l’Italia The place to be!

L’incognita mercato secondario

Sono almeno tre anni che il mercato si auspica un deciso cambio di marcia del mercato secondario. Tuttavia anche il 2023 le attività di Re-Trade su NPL e UTP sono state limitate, soprattutto in funzione di due fattori dominanti:

Lasciando momentaneamente da parte i volumi complessivi passati direttamente o indirettamente di mano sul secondario nello scorso esercizio, è il numero di transazioni che apre ad una serie di riflessioni, essendo il numero più basso degli ultimi quattro anni.

Il numero dei deal completati evidenzia un deciso calo di interesse da parte di molti investitori. Negli anni passati, come è noto, si erano affacciati sul mercato dell’acquisto crediti nuove tipologie di investitori fra cui club deal formati da investitori privati attirati da possibili nuove opportunità di rendimento, operatori del mondo Real Estate interessati ai crediti ipotecari con garanzia immobiliare e da società di recupero crediti, di piccole e medie dimensioni che vedevano nell’acquisto di cluster di portafogli unsecured un’alternativa al calo di affidamenti da parte di banche e finanziarie.

Per quanto riguarda le prime due tipologie di investitori il tema dei tassi ed il rallentamento del mercato immobiliare hanno contribuito senza dubbio ad un allontanamento, che si trasformerà per molti di loro in un abbandono definitivo del mercato dei crediti. Diverso invece è il tema delle società di recupero crediti che sono comunque parte dell’ecosistema e non appena le condizioni legate al costo del denaro miglioreranno e, soprattutto la nuova regolamentazione entrerà in vigore chiarendo gli attuali dubbi, potranno rappresentare un interlocutore strategico e privilegiato per tutti quegli investitori che intenderanno dismettere segmenti di portafogli ritenuti non core.

Indipendente però dalla domanda, sembra che anche l’offerta sul secondario non sia particolarmente attrattiva.

Buona parte del mercato si attendeva flussi importanti di crediti da parte soprattutto di quei veicoli che hanno cartolarizzato importanti portafogli di non perfoming loans ottenendo la Garanzia Statale (GACS). Tuttavia, come evidenziano semestralmente le agenzie di rating, purtroppo buona parte di queste cartolarizzazioni presentano perfomance nettamente sotto i business plan originari. Verrebbe spontaneo quindi affermare che la cessione sarebbe la strada ideale per realizzare flussi veloci di cash flow. Tuttavia, se apparentemente nel breve periodo questo rappresenterebbe un effetto positivo per i target di incasso, l’effetto boomerang lo si vedrebbe negli anni successivi. Queste operazioni a cui sono state attribuiti i rating necessari per ottenere la GACS sono state strutturate basandosi su business plan originari che non prevedevano riduzioni del GBV iniziale per cessioni a terzi.

Sottrarre volumi significativi al GBV complessivo fa quindi automaticamente venire meno le opportunità di incassi su tutte quelle posizioni oggetto di ri-cessioni.

E non si può ignorare un altro fattore determinante: il prezzo con cui erano stati cartolarizzati questi portafogli era ben al di sopra del prezzo di mercato (ricordiamo che le notes senior sono garantite dallo Stato e quindi emesse a tassi decisamente bassi).

Il divario tra il prezzo di carico al momento della cartolarizzazione e quello di un potenziale realizzo sul mercato secondario in caso di cessione presenteranno quindi un gap significativo.

I VOLUMI DEL SECONDARIO

L’analisi dei volumi evidenzia invece un dato complessivo in termini di GBV ceduto nelle operazioni di Re-Trade che per la prima volta dal 2016 è stato superiore a quello riscontrato sul mercato primario. Tuttavia, si tratta di un dato fortemente influenzato da 4 maxi deal fra cui quello attraverso il quale Banca Ifis ha acquisito direttamente la Società Revalea S.p.A. dal Gruppo Mediobanca, nata dallo scorporo dell’attività di acquisto crediti e che deteneva al momento del closing un portafoglio di 6,5 miliardi di euro.

Servicer, un futuro fra incognite ed opportunità

Prospettive diverse in base a dimensioni e specializzazioni guideranno il futuro dei servicer

Grandi Servicer

Gli AUM (Asset Under Management) dei primi 15 operatori di settore sono superiori ai 10 miliardi di NPE, volumi in grado quindi di garantire, se gestiti proattivamente e con gli adeguati investimenti, ricavi significativi per il prossimi anni. Tuttavia, il tema che maggiormente preoccupa queste realtà è legato alle marginalità. Estrarre valore da quei segmenti di portafoglio più critici e con ageing avanzato ed in assenza di nuovi in-flow di crediti “freschi”, tende inevitabilmente ad innalzare i costi operativi. Tutto ciò, anche in presenza di ricavi in crescita , provocherebbe impatti negativi sulla redditività aziendale.

Sono probabilmente queste le motivazioni che stanno spingendo alcuni fra i più importati servicer a spostare l’attenzione verso nuove linee di business con particolare riferimento ai crediti classificati a Stage 2.

Banche e Regolatore stanno ormai da qualche di tempo ponendo crescente attenzione verso i crediti classificati in Stage 2 e/o in forborne.

I principali gruppi ed istituti stanno attualmente concentrando sforzi nel rafforzare i processi operativi e le strategie di gestione per questo particolare tipo di credito, non sempre facile da individuare e che richiede interventi tempestivi e personalizzati. Date la complessità della gestione di tali crediti e le strutture organizzative attuali delle banche, il supporto da parte di servicer ed investitori potrebbe dimostrarsi fondamentale per prevenire la trasformazione di questi portafogli che rappresentano un rischio prospettico che può evolversi in un rischio concreto con un conseguente declassamento a Stage 3.

Certamente, per i grandi servicer ciò apre a nuovi scenari e a nuove opportunità, capitalizzando i grandi processi sviluppati in tema di machine learning e data analytics, driver insostituibili nella gestione degli Stage 2. Ovviamente permangono alcune incertezze legate soprattutto alle marginalità nel commissioning e compesation che un credito ancora attivo consente ad un outsourcer.

Un’altra opportunità potrebbe anche essere per i grandi operatori domestici quella di guardare oltre confine. La distressed credit industry italiana, nonostante sia sicuramente la più complessa in termini di regolamentazione e variabili operative a livello internazionale, è stata campo di conquista da parte di moltissimi gruppi esteri.

A parte alcuni casi isolati, i player italiani non sembrano possedere l’atteggiamento tipico, soprattutto degli operatori del Nord Europa, di espandersi oltre i propri mercati domestici. Eppure le competenze e le esperienze acquisite dai servicer italiani, potrebbero sicuramente rivelarsi strategiche e rappresentare un grande vantaggio competitivo anche all’estero.

Servicer di piccole e medie dimensioni

Generalmente questa tipologia di size aziendale ha consentito di sviluppare competenze e specializzazioni verticali, che potrebbero rivelarsi veramente strategiche per riuscire ad estrarre valore da tutti quei segmenti e cluster di portafogli attualmente underperfoming. Ed è proprio da questa segmento di business che questi player potrebbero cogliere grandi opportunità, creando alleanze sia con colleghi che con investitori compartecipando ad operazioni di acquisto sul secondario. Da non sottovalutare neanche le operazioni di acquisto al di fuori del banking&finance, soprattutto nell’ambito dei crediti da utenze, che a parte qualche caso specifico, non rientrano nei core business dei grandi. Certo molto dipenderà da quella che sarà anche la regolamentazione finale del recepimento della Direttiva UE 2167/21.

Master Legal

Le attività legali nel processo di gestione di qualsiasi asset class e tipologia di credito hanno assunto un ruolo strategico ed imprescindibile. Un forte contributo alla creazione di strutture in grado di unire le competenze tecniche a quelle organizzative e manageriali è arrivato dall’introduzione, ormai da alcuni anni, delle società tra avvocati a responsabilità limitata o per azioni. Questa soluzione è molto apprezzate dai servicer e soprattutto dagli investitori. Non è infatti un caso che nel 2023 su sei operazioni di M&A completate nella credit distressed industry su target diversi due hanno riguardato strutture legali.

Fondi di Investimento Alternativi : nuovi modelli per il mercato NPE

Nel corso del 2023 si è rafforzata la presenza delle operazioni di cessioni di NPE verso i FIA.

Questa tipologia di Fondi, grazie soprattutto alla direttiva AIFMD, che facilita l’accesso ad asset class innovative anche per investitori non specializzati, trova un ottimo impiego nelle operazioni di cessione di NPE da parte degli originator bancari.

Nel giro di pochissimi anni sono stati creati e resi operativi una decina di questi fondi fra cui:

I FIA offrono al sistema bancario, oltre alle buone opportunità di deleveraging e derecognition per le non perfoming exposures, la possibilità di mantenere parte dell’upside attraverso le quote del fondo stesso .Un altro interessante aspetto è legato al fatto che le posizioni UTP, come è noto, spesso per ritornare in bonis (obiettivo primario della banca) necessitano di nuova finanza. Se per la banca è un’attività molto spesso preclusa, il fondo può strutturare comparti in grado di erogare nuovi finanziamenti anche ad imprese classificate e segnalata ad inadempienze probabili.