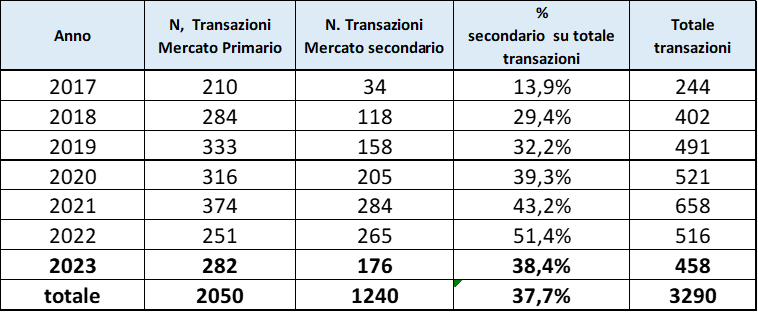

Nel corso del 2023 l’Osservatorio Nazionale NPE Market di Credit Village ha censito 458 transazioni relative a cessioni di crediti NPL e UTP per un volume complessivo di 30,9 miliardi di euro di GBV (Gross Book Value).

Nel mercato primario le operazioni di cessione di portafogli NPE completate sono state 282, in lieve aumento rispetto alle 251 del 2022, ma con un volume in termini di GBV complessivo in ulteriore calo che si è attestato a 14,7 miliardi di euro.

Fonte: Osservatorio Nazionale NPE Market di Credit Village

Per la prima volta dal 2017 i volumi transati direttamente fra originator e investitori sono stati inferiori a quelli ceduti in operazioni di Re-Trade sui mercati secondari che hanno registrato invece volumi per 16,2 miliardi di euro, con un numero di operazioni però numericamente molto inferiore a quello registrato nell’anno precedente : 176 contro le 265 .

Fonte: Osservatorio Nazionale NPE Market di Credit Village

Da evidenziare che nei dati relativi al mercato secondario è stata inclusa l’operazione di acquisizione da parte di Banca Ifis della società Revalea del Gruppo Mediobanca che deteneva al momento del perfezionamento dell’operazione, avvenuta lo scorso ottobre, portafogli di sofferenze con un Gross Book Value di 6,5 miliardi di euro. Inoltre, hanno inciso sui dati relativi al mercato secondario anche due maxi deal per un totale di oltre 3 miliardi di GBV che hanno visto come buyer investitore la società Credit Factor, partecipata da IBL ed Europa Factor ed un’altra jumbo deal da parte di Cherry Bank che ha acquistato un portafoglio da 864 milioni di euro di GBV. La banca di Giovanni Bossi con questa operazione raggiunge i 2,7 miliardi di euro di GBV acquistati nel solo 2023.

In assenza delle GACS che fino a giugno 2022 avevano favorito lo smobilizzo di grandi portafogli NPL da parte degli originator bancari, stanno crescendo le masse gestite da parte dei vari FIA (Fondi di Investimento Alternativo), soluzioni che offrono una serie di opportunità alle Banche cedenti che vanno dagli aspetti di deleveraging e derecognition alla possibilità di mantenere le quote del fondo. Fra i maggiormente dotati in termini di apporti, il Fondo Back2Bonis che ha raggiunto volumi superiori ai 2,5 miliardi di euro, il Fondo Efesto che gestisce crediti nei confronti di circa 2.500 PMI per un GBV di circa 1,7 miliardi di euro ed i recenti Fondi di apporto Olympus 1 e 2, che contano già crediti per un valore di circa 2 miliardi di euro.

Purtroppo, continuano a performare al di sotto delle aspettative e dei business plan buona parte delle operazioni di cartolarizzazione che avevano ottenuto la Garanzia Statale. Al fine di incrementare il cash collection molti veicoli hanno iniziato a cedere segmenti di portafoglio. 21 sono state le SPV (Special Purpose Vehicle) proprietarie dei portafogli cartolarizzati con GACS che hanno ceduto nel corso del 2023 uno o più portafogli crediti.

Non sono mancate le operazioni multioriginator strutturate soprattutto da ICCREA , che ha coinvolto decine di Banche di Credito Cooperativo in una serie di cessioni con primari investitori per oltre 1 miliardo e dal Consorzio delle Banche Popolari Luzzatti, che ha chiuso una cartolarizzazione da 313 milioni di euro di GBV, coinvolgendo lato seller 11 banche di cui 7 consorziate.

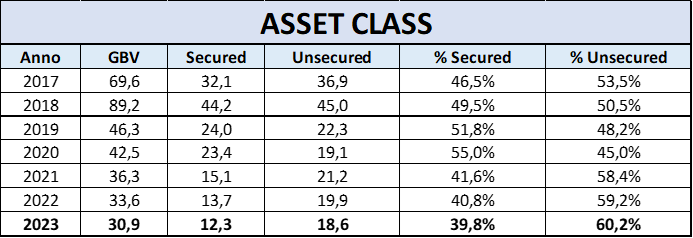

Per quanto riguarda le asset class , il 40% del GBV ceduto, pari a 12,3 miliardi di euro, è rappresentato da esposizioni debitorie secured, ossia garantite da asset immobiliari, mentre il 60% è costituito da crediti unsecured non garantiti da immobili.

Fonte: Osservatorio Nazionale NPE Market di Credit Village

Secondo il Direttore dell’Osservatorio NPE Market e AD di Credit Village Roberto Sergio il 2023 rappresenta un punto di svolta nel settore italiano dei crediti deteriorati.

Gli operatori di mercato, Debt Buyer e Servicer prendono ormai atto che, almeno per alcuni anni, sarà piuttosto difficile assistere ad un’inversione del trend nei volumi di NPL ed UTP generati dalle banche, scesi costantemente anno dopo anno. La Credit Industry ha inoltre mostrato un elevato grado di maturità e resilienza che ha consentito di contenere il rischio sofferenze e di evitare, nonostante la sequenza di eventi straordinari degli ultimi tre anni, (pandemia, crisi energetica , conflitti, inflazione e tassi) nuovi in flow di NPL ed UtP.

Stimiamo che per i prossimi anni i portafogli che verranno immessi sul mercato primario per essere ceduti a terzi si attestino in un range di GBV fra i 15 e 20 miliardi di euro annui.

Resta invece molto capiente lo stock di NPE attualmente in carico agli investitori che supera i 350 miliardi di euro. Le opportunità di business quindi non mancheranno certamente, ma servirà un cambio di strategia, soprattutto da parte dei grandi servicer, che dovranno mettere in conto un innalzamento dei costi operativi, necessari per creare valore anche da tutti quei cluster di portafoglio che presentano maggiori complessità gestionali e di recupero, poco attenzionati nel passato.

Il rischio di vedere in futuro erodere le marginalità a cui si erano abituati grazie soprattutto alla continuità di flussi di nuovi portafogli, sta spingendo quindi vari player a rivedere strategie e piani industriali. Uno dei principali ambiti su cui si sta spostando l’interesse di servicer ed investitori è rappresentato dai crediti classificati a Stage2 che cubano attualmente circa 170 miliardi e sono sotto la lente del sistema bancario e regolatore, in quanto rappresentano un importante rischio prospettico.

Il Direttore Editoriale di Credi Village Gianpaolo Luzzi fa notare come nel corso del 2023 due temi in particolare abbiano creato un clima di incertezza destinato ad avere riflessi sul mercato anche in futuro.

Il primo è senza dubbio rappresentato dalla discussa proposta di legge del Ministro per le Imprese Urso che, anche se attualmente messa all’angolo, ha creato negli investitori, soprattutto esteri, un senso di forte diffidenza e incertezza nei confronti del mercato italiano.

Il secondo è l’atteso recepimento della Direttiva UE 2167/2021. Nata con l’obiettivo di introdurre una regolamentazione volta a favorire e facilitare l‘operatività nel mercato europeo della cessione e gestione dei crediti, quest’ultima rischia invece di creare ulteriori complicazioni nel contesto italiano, già tra i più regolamentati per quanto riguarda queste due attività.

Per richiedere gratuitamente una copia del White Papers 2023 dell’Osservatorio Nazionale NPE Market di Credit Village scrivere a info@creditvillage.it.

Nel corso del 2023 l’Osservatorio Nazionale NPE Market di Credit Village ha censito 458 transazioni relative a cessioni di crediti NPL e UTP per un volume complessivo di 30,9 miliardi di euro di GBV (Gross Book Value).

Nel mercato primario le operazioni di cessione di portafogli NPE completate sono state 282, in lieve aumento rispetto alle 251 del 2022, ma con un volume in termini di GBV complessivo in ulteriore calo che si è attestato a 14,7 miliardi di euro.

Fonte: Osservatorio Nazionale NPE Market di Credit Village

Per la prima volta dal 2017 i volumi transati direttamente fra originator e investitori sono stati inferiori a quelli ceduti in operazioni di Re-Trade sui mercati secondari che hanno registrato invece volumi per 16,2 miliardi di euro, con un numero di operazioni però numericamente molto inferiore a quello registrato nell’anno precedente : 176 contro le 265 .

Fonte: Osservatorio Nazionale NPE Market di Credit Village

Da evidenziare che nei dati relativi al mercato secondario è stata inclusa l’operazione di acquisizione da parte di Banca Ifis della società Revalea del Gruppo Mediobanca che deteneva al momento del perfezionamento dell’operazione, avvenuta lo scorso ottobre, portafogli di sofferenze con un Gross Book Value di 6,5 miliardi di euro. Inoltre, hanno inciso sui dati relativi al mercato secondario anche due maxi deal per un totale di oltre 3 miliardi di GBV che hanno visto come buyer investitore la società Credit Factor, partecipata da IBL ed Europa Factor ed un’altra jumbo deal da parte di Cherry Bank che ha acquistato un portafoglio da 864 milioni di euro di GBV. La banca di Giovanni Bossi con questa operazione raggiunge i 2,7 miliardi di euro di GBV acquistati nel solo 2023.

In assenza delle GACS che fino a giugno 2022 avevano favorito lo smobilizzo di grandi portafogli NPL da parte degli originator bancari, stanno crescendo le masse gestite da parte dei vari FIA (Fondi di Investimento Alternativo), soluzioni che offrono una serie di opportunità alle Banche cedenti che vanno dagli aspetti di deleveraging e derecognition alla possibilità di mantenere le quote del fondo. Fra i maggiormente dotati in termini di apporti, il Fondo Back2Bonis che ha raggiunto volumi superiori ai 2,5 miliardi di euro, il Fondo Efesto che gestisce crediti nei confronti di circa 2.500 PMI per un GBV di circa 1,7 miliardi di euro ed i recenti Fondi di apporto Olympus 1 e 2, che contano già crediti per un valore di circa 2 miliardi di euro.

Purtroppo, continuano a performare al di sotto delle aspettative e dei business plan buona parte delle operazioni di cartolarizzazione che avevano ottenuto la Garanzia Statale. Al fine di incrementare il cash collection molti veicoli hanno iniziato a cedere segmenti di portafoglio. 21 sono state le SPV (Special Purpose Vehicle) proprietarie dei portafogli cartolarizzati con GACS che hanno ceduto nel corso del 2023 uno o più portafogli crediti.

Non sono mancate le operazioni multioriginator strutturate soprattutto da ICCREA , che ha coinvolto decine di Banche di Credito Cooperativo in una serie di cessioni con primari investitori per oltre 1 miliardo e dal Consorzio delle Banche Popolari Luzzatti, che ha chiuso una cartolarizzazione da 313 milioni di euro di GBV, coinvolgendo lato seller 11 banche di cui 7 consorziate.

Per quanto riguarda le asset class , il 40% del GBV ceduto, pari a 12,3 miliardi di euro, è rappresentato da esposizioni debitorie secured, ossia garantite da asset immobiliari, mentre il 60% è costituito da crediti unsecured non garantiti da immobili.

Fonte: Osservatorio Nazionale NPE Market di Credit Village

Secondo il Direttore dell’Osservatorio NPE Market e AD di Credit Village Roberto Sergio il 2023 rappresenta un punto di svolta nel settore italiano dei crediti deteriorati.

Gli operatori di mercato, Debt Buyer e Servicer prendono ormai atto che, almeno per alcuni anni, sarà piuttosto difficile assistere ad un’inversione del trend nei volumi di NPL ed UTP generati dalle banche, scesi costantemente anno dopo anno. La Credit Industry ha inoltre mostrato un elevato grado di maturità e resilienza che ha consentito di contenere il rischio sofferenze e di evitare, nonostante la sequenza di eventi straordinari degli ultimi tre anni, (pandemia, crisi energetica , conflitti, inflazione e tassi) nuovi in flow di NPL ed UtP.

Stimiamo che per i prossimi anni i portafogli che verranno immessi sul mercato primario per essere ceduti a terzi si attestino in un range di GBV fra i 15 e 20 miliardi di euro annui.

Resta invece molto capiente lo stock di NPE attualmente in carico agli investitori che supera i 350 miliardi di euro. Le opportunità di business quindi non mancheranno certamente, ma servirà un cambio di strategia, soprattutto da parte dei grandi servicer, che dovranno mettere in conto un innalzamento dei costi operativi, necessari per creare valore anche da tutti quei cluster di portafoglio che presentano maggiori complessità gestionali e di recupero, poco attenzionati nel passato.

Il rischio di vedere in futuro erodere le marginalità a cui si erano abituati grazie soprattutto alla continuità di flussi di nuovi portafogli, sta spingendo quindi vari player a rivedere strategie e piani industriali. Uno dei principali ambiti su cui si sta spostando l’interesse di servicer ed investitori è rappresentato dai crediti classificati a Stage2 che cubano attualmente circa 170 miliardi e sono sotto la lente del sistema bancario e regolatore, in quanto rappresentano un importante rischio prospettico.

Il Direttore Editoriale di Credi Village Gianpaolo Luzzi fa notare come nel corso del 2023 due temi in particolare abbiano creato un clima di incertezza destinato ad avere riflessi sul mercato anche in futuro.

Il primo è senza dubbio rappresentato dalla discussa proposta di legge del Ministro per le Imprese Urso che, anche se attualmente messa all’angolo, ha creato negli investitori, soprattutto esteri, un senso di forte diffidenza e incertezza nei confronti del mercato italiano.

Il secondo è l’atteso recepimento della Direttiva UE 2167/2021. Nata con l’obiettivo di introdurre una regolamentazione volta a favorire e facilitare l‘operatività nel mercato europeo della cessione e gestione dei crediti, quest’ultima rischia invece di creare ulteriori complicazioni nel contesto italiano, già tra i più regolamentati per quanto riguarda queste due attività.

Per richiedere gratuitamente una copia del White Papers 2023 dell’Osservatorio Nazionale NPE Market di Credit Village scrivere a info@creditvillage.it.