Uno studio di Banca Ifis evidenzia come lo stock totale di credito in Italia sia superiore del 5,4% rispetto al pre-pandemia. A giugno 2023 prosegue invece la discesa dello stock Npe.

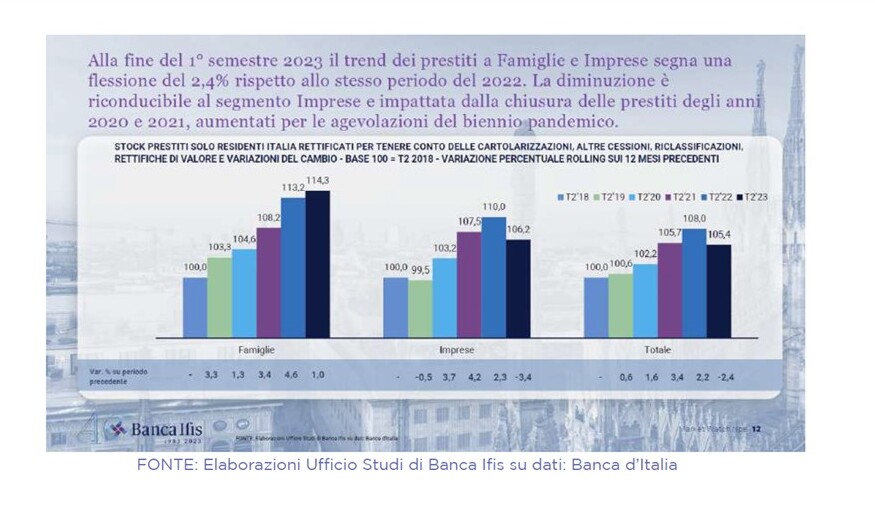

La corsa dei tassi di interesse voluta dalla Bce per frenare l’inflazione dell’Eurozona sta generando una contrazione del credito il cui stock totale, però, in Italia rimane ancora superiore ai livelli pre-Covid. Sono queste le principali evidenze dell’ultimo Market Watch Npl elaborato dall’Ufficio Studi di Banca Ifis. Secondo l’analisi condotta dalla challenger bank presieduta da Ernesto Fürstenberg Fassio, nel secondo trimestre 2023, i prestiti delle banche significative della UE hanno registrato una riduzione dell’1,4% dello stock totale dei prestiti rispetto a marzo 2023, pari a 282 miliardi di euro. In termini numerici, si tratta della prima flessione dal 2015.

Alla base di questa tendenza c’è il rimbalzo generato dalla stretta monetaria nell’Eurozona applicata dalla Bce per combattere le tensioni inflattive. Una stretta che però ha avuto anche un impatto negativo sulle condizioni di finanziamento, sulle posizioni di liquidità e sulle attività totali delle banche. Una situazione che sta avendo ripercussioni anche nel nostro Paese, pur se in proporzioni minori. Guardando al dettaglio italiano, infatti, lo studio di Banca Ifis mette in luce come il nostro sistema bancario oggi stia erogando più credito di quanto stesse facendo nel periodo pre-Covid. Se si mette a confronto lo stock totale di credito in Italia a giugno 2018 con quello a giugno 2023, è ben evidente come quest’ultimo sia ancora superiore del 5,4%. Tra i motivi di questa crescita c’è sicuramente l’ingente quantità di crediti con garanzia pubblica erogati nel periodo pandemico, ma anche una migliore qualità del credito da parte degli istituti grazie al processo di derisking portato avanti dal 2015 dal sistema bancario e dalla sua collaborazione con l’industria del credito deteriorato.

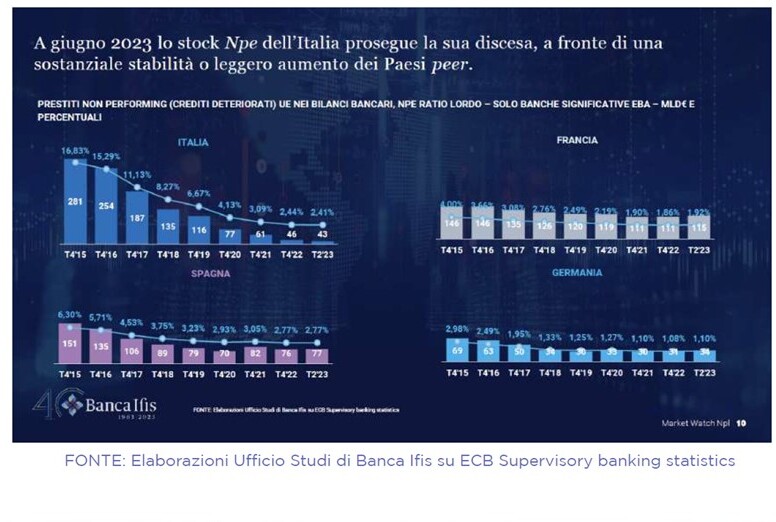

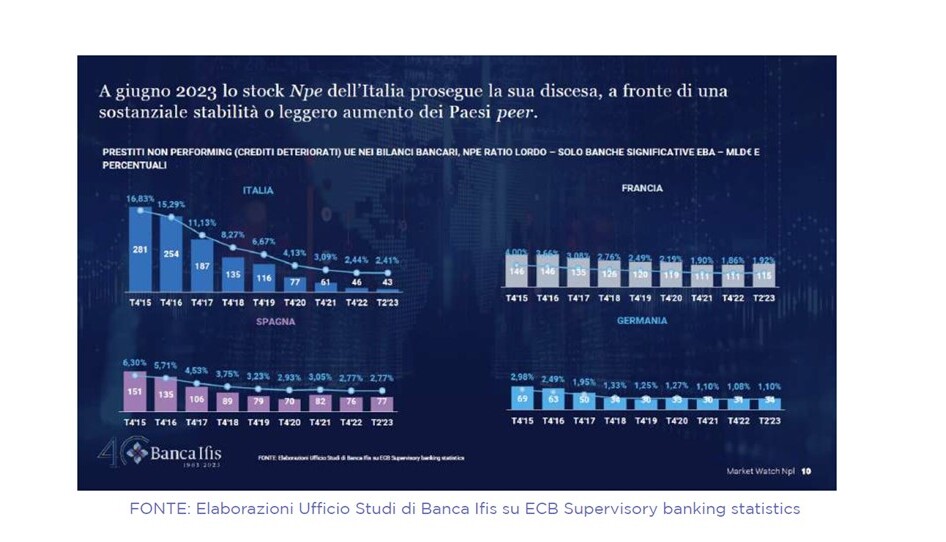

E proprio al deterioramento del credito, Banca Ifis – che è leader nel mercato italiano degli Npl nel segmento small tickets unsecured – ha dedicato un focus ad hoc nel suo ultimo studio. Secondo l’analisi, nel secondo trimestre del 2023 l’Npe ratio delle banche significative Ue è lievemente aumentato passando all’1,81% dal 1,77% del primo trimestre 2023. In valore assoluto lo stock di Npe è aumentato di 4 mld€, pari a una variazione del +1%. Gli indicatori prospettici (finanziamenti in stage 2 e forborne performing) delle banche significative UE sono però in progressivo miglioramento, anche se ancora un livello superiore al pre-Covid. È, quindi, in diminuzione il rischio lifetime atteso dalle banche significative UE.

“Nonostante un contesto macroeconomico caratterizzato dall’incertezza, il sistema bancario italiano continua a fornire un forte sostegno a imprese e famiglie anche grazie alla continua collaborazione con l’industria del credito deteriorato. Nei primi sei mesi del 2023, lo stock di Npe dell’Italia ha proseguito la propria discesa rispetto ad un leggero aumento registrato invece in Francia, Germania e Spagna. A fronte di un tasso di deterioramento del credito sostanzialmente stabile, il nostro Paese beneficia di uno stock di finanziamento da parte delle banche che, seppur in contrazione rispetto allo stesso periodo del 2022, risulta tutt’oggi superiore di oltre 5 punti percentuali rispetto ai livelli pre-Covid19. La stabilità del tasso di deterioramento del credito e degli indicatori prospettici rappresenta un ulteriore segnale di resilienza che ci permette di guardare con fiducia al futuro e deve servire per stimolare il nostro Paese a continuare il proprio percorso di crescita” ha commentato Katia Mariotti, Responsabile Direzione Npl di Banca Ifis e Amministratore Delegato Ifis Npl Investing.

Guardando nuovamente al nostro Paese, lo studio di Banca Ifis dimostra infatti che in Italia lo stock Npe abbia continuato la propria discesa, a fronte di una sostanziale stabilità o leggero aumento dei principali Paesi peer (Francia, Germania e Spagna). Inoltre, anche il tasso di deterioramento del credito risulta stabile, attestandosi allo 0,9% nel confronto con il primo trimestre 2023.

Infine, val la pena mettere in luce come, nel contesto europeo, l’Italia continui a evidenziare un rischio prospettico superiore alla media, sia nei crediti classificati in stage 2, sia nei crediti forborne performing. Ciononostante, nel secondo trimestre 2023 anche in l’Italia gli indicatori prospettici continuano a migliorare.

Uno studio di Banca Ifis evidenzia come lo stock totale di credito in Italia sia superiore del 5,4% rispetto al pre-pandemia. A giugno 2023 prosegue invece la discesa dello stock Npe.

La corsa dei tassi di interesse voluta dalla Bce per frenare l’inflazione dell’Eurozona sta generando una contrazione del credito il cui stock totale, però, in Italia rimane ancora superiore ai livelli pre-Covid. Sono queste le principali evidenze dell’ultimo Market Watch Npl elaborato dall’Ufficio Studi di Banca Ifis. Secondo l’analisi condotta dalla challenger bank presieduta da Ernesto Fürstenberg Fassio, nel secondo trimestre 2023, i prestiti delle banche significative della UE hanno registrato una riduzione dell’1,4% dello stock totale dei prestiti rispetto a marzo 2023, pari a 282 miliardi di euro. In termini numerici, si tratta della prima flessione dal 2015.

Alla base di questa tendenza c’è il rimbalzo generato dalla stretta monetaria nell’Eurozona applicata dalla Bce per combattere le tensioni inflattive. Una stretta che però ha avuto anche un impatto negativo sulle condizioni di finanziamento, sulle posizioni di liquidità e sulle attività totali delle banche. Una situazione che sta avendo ripercussioni anche nel nostro Paese, pur se in proporzioni minori. Guardando al dettaglio italiano, infatti, lo studio di Banca Ifis mette in luce come il nostro sistema bancario oggi stia erogando più credito di quanto stesse facendo nel periodo pre-Covid. Se si mette a confronto lo stock totale di credito in Italia a giugno 2018 con quello a giugno 2023, è ben evidente come quest’ultimo sia ancora superiore del 5,4%. Tra i motivi di questa crescita c’è sicuramente l’ingente quantità di crediti con garanzia pubblica erogati nel periodo pandemico, ma anche una migliore qualità del credito da parte degli istituti grazie al processo di derisking portato avanti dal 2015 dal sistema bancario e dalla sua collaborazione con l’industria del credito deteriorato.

E proprio al deterioramento del credito, Banca Ifis – che è leader nel mercato italiano degli Npl nel segmento small tickets unsecured – ha dedicato un focus ad hoc nel suo ultimo studio. Secondo l’analisi, nel secondo trimestre del 2023 l’Npe ratio delle banche significative Ue è lievemente aumentato passando all’1,81% dal 1,77% del primo trimestre 2023. In valore assoluto lo stock di Npe è aumentato di 4 mld€, pari a una variazione del +1%. Gli indicatori prospettici (finanziamenti in stage 2 e forborne performing) delle banche significative UE sono però in progressivo miglioramento, anche se ancora un livello superiore al pre-Covid. È, quindi, in diminuzione il rischio lifetime atteso dalle banche significative UE.

“Nonostante un contesto macroeconomico caratterizzato dall’incertezza, il sistema bancario italiano continua a fornire un forte sostegno a imprese e famiglie anche grazie alla continua collaborazione con l’industria del credito deteriorato. Nei primi sei mesi del 2023, lo stock di Npe dell’Italia ha proseguito la propria discesa rispetto ad un leggero aumento registrato invece in Francia, Germania e Spagna. A fronte di un tasso di deterioramento del credito sostanzialmente stabile, il nostro Paese beneficia di uno stock di finanziamento da parte delle banche che, seppur in contrazione rispetto allo stesso periodo del 2022, risulta tutt’oggi superiore di oltre 5 punti percentuali rispetto ai livelli pre-Covid19. La stabilità del tasso di deterioramento del credito e degli indicatori prospettici rappresenta un ulteriore segnale di resilienza che ci permette di guardare con fiducia al futuro e deve servire per stimolare il nostro Paese a continuare il proprio percorso di crescita” ha commentato Katia Mariotti, Responsabile Direzione Npl di Banca Ifis e Amministratore Delegato Ifis Npl Investing.

Guardando nuovamente al nostro Paese, lo studio di Banca Ifis dimostra infatti che in Italia lo stock Npe abbia continuato la propria discesa, a fronte di una sostanziale stabilità o leggero aumento dei principali Paesi peer (Francia, Germania e Spagna). Inoltre, anche il tasso di deterioramento del credito risulta stabile, attestandosi allo 0,9% nel confronto con il primo trimestre 2023.

Infine, val la pena mettere in luce come, nel contesto europeo, l’Italia continui a evidenziare un rischio prospettico superiore alla media, sia nei crediti classificati in stage 2, sia nei crediti forborne performing. Ciononostante, nel secondo trimestre 2023 anche in l’Italia gli indicatori prospettici continuano a migliorare.