Nell’attuale panorama finanziario italiano la gestione del credito rimane una questione cruciale, con alcuni aspetti di particolare attenzione per i player: la questione degli NPE e la maggiore rilevanza del monitoraggio dei crediti. Se la gestione degli NPE negli anni è traslata dal sistema finanziario tradizionale a quello degli investitori e operatori specializzati, la gestione ordinaria risente della congiuntura economica italiana che si sta adattando a condizioni in continua evoluzione.

NPE: CREDITI DETERIORATI A LIVELLI MINIMI MA ATTENZIONE AI CREDITI STAGE 2

Analizzando i dati di Banca d’Italia aggiornati al primo trimestre 2023, i crediti deteriorati sui bilanci delle banche italiane sono pari a circa 57,5 miliardi di euro, corrispondenti a un rapporto sul totale crediti del 3,0%. Tali dati indicano livelli minimi rispetto al passato e una costante convergenza verso gli standard dell’UE. Nel dettaglio, la distribuzione rispetto alle varie categorie vede rispettivamente le sofferenze attestarsi a quota 21,2 miliardi, le inadempienze probabili a 32,1 miliardi e gli scaduti e sconfini a 4 miliardi di euro.

In generale, i prestiti deteriorati rappresentano una sfida sia per le imprese che per le banche. Per le imprese, accumulare debiti non solo compromette la loro liquidità ma limita anche la loro capacità di ottenere nuovi finanziamenti, ostacolando lo sviluppo economico e la creazione di posti di lavoro. Per le banche, la presenza di un gran numero di crediti deteriorati ostacola la loro capacità di concedere nuovi prestiti, con un impatto negativo sulla loro redditività e solidità finanziaria.

Oggi, tuttavia, c’è una crescente attenzione verso i crediti classificati come Stage 2 che hanno superato la quota di 200 miliardi nel primo trimestre 2023, pari all’11,3% del totale rispetto alla media europea del 9,1% (Fonte: EBA “Risk Dashboard” report). Mantenere sotto controllo il deterioramento della qualità degli attivi rappresenterà, quindi, la sfida che gli operatori dovranno affrontare in questi mesi e che deve essere monitorata con regolarità.

IL CONTESTO DEI PRESTITI IN ITALIA

Nonostante un contesto economico difficile con fattori di incertezza come il conflitto in Ucraina, il rialzo dei tassi di interesse e l’inflazione, le famiglie italiane continuano a contrarre prestiti per sostenere i loro consumi e gli investimenti immobiliari. Dall’analisi della Mappa del Credito CRIF-Mister Crediti, sulla base dei dati disponibili in EURISC, il SIC gestito da CRIF, emerge che nel I semestre 2023 più della metà della popolazione maggiorenne italiana ha un contratto di credito rateale attivo (51,4%, +11,8% rispetto al 2022), con un aumento sia dell’importo medio delle rate mensili pagate (322 euro, +5,6%) che dell’esposizione residua (34.875 euro, +9,3%). La dinamica in atto riflette la ripresa dei consumi e degli acquisti che sfruttano anche le nuove possibilità date da forme di finanziamento quick & easy come il Buy Now Pay Later (in crescita del +47% nel 2022 secondo l’ultimo CRIF Market Outlook). Il rischio di credito fortunatamente rimane ancora relativamente contenuto (di poco superiore all’1%) dimostrando come gli italiani siano ancora in grado, seppur con crescente pressione e difficoltà, a estinguere i propri debiti.

LE PRINCIPALI EVIDENZE DELL’ANDAMENTO DEL RECUPERO CREDITI

Facendo leva sulle informazioni presenti sul SIC EURISC, CRIF ha analizzato inoltre, in ottica di roll rate analysis, i principali indicatori relativi all’andamento del recupero crediti in ambito finanziario al primo semestre 2023, per offrire elementi utili in ottica di monitoraggio del rischio di credito e della qualità degli attivi bancari. In particolare, sono stati analizzati i tassi di rientro in bonis, di miglioramento e peggioramento dei finanziamenti attivi sul mercato italiani suddivisi per i principali driver: categoria di finanziamento (mutui ipotecari secured in contrapposizione a finanziamenti unsecured quali prestiti personali, finalizzati e mutui chirografari) e tipologia di clientela (famiglie consumatrici e imprese).

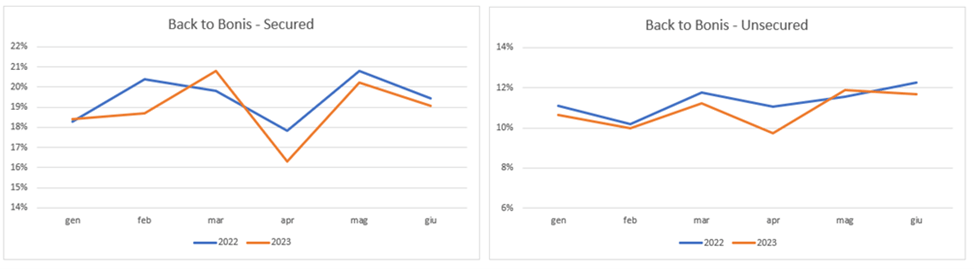

Back to bonis: tassi in calo sia per i crediti secured che unsecured

Il back to bonis prevede di analizzare le posizioni debitorie che sono tornate in stato di regolare ammortamento (nessuna insolvenza) rispetto al totale delle posizioni per cui si rilevava almeno un’insolvenza nel mese l’osservazione. Confrontando la media dei primi 6 mesi del 2023 rispetto ai primi 6 mesi del 2022 si rilevano queste variazioni:

- –2,6% del tasso di rientro in bonis per le posizioni garantite da un asset immobiliare (secured). L’indicatore passa dal 19,4% del 2022 al 18,9% del 2023.

- -4,2% del tasso di rientro in bonis per le posizioni non garantite (unsecured). L’indicatore passa dall’11,3% del 2022 al 10,8% del 2023.

Back to Bonis Rate: trend gennaio 2022 – giugno 2023

Fonte: CRIF

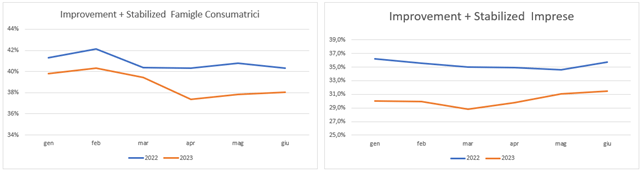

Famiglie e imprese: scendono i tassi di “Improvement & Stabilized Rate”

L’analisi che si focalizza sul miglioramento e la stabilizzazione delle posizioni debitorie si focalizza su quei finanziamenti che rilevano un miglioramento (decremento) o lo stesso numero (né incremento né peggioramento) nel numero di rate di rate scadute nel mese successivo a quello della prima valutazione. Nei primi 6 mesi del 2023 si registrano dati in calo, in particolare:

- -5,1% del tasso di miglioramento per le posizioni collegate alle famiglie consumatrici. L’indicatore passa dal 40,9% del 2022 al 38,8% del 2023.

- -14,6% del tasso di miglioramento per le posizioni collegate ad imprese. L’indicatore passa dal 35,3% del 2022 al 30,2% del 2023.

Stabilized & Improvement Rate: trend gennaio 2022 – giugno 2023

Fonte: CRIF

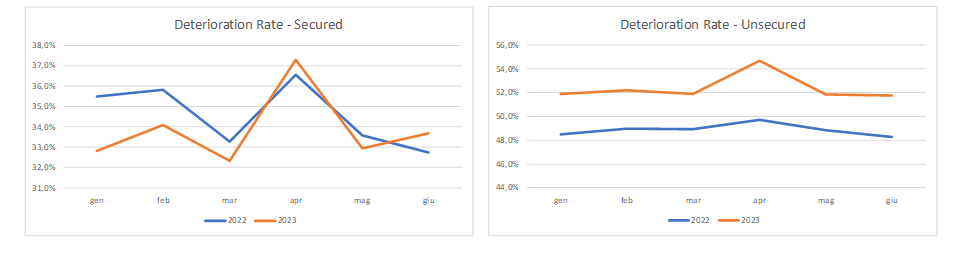

DETERIORATION RATE TREND

Il deterioration rate misura il rapporto fra le posizioni debitorie per cui sono stati rilevati peggioramenti (incrementi) nel numero di rate scadute rispetto al totale di posizioni con almeno un’insolvenza analizzate nel mese di riferimento. L’analisi del primo semestre 2023 evidenzia un calo sia per i crediti secured che unsecured, in particolare:

- -2,1% del tasso di deterioramento per le posizioni garantite da un asset immobiliare (secured). L’indicatore passa dal 34,6% del 2022 al 33,9% del 2023.

- -7,2% del tasso di deterioramento per le posizioni non garantite (unsecured). L’indicatore passa dal 48,9% del 2022 al 52,4% del 2023.

Deterioration Rate: trend gennaio 2022 – giugno 2023

Fonte: CRIF

In conclusione, la situazione macroeconomica incerta data dai tassi d’interesse che rimarranno elevati per diverso tempo e il rischio di recessione delle principali economie europee richiede che i player finanziari mantengano alta l’attenzione sulla gestione dei crediti. L’analisi dei tassi di recupero evidenzia situazioni differenziate e in lieve peggioramento, sottolineando la necessità di focalizzarsi sul monitoraggio e sulle azioni preventive per scongiurare il deterioramento del credito.

Nell’attuale panorama finanziario italiano la gestione del credito rimane una questione cruciale, con alcuni aspetti di particolare attenzione per i player: la questione degli NPE e la maggiore rilevanza del monitoraggio dei crediti. Se la gestione degli NPE negli anni è traslata dal sistema finanziario tradizionale a quello degli investitori e operatori specializzati, la gestione ordinaria risente della congiuntura economica italiana che si sta adattando a condizioni in continua evoluzione.

NPE: CREDITI DETERIORATI A LIVELLI MINIMI MA ATTENZIONE AI CREDITI STAGE 2

Analizzando i dati di Banca d’Italia aggiornati al primo trimestre 2023, i crediti deteriorati sui bilanci delle banche italiane sono pari a circa 57,5 miliardi di euro, corrispondenti a un rapporto sul totale crediti del 3,0%. Tali dati indicano livelli minimi rispetto al passato e una costante convergenza verso gli standard dell’UE. Nel dettaglio, la distribuzione rispetto alle varie categorie vede rispettivamente le sofferenze attestarsi a quota 21,2 miliardi, le inadempienze probabili a 32,1 miliardi e gli scaduti e sconfini a 4 miliardi di euro.

In generale, i prestiti deteriorati rappresentano una sfida sia per le imprese che per le banche. Per le imprese, accumulare debiti non solo compromette la loro liquidità ma limita anche la loro capacità di ottenere nuovi finanziamenti, ostacolando lo sviluppo economico e la creazione di posti di lavoro. Per le banche, la presenza di un gran numero di crediti deteriorati ostacola la loro capacità di concedere nuovi prestiti, con un impatto negativo sulla loro redditività e solidità finanziaria.

Oggi, tuttavia, c’è una crescente attenzione verso i crediti classificati come Stage 2 che hanno superato la quota di 200 miliardi nel primo trimestre 2023, pari all’11,3% del totale rispetto alla media europea del 9,1% (Fonte: EBA “Risk Dashboard” report). Mantenere sotto controllo il deterioramento della qualità degli attivi rappresenterà, quindi, la sfida che gli operatori dovranno affrontare in questi mesi e che deve essere monitorata con regolarità.

IL CONTESTO DEI PRESTITI IN ITALIA

Nonostante un contesto economico difficile con fattori di incertezza come il conflitto in Ucraina, il rialzo dei tassi di interesse e l’inflazione, le famiglie italiane continuano a contrarre prestiti per sostenere i loro consumi e gli investimenti immobiliari. Dall’analisi della Mappa del Credito CRIF-Mister Crediti, sulla base dei dati disponibili in EURISC, il SIC gestito da CRIF, emerge che nel I semestre 2023 più della metà della popolazione maggiorenne italiana ha un contratto di credito rateale attivo (51,4%, +11,8% rispetto al 2022), con un aumento sia dell’importo medio delle rate mensili pagate (322 euro, +5,6%) che dell’esposizione residua (34.875 euro, +9,3%). La dinamica in atto riflette la ripresa dei consumi e degli acquisti che sfruttano anche le nuove possibilità date da forme di finanziamento quick & easy come il Buy Now Pay Later (in crescita del +47% nel 2022 secondo l’ultimo CRIF Market Outlook). Il rischio di credito fortunatamente rimane ancora relativamente contenuto (di poco superiore all’1%) dimostrando come gli italiani siano ancora in grado, seppur con crescente pressione e difficoltà, a estinguere i propri debiti.

LE PRINCIPALI EVIDENZE DELL’ANDAMENTO DEL RECUPERO CREDITI

Facendo leva sulle informazioni presenti sul SIC EURISC, CRIF ha analizzato inoltre, in ottica di roll rate analysis, i principali indicatori relativi all’andamento del recupero crediti in ambito finanziario al primo semestre 2023, per offrire elementi utili in ottica di monitoraggio del rischio di credito e della qualità degli attivi bancari. In particolare, sono stati analizzati i tassi di rientro in bonis, di miglioramento e peggioramento dei finanziamenti attivi sul mercato italiani suddivisi per i principali driver: categoria di finanziamento (mutui ipotecari secured in contrapposizione a finanziamenti unsecured quali prestiti personali, finalizzati e mutui chirografari) e tipologia di clientela (famiglie consumatrici e imprese).

Back to bonis: tassi in calo sia per i crediti secured che unsecured

Il back to bonis prevede di analizzare le posizioni debitorie che sono tornate in stato di regolare ammortamento (nessuna insolvenza) rispetto al totale delle posizioni per cui si rilevava almeno un’insolvenza nel mese l’osservazione. Confrontando la media dei primi 6 mesi del 2023 rispetto ai primi 6 mesi del 2022 si rilevano queste variazioni:

Back to Bonis Rate: trend gennaio 2022 – giugno 2023

Fonte: CRIF

Famiglie e imprese: scendono i tassi di “Improvement & Stabilized Rate”

L’analisi che si focalizza sul miglioramento e la stabilizzazione delle posizioni debitorie si focalizza su quei finanziamenti che rilevano un miglioramento (decremento) o lo stesso numero (né incremento né peggioramento) nel numero di rate di rate scadute nel mese successivo a quello della prima valutazione. Nei primi 6 mesi del 2023 si registrano dati in calo, in particolare:

Stabilized & Improvement Rate: trend gennaio 2022 – giugno 2023

Fonte: CRIF

DETERIORATION RATE TREND

Il deterioration rate misura il rapporto fra le posizioni debitorie per cui sono stati rilevati peggioramenti (incrementi) nel numero di rate scadute rispetto al totale di posizioni con almeno un’insolvenza analizzate nel mese di riferimento. L’analisi del primo semestre 2023 evidenzia un calo sia per i crediti secured che unsecured, in particolare:

Deterioration Rate: trend gennaio 2022 – giugno 2023

Fonte: CRIF

In conclusione, la situazione macroeconomica incerta data dai tassi d’interesse che rimarranno elevati per diverso tempo e il rischio di recessione delle principali economie europee richiede che i player finanziari mantengano alta l’attenzione sulla gestione dei crediti. L’analisi dei tassi di recupero evidenzia situazioni differenziate e in lieve peggioramento, sottolineando la necessità di focalizzarsi sul monitoraggio e sulle azioni preventive per scongiurare il deterioramento del credito.