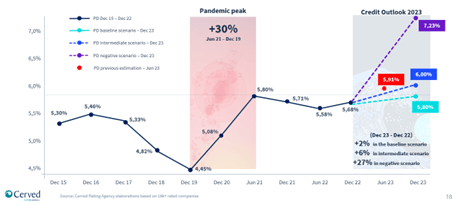

Inflazione, andamento dei tassi e prezzi dell’energia impattano negativamente sull’evoluzione del profilo di rischio delle imprese non finanziarie italiane, in continuità con quanto osservato dall’inizio del conflitto in Ucraina e in controtendenza rispetto ai segnali di ripresa osservati nella seconda parte del 2021. L’instabilità della situazione macroeconomica e geopolitica, infatti, si riflette anche sullo scenario predittivo base, o ottimistico, che al momento è dato come più verosimile: la probabilità di default delle aziende italiane passa dal 5,68% di dicembre 2022 al 5,80% di dicembre 2023 (+2%), rimanendo significativamente al di sopra del 4,45% di fine 2019.

A dirlo è Cerved Rating Agency, l’agenzia di rating italiana specializzata nella valutazione del merito di credito di imprese e nella misurazione delle performance ESG, che nel suo recente Credit Outlook 2023 ha aggiornato le stime analizzando, come di consueto, un portafoglio di oltre 18.000 aziende rappresentativo dell’economia italiana. In uno scenario avverso, con un sensibile peggioramento della congiuntura economica e un nuovo rialzo dei prezzi energetici (che invece al momento sono in calo, così come l’inflazione) e dei tassi di interesse, la probabilità di default salirebbe addirittura al 7,23%, ma attualmente questa ipotesi non è la più quotata. Nel complesso, però, il sistema economico è sano. Il Credit Outlook individua, infatti, una quota di 1.087 imprese con struttura economica finanziaria abbastanza solida da poter emettere nel 2023 ben 13,1 miliardi di euro di minibond, di cui più della metà “green”: 6,7 miliardi, grazie a 537 possibili emittenti nei settori maggiormente esposti alla transizione ecologica ed energetica.

“I dati non correggono ancora l’incremento di rischio che si è verificato durante e dopo il Covid – conferma Fabrizio Negri, Amministratore Delegato di Cerved Rating Agency – anche se la situazione va migliorando rispetto a qualche mese fa: la previsione attuale di 5,8% di rischio percepito (PD) a dicembre 2023 è infatti inferiore al 5,91% a giugno 2023 calcolato a metà dello scorso anno. E c’è dispersione attorno al dato medio, nel senso che alcuni settori vanno molto peggio e altri molto meglio: i servizi, le comunicazioni e il segmento farmaceutico, ad esempio, registrano una significativa riduzione della probabilità di default. Di contro, notiamo un peggioramento anche nelle grandi aziende e non più solo nelle medio-piccole”.

Evoluzione dell’andamento di rischio percepito (PD)

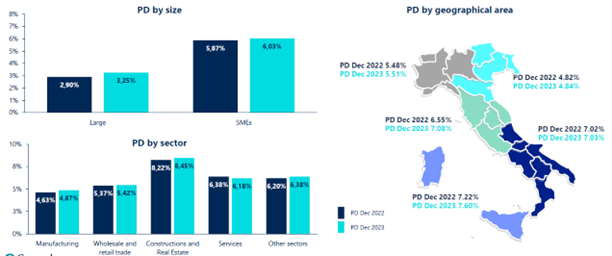

Dall’analisi dei settori merceologici, infatti, emerge nello scenario base un andamento molto differenziato: se, da un lato, i servizi legati al turismo e alle strutture ricettive, il mercato farmaceutico e quello di informazione e comunicazione mostrano una riduzione della probabilità di default (rispettivamente -12%, -11% e -6%), dall’altro il rallentamento della domanda, unito a un livello di prezzi energetici ancora alti per il 2023, sembra determinare un aumento del rischio atteso per segmenti come plastica e gomma (+10%), chimico (+10%) e agricoltura (+8%).

In termini di dimensione aziendale, le probabilità di default più elevate riguardano le PMI, con stime che arriverebbero al 6,03%, ma a differenza degli anni precedenti l’aumento del rischio interesserebbe anche le grandi aziende, che passerebbero dal 2,9% di fine 2022 al 3,25% di fine 2023. Quanto alla distribuzione sul territorio, il rischio percepito varia molto per area geografica, con previsioni più confortanti al Nord: il dato medio di PD per i prossimi 12 mesi nel Nord-Ovest si ferma al 5,5%, addirittura al 4,8% nel Nord-Est, mentre al Centro arriva fino al 7,08%, al Sud al 7,03% e nelle Isole al 7,6%.

Andamento della PD nello scenario base, per dimensione, macro-settore e area geografica

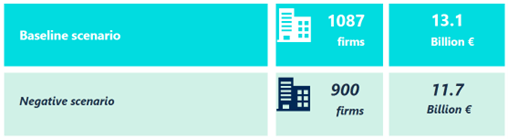

Sempre all’interno del Credit Outlook 2023, Cerved Rating Agency ha stimato per il 2023 un mercato potenziale di minibond pari a 13,1 miliardi di euro, per oltre 1000 (1087) possibili imprese emittenti. Miliardi che potrebbero scendere a 11,7 in caso di scenario negativo (indebolimento della congiuntura economica e persistenza di pressioni inflattive trainate dai prezzi energetici e da una politica monetaria sempre più restrittiva), ma che in ogni caso dimostrano la buona solidità della struttura economica finanziaria delle imprese target.

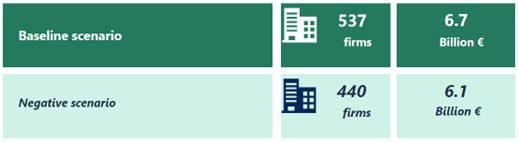

Un posto di tutto riguardo occupano poi i mini green bond, che raggiungerebbero i 6,7 miliardi di euro con 537 potenziali imprese emittenti, appartenenti a settori maggiormente esposti alla transizione ecologica ed energetica: costruzioni, automotive, attività manifatturiere, fornitura di energia elettrica, gas e acqua, gestione dei rifiuti, trasporto e magazzinaggio, servizi di informazione e comunicazione, attività immobiliari, agricoltura, siderurgia, chimica, plastica e gomma, produzione di macchinari.

Potenziale minibond

Potenziale mini green bond

Fonte: Cerved

Inflazione, andamento dei tassi e prezzi dell’energia impattano negativamente sull’evoluzione del profilo di rischio delle imprese non finanziarie italiane, in continuità con quanto osservato dall’inizio del conflitto in Ucraina e in controtendenza rispetto ai segnali di ripresa osservati nella seconda parte del 2021. L’instabilità della situazione macroeconomica e geopolitica, infatti, si riflette anche sullo scenario predittivo base, o ottimistico, che al momento è dato come più verosimile: la probabilità di default delle aziende italiane passa dal 5,68% di dicembre 2022 al 5,80% di dicembre 2023 (+2%), rimanendo significativamente al di sopra del 4,45% di fine 2019.

A dirlo è Cerved Rating Agency, l’agenzia di rating italiana specializzata nella valutazione del merito di credito di imprese e nella misurazione delle performance ESG, che nel suo recente Credit Outlook 2023 ha aggiornato le stime analizzando, come di consueto, un portafoglio di oltre 18.000 aziende rappresentativo dell’economia italiana. In uno scenario avverso, con un sensibile peggioramento della congiuntura economica e un nuovo rialzo dei prezzi energetici (che invece al momento sono in calo, così come l’inflazione) e dei tassi di interesse, la probabilità di default salirebbe addirittura al 7,23%, ma attualmente questa ipotesi non è la più quotata. Nel complesso, però, il sistema economico è sano. Il Credit Outlook individua, infatti, una quota di 1.087 imprese con struttura economica finanziaria abbastanza solida da poter emettere nel 2023 ben 13,1 miliardi di euro di minibond, di cui più della metà “green”: 6,7 miliardi, grazie a 537 possibili emittenti nei settori maggiormente esposti alla transizione ecologica ed energetica.

“I dati non correggono ancora l’incremento di rischio che si è verificato durante e dopo il Covid – conferma Fabrizio Negri, Amministratore Delegato di Cerved Rating Agency – anche se la situazione va migliorando rispetto a qualche mese fa: la previsione attuale di 5,8% di rischio percepito (PD) a dicembre 2023 è infatti inferiore al 5,91% a giugno 2023 calcolato a metà dello scorso anno. E c’è dispersione attorno al dato medio, nel senso che alcuni settori vanno molto peggio e altri molto meglio: i servizi, le comunicazioni e il segmento farmaceutico, ad esempio, registrano una significativa riduzione della probabilità di default. Di contro, notiamo un peggioramento anche nelle grandi aziende e non più solo nelle medio-piccole”.

Evoluzione dell’andamento di rischio percepito (PD)

Dall’analisi dei settori merceologici, infatti, emerge nello scenario base un andamento molto differenziato: se, da un lato, i servizi legati al turismo e alle strutture ricettive, il mercato farmaceutico e quello di informazione e comunicazione mostrano una riduzione della probabilità di default (rispettivamente -12%, -11% e -6%), dall’altro il rallentamento della domanda, unito a un livello di prezzi energetici ancora alti per il 2023, sembra determinare un aumento del rischio atteso per segmenti come plastica e gomma (+10%), chimico (+10%) e agricoltura (+8%).

In termini di dimensione aziendale, le probabilità di default più elevate riguardano le PMI, con stime che arriverebbero al 6,03%, ma a differenza degli anni precedenti l’aumento del rischio interesserebbe anche le grandi aziende, che passerebbero dal 2,9% di fine 2022 al 3,25% di fine 2023. Quanto alla distribuzione sul territorio, il rischio percepito varia molto per area geografica, con previsioni più confortanti al Nord: il dato medio di PD per i prossimi 12 mesi nel Nord-Ovest si ferma al 5,5%, addirittura al 4,8% nel Nord-Est, mentre al Centro arriva fino al 7,08%, al Sud al 7,03% e nelle Isole al 7,6%.

Andamento della PD nello scenario base, per dimensione, macro-settore e area geografica

Sempre all’interno del Credit Outlook 2023, Cerved Rating Agency ha stimato per il 2023 un mercato potenziale di minibond pari a 13,1 miliardi di euro, per oltre 1000 (1087) possibili imprese emittenti. Miliardi che potrebbero scendere a 11,7 in caso di scenario negativo (indebolimento della congiuntura economica e persistenza di pressioni inflattive trainate dai prezzi energetici e da una politica monetaria sempre più restrittiva), ma che in ogni caso dimostrano la buona solidità della struttura economica finanziaria delle imprese target.

Un posto di tutto riguardo occupano poi i mini green bond, che raggiungerebbero i 6,7 miliardi di euro con 537 potenziali imprese emittenti, appartenenti a settori maggiormente esposti alla transizione ecologica ed energetica: costruzioni, automotive, attività manifatturiere, fornitura di energia elettrica, gas e acqua, gestione dei rifiuti, trasporto e magazzinaggio, servizi di informazione e comunicazione, attività immobiliari, agricoltura, siderurgia, chimica, plastica e gomma, produzione di macchinari.

Potenziale minibond

Potenziale mini green bond

Fonte: Cerved