L’emergenza sanitaria ha avuto un impatto economico-finanziario rilevante sulle imprese italiane portando ad una flessione media del fatturato che ha toccato (in diversa misura) vari settori merceologici.

Tale situazione è stata recuperata solo parzialmente nel periodo successivo a causa dei susseguenti problemi dovuti al caro energia, inflazione e situazione geo-politica.

Tuttavia, in un contesto critico come quello vissuto, sono state molte le iniziative emanate dal governo Italiano a favore delle imprese, quali per esempio il Decreto Cura Italia, Decreto Liquidità e il Decreto Rilancio. La finanza agevolata ha rappresentato uno dei principali stimoli dell’ecosistema economico nazionale per affrontare questi anni problematici fornendo sostegno e opportunità alle PMI italiane con oltre 2,2 miliardi di Euro, tramite finanziamenti a tasso agevolato, contributi a fondo perduto, sgravi fiscali, garanzia del credito e strumenti di investimento.

Decreto Cura Italia

Il Decreto Cura Italia, pubblicato a marzo 2020, ha introdotto le prime misure di finanza agevolata. Tale misure prevedono interventi a favore delle imprese e dei settori che hanno risentito maggiormente della crisi:

- un nuovo credito d’imposta per gli affitti di botteghe e negozi

- un Fondo a sostegno di pesca e agricoltura

- sospeso le rate della Nuova Sabatini

- fornito ulteriore sostegni alle aziende tramite il potenziamento del Fondo centrale di garanzia per le PMI. A queste ultime e alle micro imprese è stata concessa una generale moratoria sui prestiti, sotto forma, tra l’altro, di sospensione del pagamento delle rate dei mutui e sul mantenimento di fidi o altre forme di finanziamento bancario.

Decreto Liquidità

Ad aprile 2020, il Decreto Liquidità ha dato nuovo impulso alla finanza agevolata per le imprese. Sono stati ulteriormente potenziati il Fondo centrale di garanzia e credito d’imposta, unitamente ai prestiti di garantiti dal Fondo SACE.

Inoltre, sono state introdotte dal Governo le prime misure a sostegno dell’export.

Decreto Rilancio

Il Decreto Rilancio, pubblicato a maggio 2020, è stato l’intervento più sostanzioso, per un ammontare complessivo di 130 miliardi di euro destinati alle aziende.

Parte degli incentivi (fondo perduto e crediti d’imposta) sono dedicati alle imprese che hanno subito perdite di fatturato. Il Decreto Rilancio ha dato ulteriore impulso alla ripresa economica con incentivi specifici per startup innovative e aziende del mezzogiorno.

Il RUOLO DEL FONDO DI GARANZIA PER LE PMI

Con il Fondo di garanzia per le piccole e medie imprese, l’Unione Europea e lo Stato Italiano, affiancano le imprese e i professionisti con difficoltà ad accedere al credito bancario in quanto non dispongono di sufficienti garanzie.

La garanzia pubblica, in sostanza, sostituisce le onerose garanzie normalmente richieste per ottenere un finanziamento. Con il decreto “Liquidità”, convertito con Legge 40/2020, si sono riviste le modalità operative del Fondo di garanzia, semplificando le procedure, aumentando le coperture e ampliando la platea dei beneficiari.

Tale decreto si focalizza sui finanziamenti fino a 30 mila euro e garantisce le imprese di micro, piccole o medie dimensioni (PMI), iscritte al Registro delle Imprese, e i professionisti.

L’intervento del fondo copre il 90% dei finanziamenti con durata massima di 15 anni.

La particolarità del decreto “liquidità” è l’aver stabilito che, ai fini dell’ammissibilità alla garanzia, non debba essere effettuata alcuna valutazione del merito di credito del soggetto beneficiario finale da parte del Gestore del Fondo.

L’approvazione è stata automatica e i soggetti richiedenti (banche, confidi ecc.) possono erogare i finanziamenti anche prima che la garanzia venga deliberata.

Inoltre, i prestiti hanno goduto di un periodo di preammortamento nella misura fissa di 30 mesi (modifica dalle inziali 24 mesi del d.l. 51 del 20 Maggio 2022) durante i quali alle imprese è dovuto il rimborso della sola quota interessi del prestito contratto.

Rispetto alle condizioni iniziali, la legge bilancio 2022 ha apportato le seguenti modifiche:

- prorogato fino al 30 giugno 2022 le garanzie previste dal decreto Liquidità

- stabilito che le garanzie sono concesse con copertura ridotta dal 90% all’80%

- reintrodotto la commissione una tantum da versare al Fondo.

OSSERVATORIO NPE DI CRIBIS CREDIT MANAGEMENT

In tale contesto, CRIBIS Credit Management, società del Gruppo CRIF, ha prodotto una ricerca nell’ambito della attività di monitoraggio relativa alla situazione delle imprese italiane.

L’obiettivo è quello di verificare lo stato creditizio negli ultimi 2 anni e mezzo. È stato confrontato l’andamento del rischio di credito delle PMI che hanno usufruito del decreto Liquidità e dei prestiti garantiti dal fondo di Garanzia rispetto a quelle che non hanno acceduto alla finanza agevolata.

Con questa analisi si vuole supportare il mercato riguardo:

- il generale stato di salute delle imprese

- eventuali differenze relative alla rischiosità

- possibili cambiamenti nel profilo di rischio con l’avvicinarsi della fine del periodo di preammortamento dei prestiti contratti con la finanza agevolata.

Di seguito alcuni degli approfondimenti effettuati:

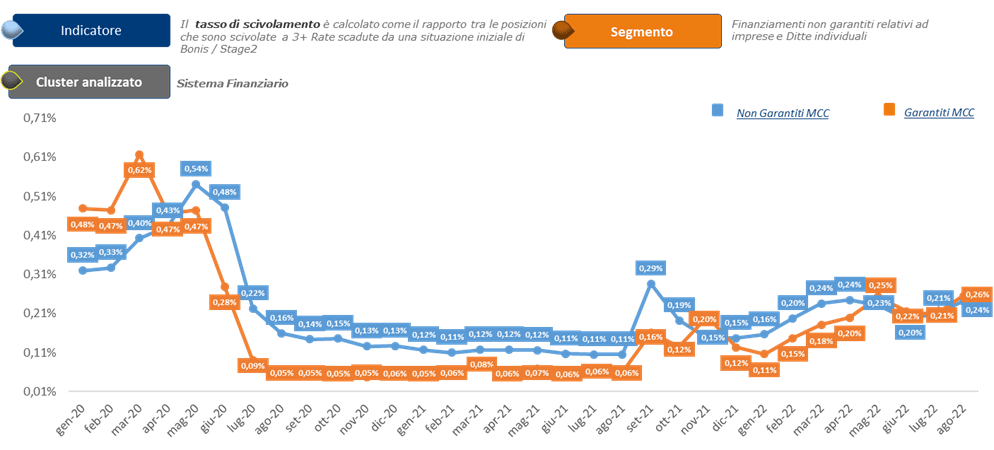

L’analisi si è focalizzata sulle PMI italiane osservate tra gennaio 2020 (pre interventi governativi) fino ad agosto 2022 (al limitare dei periodi di fine preammortamento dei prestiti), separando tra imprese garantite dal Fondo di Garanzia e imprese non garantite.

Il fenomeno studiato è stato quello del tasso di scivolamento fino a 3 rate scadute (Roll rate analysis).

In questo modo si riesce a valutare l’andamento del deterioramento delle controparti cercando quei segnali anticipatori di un eventuale default dei finanziamenti.

Dal grafico si nota come il tasso di scivolamento ha subito una generale riduzione post attivazione degli aiuti per poi risalire dal 3° trimestre del 2021.

Il trend del rischio risulta nuovamente in aumento ma senza aver raggiunto i valori registrati pre-pandemia. Dal punto di vista del confronto fra le imprese garantite MCC e non garantite si nota che le prime si sono mantenute meno rischiose delle controparti non garantite.

Questo rapporto negli ultimi mesi si sta modificando con un recupero delle imprese garantite che si sono equiparate nei tassi di scivolamento alle imprese non garantite.

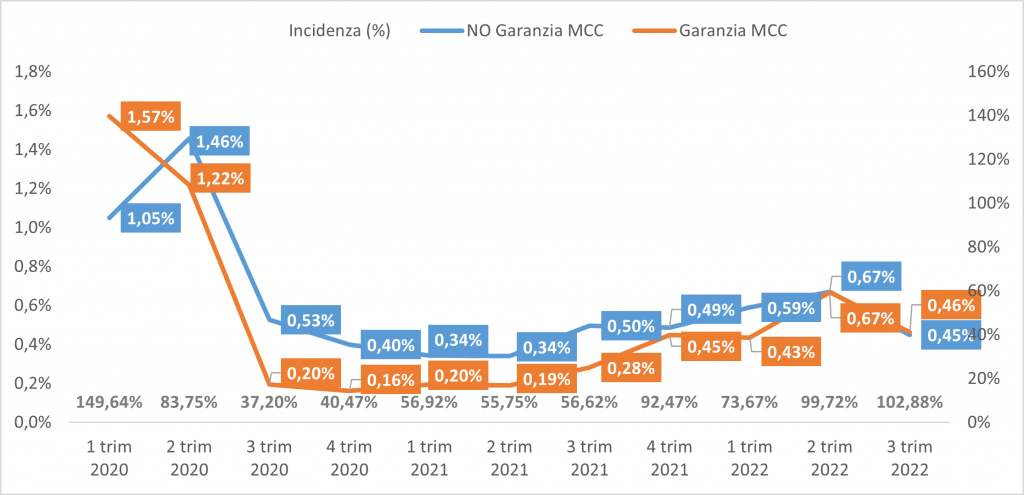

Focalizzandoci sul segmento delle Top Banche italiane e passando ad un’analisi trimestrale dei tassi si nota come il trend venga confermato.

Per tutti il biennio 2020-2021, il rischio delle imprese garantite si è mantenuto più basso del resto del mercato (incidenza sotto la media). Al contrario dal 2022 il trend sta cambiando con il rischio delle imprese garantite MCC in rialzo fino al parziale superamento nel 3° trimestre di quest’anno.

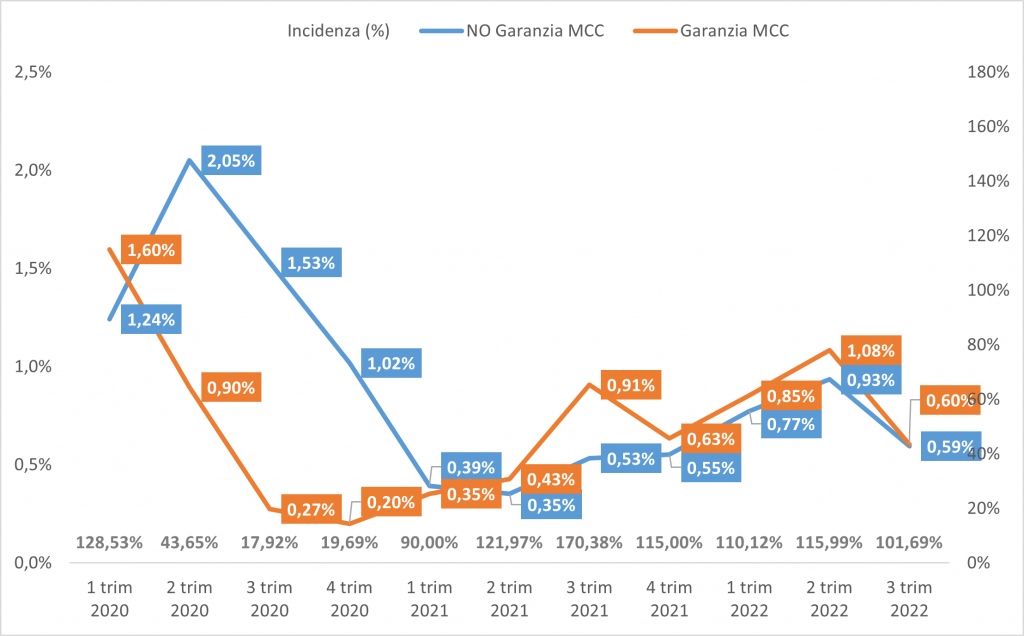

Il fenomeno diventa maggiormente rilevante se ci focalizziamo sulle banche di piccole dimensioni più localizzate e collegate al credito cooperativo (BCC).

In generale in questo comparto i tassi di scivolamento risultano percentualmente più elevati rispetto al resto del mercato.

Inoltre, il cambio di trend nel rischio si è verificato in modo anticipato, già da metà del 2021 con l’incidenza delle imprese garantite stabilmente sopra la media.

L’emergenza sanitaria ha avuto un impatto economico-finanziario rilevante sulle imprese italiane portando ad una flessione media del fatturato che ha toccato (in diversa misura) vari settori merceologici.

Tale situazione è stata recuperata solo parzialmente nel periodo successivo a causa dei susseguenti problemi dovuti al caro energia, inflazione e situazione geo-politica.

Tuttavia, in un contesto critico come quello vissuto, sono state molte le iniziative emanate dal governo Italiano a favore delle imprese, quali per esempio il Decreto Cura Italia, Decreto Liquidità e il Decreto Rilancio. La finanza agevolata ha rappresentato uno dei principali stimoli dell’ecosistema economico nazionale per affrontare questi anni problematici fornendo sostegno e opportunità alle PMI italiane con oltre 2,2 miliardi di Euro, tramite finanziamenti a tasso agevolato, contributi a fondo perduto, sgravi fiscali, garanzia del credito e strumenti di investimento.

Decreto Cura Italia

Il Decreto Cura Italia, pubblicato a marzo 2020, ha introdotto le prime misure di finanza agevolata. Tale misure prevedono interventi a favore delle imprese e dei settori che hanno risentito maggiormente della crisi:

Decreto Liquidità

Ad aprile 2020, il Decreto Liquidità ha dato nuovo impulso alla finanza agevolata per le imprese. Sono stati ulteriormente potenziati il Fondo centrale di garanzia e credito d’imposta, unitamente ai prestiti di garantiti dal Fondo SACE.

Inoltre, sono state introdotte dal Governo le prime misure a sostegno dell’export.

Decreto Rilancio

Il Decreto Rilancio, pubblicato a maggio 2020, è stato l’intervento più sostanzioso, per un ammontare complessivo di 130 miliardi di euro destinati alle aziende.

Parte degli incentivi (fondo perduto e crediti d’imposta) sono dedicati alle imprese che hanno subito perdite di fatturato. Il Decreto Rilancio ha dato ulteriore impulso alla ripresa economica con incentivi specifici per startup innovative e aziende del mezzogiorno.

Il RUOLO DEL FONDO DI GARANZIA PER LE PMI

Con il Fondo di garanzia per le piccole e medie imprese, l’Unione Europea e lo Stato Italiano, affiancano le imprese e i professionisti con difficoltà ad accedere al credito bancario in quanto non dispongono di sufficienti garanzie.

La garanzia pubblica, in sostanza, sostituisce le onerose garanzie normalmente richieste per ottenere un finanziamento. Con il decreto “Liquidità”, convertito con Legge 40/2020, si sono riviste le modalità operative del Fondo di garanzia, semplificando le procedure, aumentando le coperture e ampliando la platea dei beneficiari.

Tale decreto si focalizza sui finanziamenti fino a 30 mila euro e garantisce le imprese di micro, piccole o medie dimensioni (PMI), iscritte al Registro delle Imprese, e i professionisti.

L’intervento del fondo copre il 90% dei finanziamenti con durata massima di 15 anni.

La particolarità del decreto “liquidità” è l’aver stabilito che, ai fini dell’ammissibilità alla garanzia, non debba essere effettuata alcuna valutazione del merito di credito del soggetto beneficiario finale da parte del Gestore del Fondo.

L’approvazione è stata automatica e i soggetti richiedenti (banche, confidi ecc.) possono erogare i finanziamenti anche prima che la garanzia venga deliberata.

Inoltre, i prestiti hanno goduto di un periodo di preammortamento nella misura fissa di 30 mesi (modifica dalle inziali 24 mesi del d.l. 51 del 20 Maggio 2022) durante i quali alle imprese è dovuto il rimborso della sola quota interessi del prestito contratto.

Rispetto alle condizioni iniziali, la legge bilancio 2022 ha apportato le seguenti modifiche:

OSSERVATORIO NPE DI CRIBIS CREDIT MANAGEMENT

In tale contesto, CRIBIS Credit Management, società del Gruppo CRIF, ha prodotto una ricerca nell’ambito della attività di monitoraggio relativa alla situazione delle imprese italiane.

L’obiettivo è quello di verificare lo stato creditizio negli ultimi 2 anni e mezzo. È stato confrontato l’andamento del rischio di credito delle PMI che hanno usufruito del decreto Liquidità e dei prestiti garantiti dal fondo di Garanzia rispetto a quelle che non hanno acceduto alla finanza agevolata.

Con questa analisi si vuole supportare il mercato riguardo:

Di seguito alcuni degli approfondimenti effettuati:

L’analisi si è focalizzata sulle PMI italiane osservate tra gennaio 2020 (pre interventi governativi) fino ad agosto 2022 (al limitare dei periodi di fine preammortamento dei prestiti), separando tra imprese garantite dal Fondo di Garanzia e imprese non garantite.

Il fenomeno studiato è stato quello del tasso di scivolamento fino a 3 rate scadute (Roll rate analysis).

In questo modo si riesce a valutare l’andamento del deterioramento delle controparti cercando quei segnali anticipatori di un eventuale default dei finanziamenti.

Dal grafico si nota come il tasso di scivolamento ha subito una generale riduzione post attivazione degli aiuti per poi risalire dal 3° trimestre del 2021.

Il trend del rischio risulta nuovamente in aumento ma senza aver raggiunto i valori registrati pre-pandemia. Dal punto di vista del confronto fra le imprese garantite MCC e non garantite si nota che le prime si sono mantenute meno rischiose delle controparti non garantite.

Questo rapporto negli ultimi mesi si sta modificando con un recupero delle imprese garantite che si sono equiparate nei tassi di scivolamento alle imprese non garantite.

Focalizzandoci sul segmento delle Top Banche italiane e passando ad un’analisi trimestrale dei tassi si nota come il trend venga confermato.

Per tutti il biennio 2020-2021, il rischio delle imprese garantite si è mantenuto più basso del resto del mercato (incidenza sotto la media). Al contrario dal 2022 il trend sta cambiando con il rischio delle imprese garantite MCC in rialzo fino al parziale superamento nel 3° trimestre di quest’anno.

Il fenomeno diventa maggiormente rilevante se ci focalizziamo sulle banche di piccole dimensioni più localizzate e collegate al credito cooperativo (BCC).

In generale in questo comparto i tassi di scivolamento risultano percentualmente più elevati rispetto al resto del mercato.

Inoltre, il cambio di trend nel rischio si è verificato in modo anticipato, già da metà del 2021 con l’incidenza delle imprese garantite stabilmente sopra la media.