Gli ultimi mesi del 2022 vedono un mercato del credito in fermento, caratterizzato da una ripresa economica messa alla prova dall’ inflazione, dall’ aumento dei tassi d’interesse e dalla situazione geopolitica.

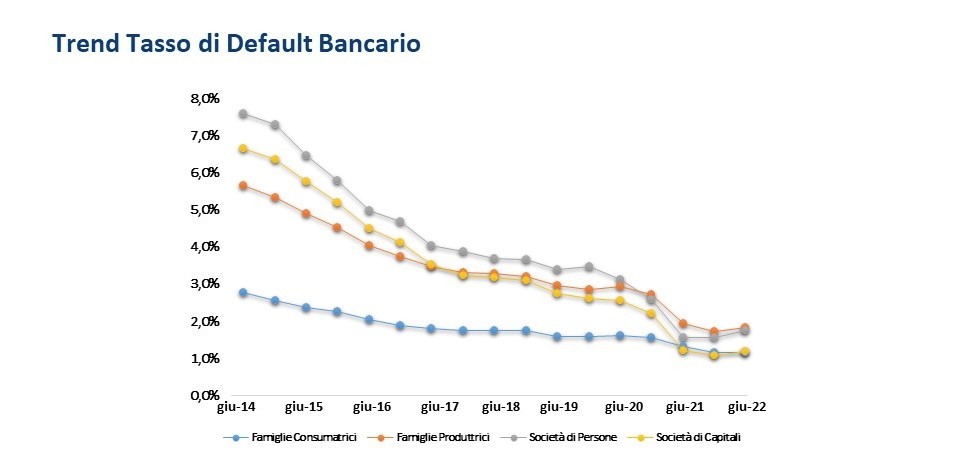

A giugno 2022 rileviamo, per la prima volta da anni, un aumento del rischio di credito. I tassi di default bancari (fonte dati CRIF) registrano un primo rimbalzo con un aumento concentrato su Famiglie Produttrici e Imprese, probabilmente collegato anche alla fine dei piani di preammortamento della Finanza Agevolata.

L’ultima volta che avevamo rilevato un trend simile era giugno 2019, pre-pandemia e pre interventi governativi a sostegno del credito.

Il sistema economico ha reagito all’emergenza pandemica facendo leva sugli aspetti che caratterizzano il panorama italiano: ricchezza privata e capacità di risparmio, tessuto imprenditoriale già frutto di selezione delle precedenti crisi, basso indebitamento, il sostegno derivante dalle iniziative d’aiuto pubbliche.

Nel primo semestre 2022 le imprese italiane hanno iniziato a risentire in modo evidente dei molteplici fattori di tensione e incertezza, difatti oltre il 40% delle imprese si caratterizza per un livello di rischio creditizio prospettico medio-alto.

Le previsioni per il 2022 vedono da un lato la crescita del fatturato, legata alla spinta inflazionistica (+9% vs 2021), e dall’altro la riduzione dei margini operativi (-40 punti base vs 2021) derivante dall’incremento dei costi energetici e delle materie prime.

A livello settoriale, turismo, tempo libero, costruzioni e immobiliare – comparti che sin dall’inizio della pandemia avevano subito gli effetti più significativi – e l’agricoltura – a causa dell’emergenza idrica e del caro energia – risultano quelli maggiormente esposti.

Di fronte ad uno scenario con crediti in stage 2 in aumento e un tasso di deterioramento complessivo stimato nel 2023 a un 4% per le imprese e 2,3% per le famiglie, si avrà sempre quindi più bisogno di un approccio evoluto alla gestione degli NPE.

In tale contesto, un credit manager, per definire la sua strategia di recupero, deve ottenere, in tempi rapidi, le informazioni inerenti le caratteristiche della popolazione insolvente con l’obiettivo di intraprendere azioni tempestive e mirate sui diversi segmenti identificati.

Sarà necessario combinare approccio industriale e soluzioni personalizzate per anticipare e gestire in modo differenziato situazioni significativamente diverse. Per farlo, necessita di valorizzare le informazioni in suo possesso e i dati recuperabili dalle fonti esterne tramite soluzioni informatiche e analitiche dedicate.

Il settore del credit management è giunto già da anni alla conclusione che per essere “future proof” sarà necessario evolvere in termini tecnologici e nella gestione dei dati.

In tale contesto ci troviamo di fronte a vincoli infrastrutturali che limitano questa evoluzione. Spesso le organizzazioni non sono pronte ad evolvere rapidamente in questa direzione per carenza di competenze specifiche o per vincoli caratterizzanti l’attuale infrastruttura tecnologica.

Di dati e analytics a supporto dei processi di credit management si parla tanto ma c’è ancora tanto da fare.

Cloud e Analytics per accelerare l’innovazione

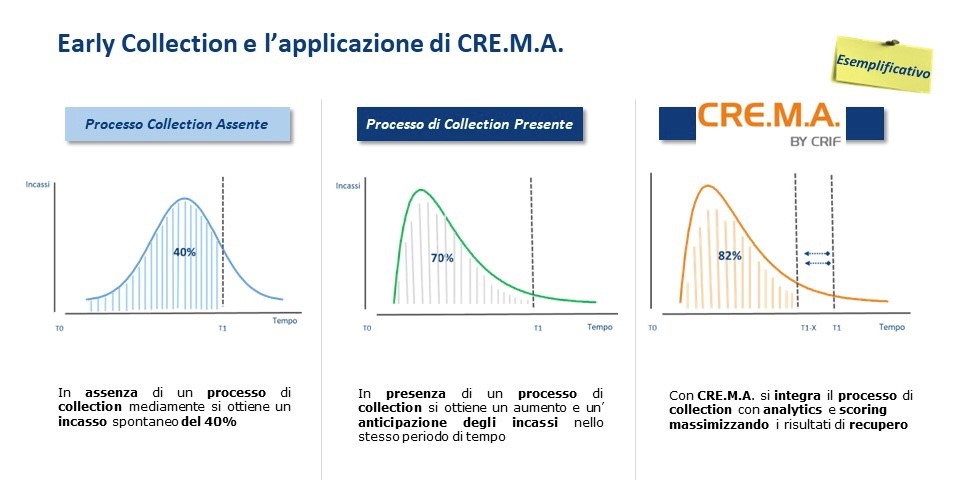

CRIBIS Credit Management, società del Gruppo CRIF, ha realizzato una soluzione innovativa che integra le competenze di Credit Servicer e di Data Analytics, indirizzando le strategie di gestione collegate ai crediti deteriorati in modo rapido, sicuro e senza interventi IT lato Cliente.

Credit Management Analytics (CRE.M.A.) è un applicativo as a service in cloud che consente di automatizzare la segmentazione delle posizioni a recupero attraverso processi di smart data enrichment e modelli di scoring personalizzabili per ogni tipologia di controparte, credito e stato di deterioramento (performing/attivi, UTP, NPLs/cessati).

Il servizio copre tutti i mercati che caratterizzano il Credit Servicing, quali: Banking, Debt Buyer, Consumer Finance, Leasing, Automotive, Energy, Telco, Corporate ed Insurance.

L’obiettivo principale è quello di supportare il Cliente nell’ottimizzazione dei processi di NPE Management, gestiti in outsourcing o internamente, con un approccio tradizionale o totalmente digitale, accelerando il processo di evoluzione analitica e tecnologica per la gestione degli NPE.

Gli ultimi mesi del 2022 vedono un mercato del credito in fermento, caratterizzato da una ripresa economica messa alla prova dall’ inflazione, dall’ aumento dei tassi d’interesse e dalla situazione geopolitica.

A giugno 2022 rileviamo, per la prima volta da anni, un aumento del rischio di credito. I tassi di default bancari (fonte dati CRIF) registrano un primo rimbalzo con un aumento concentrato su Famiglie Produttrici e Imprese, probabilmente collegato anche alla fine dei piani di preammortamento della Finanza Agevolata.

L’ultima volta che avevamo rilevato un trend simile era giugno 2019, pre-pandemia e pre interventi governativi a sostegno del credito.

Il sistema economico ha reagito all’emergenza pandemica facendo leva sugli aspetti che caratterizzano il panorama italiano: ricchezza privata e capacità di risparmio, tessuto imprenditoriale già frutto di selezione delle precedenti crisi, basso indebitamento, il sostegno derivante dalle iniziative d’aiuto pubbliche.

Nel primo semestre 2022 le imprese italiane hanno iniziato a risentire in modo evidente dei molteplici fattori di tensione e incertezza, difatti oltre il 40% delle imprese si caratterizza per un livello di rischio creditizio prospettico medio-alto.

Le previsioni per il 2022 vedono da un lato la crescita del fatturato, legata alla spinta inflazionistica (+9% vs 2021), e dall’altro la riduzione dei margini operativi (-40 punti base vs 2021) derivante dall’incremento dei costi energetici e delle materie prime.

A livello settoriale, turismo, tempo libero, costruzioni e immobiliare – comparti che sin dall’inizio della pandemia avevano subito gli effetti più significativi – e l’agricoltura – a causa dell’emergenza idrica e del caro energia – risultano quelli maggiormente esposti.

Di fronte ad uno scenario con crediti in stage 2 in aumento e un tasso di deterioramento complessivo stimato nel 2023 a un 4% per le imprese e 2,3% per le famiglie, si avrà sempre quindi più bisogno di un approccio evoluto alla gestione degli NPE.

In tale contesto, un credit manager, per definire la sua strategia di recupero, deve ottenere, in tempi rapidi, le informazioni inerenti le caratteristiche della popolazione insolvente con l’obiettivo di intraprendere azioni tempestive e mirate sui diversi segmenti identificati.

Sarà necessario combinare approccio industriale e soluzioni personalizzate per anticipare e gestire in modo differenziato situazioni significativamente diverse. Per farlo, necessita di valorizzare le informazioni in suo possesso e i dati recuperabili dalle fonti esterne tramite soluzioni informatiche e analitiche dedicate.

Il settore del credit management è giunto già da anni alla conclusione che per essere “future proof” sarà necessario evolvere in termini tecnologici e nella gestione dei dati.

In tale contesto ci troviamo di fronte a vincoli infrastrutturali che limitano questa evoluzione. Spesso le organizzazioni non sono pronte ad evolvere rapidamente in questa direzione per carenza di competenze specifiche o per vincoli caratterizzanti l’attuale infrastruttura tecnologica.

Di dati e analytics a supporto dei processi di credit management si parla tanto ma c’è ancora tanto da fare.

Cloud e Analytics per accelerare l’innovazione

CRIBIS Credit Management, società del Gruppo CRIF, ha realizzato una soluzione innovativa che integra le competenze di Credit Servicer e di Data Analytics, indirizzando le strategie di gestione collegate ai crediti deteriorati in modo rapido, sicuro e senza interventi IT lato Cliente.

Credit Management Analytics (CRE.M.A.) è un applicativo as a service in cloud che consente di automatizzare la segmentazione delle posizioni a recupero attraverso processi di smart data enrichment e modelli di scoring personalizzabili per ogni tipologia di controparte, credito e stato di deterioramento (performing/attivi, UTP, NPLs/cessati).

Il servizio copre tutti i mercati che caratterizzano il Credit Servicing, quali: Banking, Debt Buyer, Consumer Finance, Leasing, Automotive, Energy, Telco, Corporate ed Insurance.

L’obiettivo principale è quello di supportare il Cliente nell’ottimizzazione dei processi di NPE Management, gestiti in outsourcing o internamente, con un approccio tradizionale o totalmente digitale, accelerando il processo di evoluzione analitica e tecnologica per la gestione degli NPE.