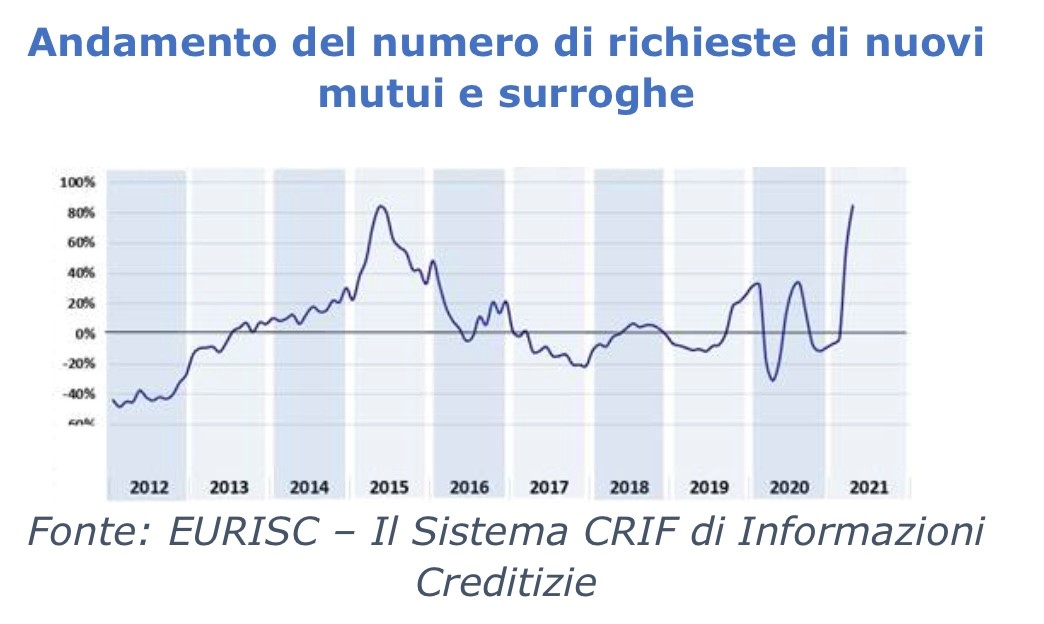

Rispetto al corrispondente mese del 2020, che per altro era stato fortemente condizionato dal lockdown totale, nel mese di aprile si registra un robusto incremento delle richieste di mutui e surroghe da parte delle famiglie italiane, dato che rafforza l’andamento positivo già rilevato a marzo dopo che i primi due mesi dell’anno e l’ultimo trimestre del 2020 avevano fatto segnare una costante contrazione.

È questo il quadro che emerge dall’analisi delle richieste registrate sul Sistema di Informazioni Creditizie di CRIF, che segna un +85,1% rispetto ad aprile 2020.

Per altro, va sottolineato come la crescita delle richieste nell’ultimo mese sia totalmente ascrivibile alla vivacità dei richiedenti al di sotto dei 35 anni, che arrivano a spiegare il 29,4% del totale (la quota di questo segmento era del 26,3% un anno fa).

“Prendendo in considerazione il singolo mese di aprile, i volumi di richieste di mutuo riscontrate nell’ultima rilevazione non solo sono quasi il doppio rispetto a un anno fa, quando di fatto l’operatività era stata bloccata dalle restrizioni agli spostamenti per contenere la pandemia, ma risulta il più elevato in assoluto degli ultimi 10 anni, a conferma del ritorno di interesse verso l’acquisto di un immobile ad uso residenziale. La dinamica in atto è indubbiamente favorita dal progressivo miglioramento del clima di fiducia, ma anche dalle interessanti opportunità offerte da tassi di interesse prossimi ai minimi storici e da prezzi degli immobili ancora estremamente appetibili – commenta Simone Capecchi, Executive Director di CRIF.

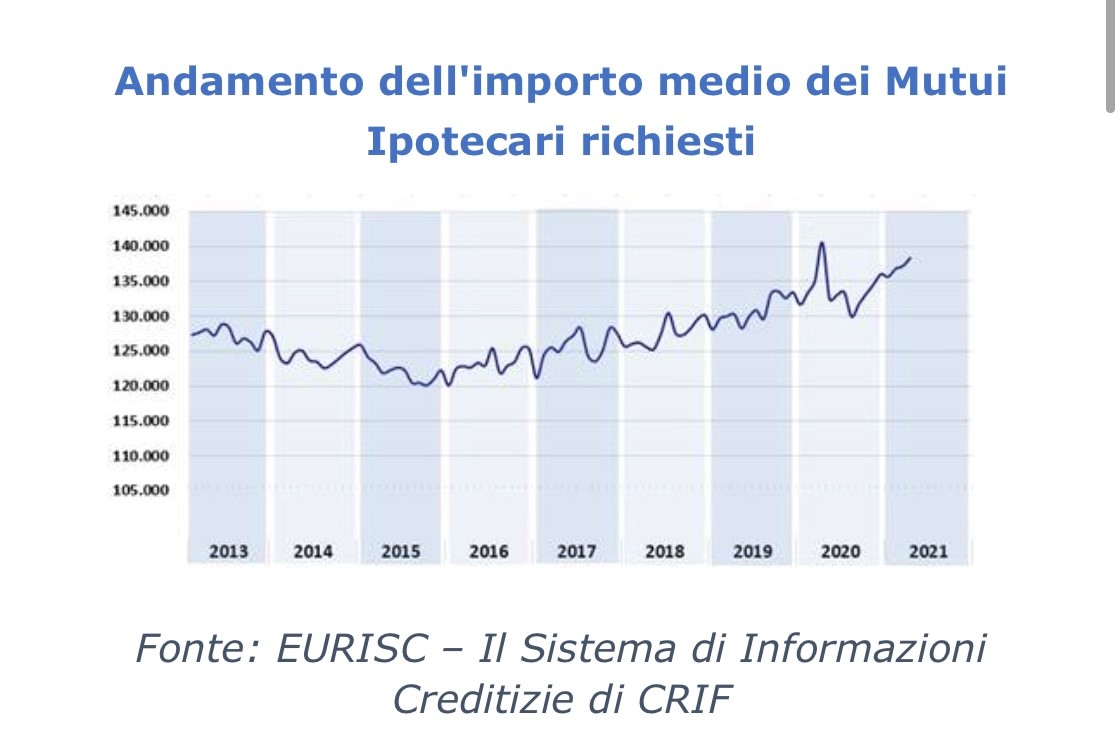

LEGGERO CALO DELL’IMPORTO MEDIO RICHIESTO

Rispetto al corrispondente mese del 2020 ad aprile si registra un leggero calo dell’importo medio richiesto (-1,6%), che si è attestato a €138.383. Si tratta comunque del valore più elevato degli ultimi 12 mesi.

Fonte: EURISC – Il Sistema di Informazioni Creditizie di CRIF

Per quanto riguarda la distribuzione per fascia di importo, le richieste tra 100.000 e 150.000 euro rappresentano la soluzione preferita dagli italiani (circa 30% del totale) – un dato sostanzialmente in linea con il corrispondente periodo del 2020. Al secondo posto (con il

25,1%) permane la classe di importo tra 150.000 e 300.000 euro mentre valori al di sotto dei 100.000 euro caratterizzano 4 richieste su 10.

| Classe di importo |

% distribuzione aprile 2021 |

| Fino a 75.000 € |

21,3% |

| 75.001-100.000 € |

19,6% |

| 100.001-150.000 € |

29,9% |

| 150.001-300.000 € |

25,1% |

| Oltre 300.000 € |

4,1% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

CLASSE DI DURATA: GLI ITALIANI SI CONFERMANO PRUDENTI

Dall’analisi della distribuzione delle richieste per durata si conferma il trend degli scorsi mesi che vede la classe compresa tra i 26 e i 30 anni sempre più in cima alle preferenze delle famiglie italiane, con il 26,4% del totale (+4,2%). Si registra invece una lieve contrazione (-1,8% vs 2020) per la classe di durata tra i 20 e i 25 anni, che assorbe il 24,5% delle richieste totali. Il fatto che quasi 8 richieste su 10 presentino piani di rimborso superiori ai 15 anni fornisce una conferma della tradizionale prudenza delle nostre famiglie, che tendono a spalmare la restituzione del finanziamento su un orizzonte temporale sufficientemente lungo nel tentativo di ridurre quanto più possibile il peso delle rate sul bilancio familiare.

| Classe durata mutuo (n° anni) |

% distribuzione

aprile 2021 |

| Fino a 5 |

0,5% |

| 6 – 10 |

6,0% |

| 11 – 15 |

14,2% |

| 16 – 20 |

24,1% |

| 21 – 25 |

24,5% |

| 26 – 30 |

26,4% |

| Oltre 30 |

4,3% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

IN CRESCITA LE RICHIESTE DA PARTE DEGLI UNDER 35

Se la classe di età che spiega la quota maggioritaria delle richieste di mutuo si conferma essere quella compresa tra i 35 e i 44 anni, con il 33,4% del totale, va sottolineato come nell’ultima rilevazione le uniche fasce di richiedenti ad aver fatto registrare un incremento, incidendo in modo significativo sulla performance dell’intero comparto, sono quella tra i 18 e i 24 anni, arrivata al 2,6% rispetto al 2,0% di un anno fa, e quella tra i 25 e i 24 anni, che spiega il 26,8% del totale contro il 24,3% dell’aprile 2020.

“Se una spiegazione della dinamica in atto potrebbe essere individuata nella minore incidenza delle surroghe tra le fasce di popolazione più giovani considerando la recente stipula dei contratti, per il prossimo futuro ci si può attendere un ulteriore consolidamento del peso di questo segmento di clientela grazie anche alle garanzie statali e alle agevolazioni allo studio per favorire l’acquisto della prima casa da parte degli under 35” – conclude Capecchi.

| Classe età del richiedente (anni) |

% distribuzione

aprile 2021 |

| 18-24 |

2,6% |

| 25-34 |

26,8% |

| 35-44 |

33,4% |

| 45-54 |

24,6% |

| 55-64 |

10,4% |

| 65-74 |

2,1% |

| Oltre 75 |

0,1% |

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Fonte: Crif

Rispetto al corrispondente mese del 2020, che per altro era stato fortemente condizionato dal lockdown totale, nel mese di aprile si registra un robusto incremento delle richieste di mutui e surroghe da parte delle famiglie italiane, dato che rafforza l’andamento positivo già rilevato a marzo dopo che i primi due mesi dell’anno e l’ultimo trimestre del 2020 avevano fatto segnare una costante contrazione.

È questo il quadro che emerge dall’analisi delle richieste registrate sul Sistema di Informazioni Creditizie di CRIF, che segna un +85,1% rispetto ad aprile 2020.

Per altro, va sottolineato come la crescita delle richieste nell’ultimo mese sia totalmente ascrivibile alla vivacità dei richiedenti al di sotto dei 35 anni, che arrivano a spiegare il 29,4% del totale (la quota di questo segmento era del 26,3% un anno fa).

“Prendendo in considerazione il singolo mese di aprile, i volumi di richieste di mutuo riscontrate nell’ultima rilevazione non solo sono quasi il doppio rispetto a un anno fa, quando di fatto l’operatività era stata bloccata dalle restrizioni agli spostamenti per contenere la pandemia, ma risulta il più elevato in assoluto degli ultimi 10 anni, a conferma del ritorno di interesse verso l’acquisto di un immobile ad uso residenziale. La dinamica in atto è indubbiamente favorita dal progressivo miglioramento del clima di fiducia, ma anche dalle interessanti opportunità offerte da tassi di interesse prossimi ai minimi storici e da prezzi degli immobili ancora estremamente appetibili – commenta Simone Capecchi, Executive Director di CRIF.

LEGGERO CALO DELL’IMPORTO MEDIO RICHIESTO

Rispetto al corrispondente mese del 2020 ad aprile si registra un leggero calo dell’importo medio richiesto (-1,6%), che si è attestato a €138.383. Si tratta comunque del valore più elevato degli ultimi 12 mesi.

Fonte: EURISC – Il Sistema di Informazioni Creditizie di CRIF

Per quanto riguarda la distribuzione per fascia di importo, le richieste tra 100.000 e 150.000 euro rappresentano la soluzione preferita dagli italiani (circa 30% del totale) – un dato sostanzialmente in linea con il corrispondente periodo del 2020. Al secondo posto (con il

25,1%) permane la classe di importo tra 150.000 e 300.000 euro mentre valori al di sotto dei 100.000 euro caratterizzano 4 richieste su 10.

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

CLASSE DI DURATA: GLI ITALIANI SI CONFERMANO PRUDENTI

Dall’analisi della distribuzione delle richieste per durata si conferma il trend degli scorsi mesi che vede la classe compresa tra i 26 e i 30 anni sempre più in cima alle preferenze delle famiglie italiane, con il 26,4% del totale (+4,2%). Si registra invece una lieve contrazione (-1,8% vs 2020) per la classe di durata tra i 20 e i 25 anni, che assorbe il 24,5% delle richieste totali. Il fatto che quasi 8 richieste su 10 presentino piani di rimborso superiori ai 15 anni fornisce una conferma della tradizionale prudenza delle nostre famiglie, che tendono a spalmare la restituzione del finanziamento su un orizzonte temporale sufficientemente lungo nel tentativo di ridurre quanto più possibile il peso delle rate sul bilancio familiare.

aprile 2021

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

IN CRESCITA LE RICHIESTE DA PARTE DEGLI UNDER 35

Se la classe di età che spiega la quota maggioritaria delle richieste di mutuo si conferma essere quella compresa tra i 35 e i 44 anni, con il 33,4% del totale, va sottolineato come nell’ultima rilevazione le uniche fasce di richiedenti ad aver fatto registrare un incremento, incidendo in modo significativo sulla performance dell’intero comparto, sono quella tra i 18 e i 24 anni, arrivata al 2,6% rispetto al 2,0% di un anno fa, e quella tra i 25 e i 24 anni, che spiega il 26,8% del totale contro il 24,3% dell’aprile 2020.

“Se una spiegazione della dinamica in atto potrebbe essere individuata nella minore incidenza delle surroghe tra le fasce di popolazione più giovani considerando la recente stipula dei contratti, per il prossimo futuro ci si può attendere un ulteriore consolidamento del peso di questo segmento di clientela grazie anche alle garanzie statali e alle agevolazioni allo studio per favorire l’acquisto della prima casa da parte degli under 35” – conclude Capecchi.

aprile 2021

Fonte: EURISC – Il Sistema CRIF di Informazioni Creditizie

Fonte: Crif