Anche nel primo semestre 2020, le frodi creditizie mediante furto di identità – con il successivo utilizzo illecito dei dati personali e finanziari altrui per ottenere credito o acquisire beni con l’intenzione premeditata di non rimborsare il finanziamento e non pagare il bene – continuano ad avere un impatto non trascurabile sul credito alle famiglie. L’ultimo aggiornamento dell’Osservatorio sulle Frodi Creditizie e i furti di identità realizzato da CRIF–MisterCredit evidenzia infatti che, nel periodo di riferimento, in Italia i casi rilevati siano stati oltre 11.200 per un danno stimato che supera i 65 milioni di Euro, mentre l‘importo medio della singola frode si è attestato a 5.792 €, in aumento del +24,2% rispetto a quello rilevato nei primi sei mesi del 2019.

Rispetto allo stesso periodo dello scorso anno, il lockdown e le misure di restrizione adottate in Italia per contenere la diffusione del contagio da COVID-19 hanno portato a una maggiore difficoltà ad effettuare frodi “fisiche” in banca e nei punti vendita, analogamente a quanto accaduto con i casi di rapina, riflettendosi in un calo del numero di frodi rilevate (-33,1%).

Le principali categorie di beni acquistati con un finanziamento fraudolento

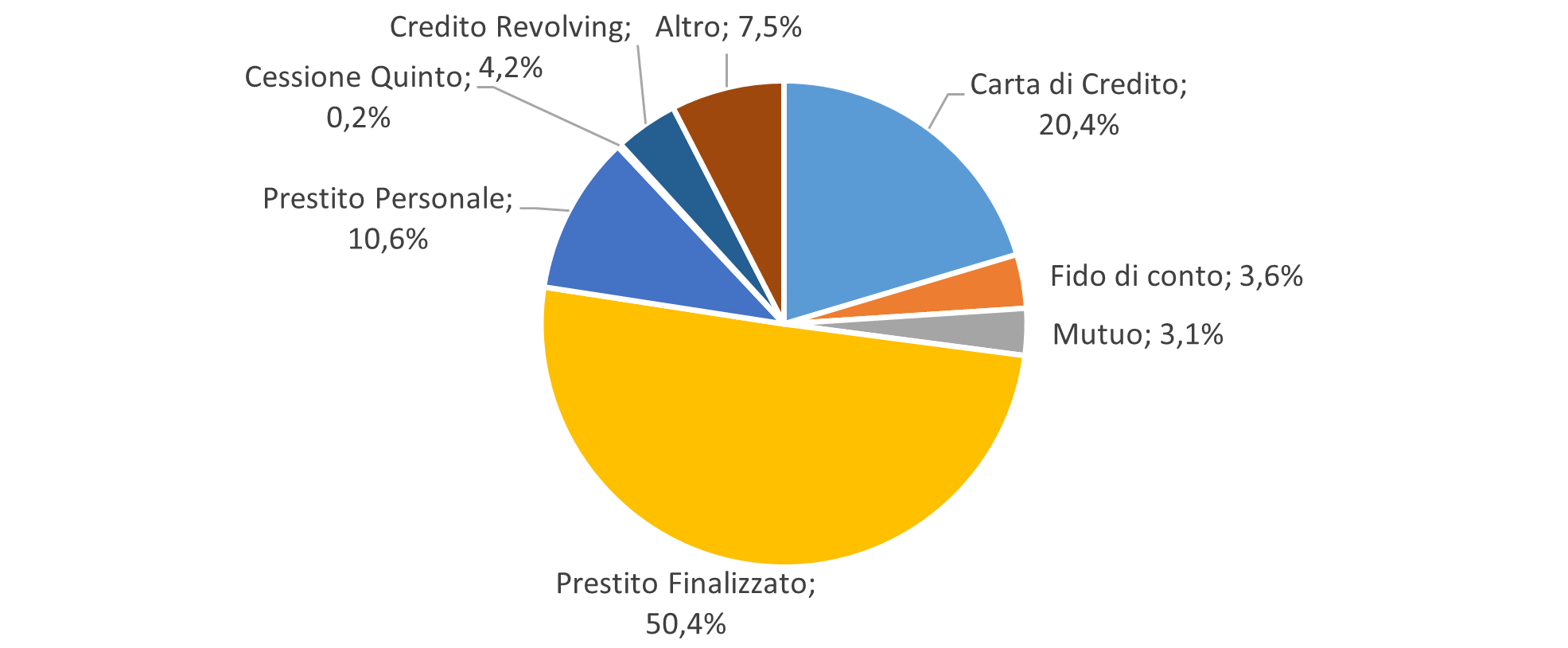

Tra le forme tecniche di credito in cui si registra il maggior numero di eventi fraudolenti spiccano i prestiti finalizzati all’acquisto di beni e servizi (quali auto, moto, articoli di arredamento, elettronica ed elettrodomestici, energie rinnovabili, ecc), che continuano a rappresentare la metà del totale.

Al secondo posto per numerosità si trovano le frodi sulle carte di credito, che spiegano un quinto del totale delle frodi (precisamente il 20,4%), seguite da quelle legate ai prestiti personali, in aumento rispetto allo scorso anno, con una quota del 10,6%. Un vero e proprio boom ha interessato i finanziamenti fraudolenti tramite fidi di conto, che, anche se rappresentano il 3,6% del totale delle frodi, risultano più che raddoppiati rispetto ai primi sei mesi del 2019.

Fonte: Osservatorio CRIF – Mister Credit sui furti di identità e le frodi creditizie

Entrando nel dettaglio dei beni e servizi acquistati con un finanziamento ottenuto in modo fraudolento, rispetto al primo semestre 2019, gli elettrodomestici restano la tipologia più diffusa, con una quota del 31,9% del totale. Al secondo posto, in aumento del +7,4%, si piazzano le auto e moto (che arrivano a spiegare il 14,8%), seguite dall’arredamento (all’8,1%), mentre una quota rilevante di frodi riguarda anche elettronica-informatica-telefonia (l’8,3%). È inoltre interessante evidenziare il continuo aumento dei casi che hanno come oggetto di frode trattamenti medici ed estetici (anche se si fermano al 6,1% del totale).

| Oggetto |

Incidenza dei casi sul totale |

| elettrodomestici |

31,9% |

| elettronica-informatica-telefonia |

8,3% |

| consumi/abbigliamento/lusso |

4,1% |

| arredamento |

8,1% |

| auto-moto |

14,8% |

| spese per immobili/ristrutturazione |

6,3% |

| intrattenimento/viaggi |

3,5% |

| finanziarie/assicurazioni |

2,0% |

| trattamento medico/estetico |

6,1% |

| spese professionali |

1,1% |

| altro |

13,8% |

Fonte: Osservatorio CRIF – Mister Credit sui furti di identità e le frodi creditizie

Per quanto riguarda il tipo di bene in rapporto all’erogato, le categorie più colpite risultano essere intrattenimento/viaggi, consumi/abbigliamento/lusso, spese professionali e trattamenti medici/estetici.

Relativamente all’importo dei finanziamenti ottenuti in modo fraudolento, se la media complessiva risulta pari a circa 5.792 Euro, nel 29,6% dei casi il valore risulta inferiore ai 1.500 euro. Nel complesso, rispetto al primo semestre 2019 i casi di frode di importo contenuto sono quasi raddoppiati, mentre risultano in calo quelli con importi compresi tra 10.000 e 20.000 euro e quelli superiori ai 20.000 euro.

Il profilo delle vittime

Dall’ultimo aggiornamento dell’Osservatorio CRIF – Mister Credit emerge che, ancora una volta, la maggioranza delle vittime sono uomini (63,7% dei casi).

Relativamente alla distribuzione per fascia di età, quella nella quale si rileva il maggior incremento percentuale delle frodi nel primo semestre 2020 è quella degli over 60 (+16,6%) seguita dai 51-60enni (+10,3%). In termini assoluti, tuttavia, la fascia più colpita resta quella dei giovani tra 18 e 30 anni, coinvolti in circa 1 caso di frode su 4.

In merito alla tipologia del contratto di lavoro, dall’analisi condotta dall’unità antifrode BPO di CRIF è emerso che l’1,4% delle pratiche di finanziamento di lavoratori dipendenti è risultata non conforme, così come sempre l’1,4% delle pratiche dei lavoratori autonomi contro una incidenza dello 0,24% rilevata per altre categorie come i Cococo.

Riguardo la regione di residenza delle vittime, la ripartizione dei casi mostra una maggiore incidenza del fenomeno in Campania (con oltre 1.500 casi), Lombardia (quasi 1.350), Lazio (oltre 1.300) e Sicilia (quasi 1.200).

Rapportando il dato della percentuale di frodi sui volumi di crediti erogati, si evidenziano dei cambiamenti significativi nel ranking, con la Calabria che scala la classifica passando dalla decima posizione alla prima, così come salgono in graduatoria Sardegna, Abruzzo e Molise.

Come vengono perpetrate e quando vengono scoperte le frodi creditizie?

Analizzando gli alert sui documenti identificativi segnalati sui servizi di prevenzione frodi gestiti da CRIF con anche la tramitazione delle banche dati SCIPAFI, emerge che nel 79,5% dei casi i frodatori hanno utilizzato una carta di identità falsa o contraffatta, nel 18,5% dei casi una patente e nell’1,9% un passaporto.

Inoltre, circa il 2,1% dei documenti presentati in fase di identificazione anagrafica è una carta di identità contraffatta oppure valida ma non riconducibile al soggetto. Per le patenti, nel 4,0% dei casi si tratta di documenti inesistenti o non appartenenti al soggetto. Per quanto riguarda invece i passaporti, il 13,8% delle interrogazioni al sistema relativamente a questa tipologia di documento riguarda un numero inesistente. Infine, nello 0,2% delle richieste di credito presentate a banche e società finanziarie il codice fiscale indicato è risultato inesistente, quindi mai rilasciato dall’Agenzia delle Entrate.

Per quanto riguarda i tempi di scoperta delle frodi, infine, essi sono caratterizzati principalmente da due macro categorie: se da un lato quasi la metà dei casi viene scoperto entro 6 mesi, dall’altro lato continuano ad emergere frodi commesse anche più di 5 anni prima, che rappresentano il 16,7% del totale e si confermano in costante crescita.

“Nonostante il lockdown e le misure restrittive adottate per contenere la diffusione della pandemia abbiano portato a una maggiore difficoltà ad effettuare frodi fisiche in banca e nei punti vendita, il fenomeno continua ad avere dimensioni preoccupanti” – commenta Beatrice Rubini, Direttore della linea Mister Credit di CRIF -. “Nel primo semestre dell’anno abbiamo infatti visto aumentare il traffico di dati personali scambiati online, che potranno essere utilizzati per compiere frodi nei prossimi mesi. Non dobbiamo quindi abbassare la guardia ed è indispensabile che i consumatori pongano la massima attenzione per proteggere adeguatamente la propria identità digitale, attivino sms di allerta per controllare le transazioni con le proprie carte di credito e sistemi che avvisano tempestivamente nel caso i dati personali vengano utilizzati per chiedere un finanziamento o stiano indebitamente circolando sul web”.

Fonte: Crif

Anche nel primo semestre 2020, le frodi creditizie mediante furto di identità – con il successivo utilizzo illecito dei dati personali e finanziari altrui per ottenere credito o acquisire beni con l’intenzione premeditata di non rimborsare il finanziamento e non pagare il bene – continuano ad avere un impatto non trascurabile sul credito alle famiglie. L’ultimo aggiornamento dell’Osservatorio sulle Frodi Creditizie e i furti di identità realizzato da CRIF–MisterCredit evidenzia infatti che, nel periodo di riferimento, in Italia i casi rilevati siano stati oltre 11.200 per un danno stimato che supera i 65 milioni di Euro, mentre l‘importo medio della singola frode si è attestato a 5.792 €, in aumento del +24,2% rispetto a quello rilevato nei primi sei mesi del 2019.

Rispetto allo stesso periodo dello scorso anno, il lockdown e le misure di restrizione adottate in Italia per contenere la diffusione del contagio da COVID-19 hanno portato a una maggiore difficoltà ad effettuare frodi “fisiche” in banca e nei punti vendita, analogamente a quanto accaduto con i casi di rapina, riflettendosi in un calo del numero di frodi rilevate (-33,1%).

Le principali categorie di beni acquistati con un finanziamento fraudolento

Tra le forme tecniche di credito in cui si registra il maggior numero di eventi fraudolenti spiccano i prestiti finalizzati all’acquisto di beni e servizi (quali auto, moto, articoli di arredamento, elettronica ed elettrodomestici, energie rinnovabili, ecc), che continuano a rappresentare la metà del totale.

Al secondo posto per numerosità si trovano le frodi sulle carte di credito, che spiegano un quinto del totale delle frodi (precisamente il 20,4%), seguite da quelle legate ai prestiti personali, in aumento rispetto allo scorso anno, con una quota del 10,6%. Un vero e proprio boom ha interessato i finanziamenti fraudolenti tramite fidi di conto, che, anche se rappresentano il 3,6% del totale delle frodi, risultano più che raddoppiati rispetto ai primi sei mesi del 2019.

Fonte: Osservatorio CRIF – Mister Credit sui furti di identità e le frodi creditizie

Entrando nel dettaglio dei beni e servizi acquistati con un finanziamento ottenuto in modo fraudolento, rispetto al primo semestre 2019, gli elettrodomestici restano la tipologia più diffusa, con una quota del 31,9% del totale. Al secondo posto, in aumento del +7,4%, si piazzano le auto e moto (che arrivano a spiegare il 14,8%), seguite dall’arredamento (all’8,1%), mentre una quota rilevante di frodi riguarda anche elettronica-informatica-telefonia (l’8,3%). È inoltre interessante evidenziare il continuo aumento dei casi che hanno come oggetto di frode trattamenti medici ed estetici (anche se si fermano al 6,1% del totale).

Fonte: Osservatorio CRIF – Mister Credit sui furti di identità e le frodi creditizie

Per quanto riguarda il tipo di bene in rapporto all’erogato, le categorie più colpite risultano essere intrattenimento/viaggi, consumi/abbigliamento/lusso, spese professionali e trattamenti medici/estetici.

Relativamente all’importo dei finanziamenti ottenuti in modo fraudolento, se la media complessiva risulta pari a circa 5.792 Euro, nel 29,6% dei casi il valore risulta inferiore ai 1.500 euro. Nel complesso, rispetto al primo semestre 2019 i casi di frode di importo contenuto sono quasi raddoppiati, mentre risultano in calo quelli con importi compresi tra 10.000 e 20.000 euro e quelli superiori ai 20.000 euro.

Il profilo delle vittime

Dall’ultimo aggiornamento dell’Osservatorio CRIF – Mister Credit emerge che, ancora una volta, la maggioranza delle vittime sono uomini (63,7% dei casi).

Relativamente alla distribuzione per fascia di età, quella nella quale si rileva il maggior incremento percentuale delle frodi nel primo semestre 2020 è quella degli over 60 (+16,6%) seguita dai 51-60enni (+10,3%). In termini assoluti, tuttavia, la fascia più colpita resta quella dei giovani tra 18 e 30 anni, coinvolti in circa 1 caso di frode su 4.

In merito alla tipologia del contratto di lavoro, dall’analisi condotta dall’unità antifrode BPO di CRIF è emerso che l’1,4% delle pratiche di finanziamento di lavoratori dipendenti è risultata non conforme, così come sempre l’1,4% delle pratiche dei lavoratori autonomi contro una incidenza dello 0,24% rilevata per altre categorie come i Cococo.

Riguardo la regione di residenza delle vittime, la ripartizione dei casi mostra una maggiore incidenza del fenomeno in Campania (con oltre 1.500 casi), Lombardia (quasi 1.350), Lazio (oltre 1.300) e Sicilia (quasi 1.200).

Rapportando il dato della percentuale di frodi sui volumi di crediti erogati, si evidenziano dei cambiamenti significativi nel ranking, con la Calabria che scala la classifica passando dalla decima posizione alla prima, così come salgono in graduatoria Sardegna, Abruzzo e Molise.

Come vengono perpetrate e quando vengono scoperte le frodi creditizie?

Analizzando gli alert sui documenti identificativi segnalati sui servizi di prevenzione frodi gestiti da CRIF con anche la tramitazione delle banche dati SCIPAFI, emerge che nel 79,5% dei casi i frodatori hanno utilizzato una carta di identità falsa o contraffatta, nel 18,5% dei casi una patente e nell’1,9% un passaporto.

Inoltre, circa il 2,1% dei documenti presentati in fase di identificazione anagrafica è una carta di identità contraffatta oppure valida ma non riconducibile al soggetto. Per le patenti, nel 4,0% dei casi si tratta di documenti inesistenti o non appartenenti al soggetto. Per quanto riguarda invece i passaporti, il 13,8% delle interrogazioni al sistema relativamente a questa tipologia di documento riguarda un numero inesistente. Infine, nello 0,2% delle richieste di credito presentate a banche e società finanziarie il codice fiscale indicato è risultato inesistente, quindi mai rilasciato dall’Agenzia delle Entrate.

Per quanto riguarda i tempi di scoperta delle frodi, infine, essi sono caratterizzati principalmente da due macro categorie: se da un lato quasi la metà dei casi viene scoperto entro 6 mesi, dall’altro lato continuano ad emergere frodi commesse anche più di 5 anni prima, che rappresentano il 16,7% del totale e si confermano in costante crescita.

“Nonostante il lockdown e le misure restrittive adottate per contenere la diffusione della pandemia abbiano portato a una maggiore difficoltà ad effettuare frodi fisiche in banca e nei punti vendita, il fenomeno continua ad avere dimensioni preoccupanti” – commenta Beatrice Rubini, Direttore della linea Mister Credit di CRIF -. “Nel primo semestre dell’anno abbiamo infatti visto aumentare il traffico di dati personali scambiati online, che potranno essere utilizzati per compiere frodi nei prossimi mesi. Non dobbiamo quindi abbassare la guardia ed è indispensabile che i consumatori pongano la massima attenzione per proteggere adeguatamente la propria identità digitale, attivino sms di allerta per controllare le transazioni con le proprie carte di credito e sistemi che avvisano tempestivamente nel caso i dati personali vengano utilizzati per chiedere un finanziamento o stiano indebitamente circolando sul web”.

Fonte: Crif