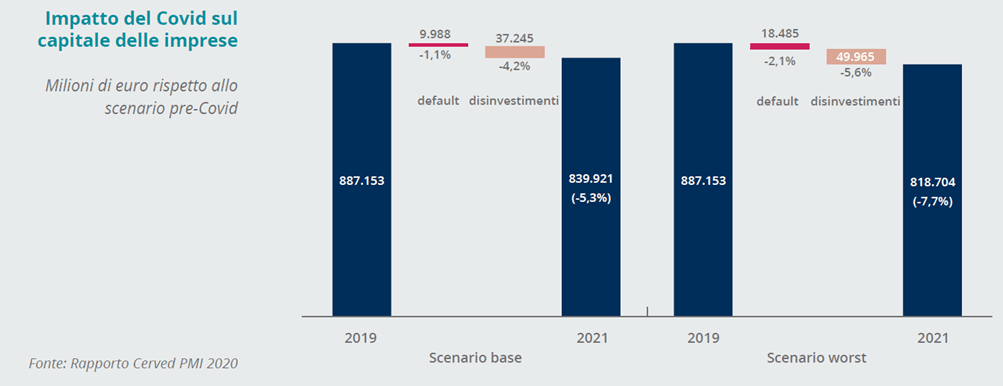

Sono aziende con una forte solidità patrimoniale quelle che stanno affrontando la pandemia in Italia, nonostante un decennio di crescita lenta non sia riuscito a riportare la redditività ai livelli pre-crisi finanziaria. Purtroppo, ciò non basterà per reggere l’impatto di quest’emergenza sanitaria, che ha implicazioni economiche mai viste prima. Il Rapporto Cerved PMI 2020, presentato oggi, stima che il fatturato delle piccole e medie imprese diminuirà nel 2020 di 11 punti percentuali (fino a 16,3% nel caso di ulteriori lockdown) e la redditività lorda del 19%. Una simulazione condotta da Cerved sul totale delle imprese private, quindi non solo PMI, prevede poi che a fine 2021 vadano persi 1,4 milioni di posti di lavoro e si abbia una riduzione del capitale di 47 miliardi di euro (il 5,3% del valore delle immobilizzazioni) qualora, una volta cessate le attuali misure di sostegno, non ci siano prospettive di rilancio. Con nuove chiusure, i disoccupati salirebbero a 1,9 milioni, e a 68 i miliardi in meno di capitale (7,7%).

Finora gli impatti della pandemia sono stati mitigati dai provvedimenti di emergenza, come l’estensione della Cassa Integrazione e gli interventi sulle garanzie pubbliche: nel 2020, dunque, nonostante i forti segnali di difficoltà la maggior parte delle PMI italiane chiuderà l’anno in pareggio o in utile e gli indici di redditività, pur crollando rispetto al 2019, risulteranno in media ancora positivi. Ma quando queste misure avranno fine, gli effetti della crisi potrebbero manifestarsi in maniera assai più rilevante: senza prospettive di rilancio, molti imprenditori potrebbero licenziare o dover chiudere le proprie attività. Sarà quindi decisivo, tra le altre misure di sostegno, il NextGenerationEU, il piano di finanziamenti per la ripresa dell’Europa (750 miliardi di euro, di cui 209 da destinare all’Italia) che ha messo al centro la sostenibilità e la digitalizzazione delle aziende.

“Cerved ha lanciato una serie di servizi di Covid-assessment che consentono di stimare gli impatti della pandemia sui bilanci e sul rischio delle imprese italiane – commenta Andrea Mignanelli, amministratore delegato di Cerved -. Queste elaborazioni indicano che gli effetti saranno fortemente asimmetrici: alcuni settori subiranno conseguenze devastanti, mentre altri (pochi) potrebbero addirittura trarne vantaggio. Il Governo ha messo in campo interventi che hanno mitigato gli effetti sui lavoratori e sulle imprese, consistiti in un’ampia estensione della Cassa Integrazione e in un forte sostegno alla liquidità utilizzato tra marzo e settembre da circa 60.000 PMI (analisi condotta sui dati del Fondo Centrale di Garanzia), che si sono finanziate per 32,5 miliardi, riuscendo a ridurre già da giugno il proprio divario in termini di rischiosità e mancati pagamenti”.

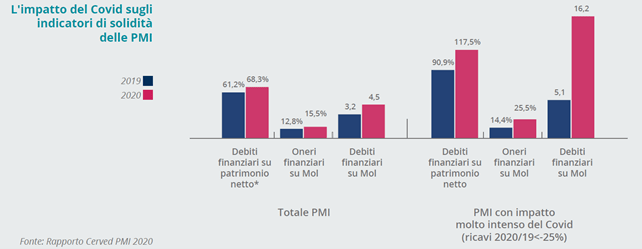

Il Rapporto Cerved PMI 2020, alla sua settima edizione, si basa sull’ampio patrimonio di informazioni di Cerved relativo a 158.658 società di capitale non finanziarie, di cui 131.758 piccole e 26.810 medie imprese, che impiegano tra 10 e 250 addetti e rientrano nella definizione europea di piccola e media impresa. In Italia le PMI rappresentano il 19,6% delle società che hanno depositato un bilancio valido e impiegano 4,2 milioni di addetti. Nel 2019 il loro fatturato è cresciuto in termini reali del 2,8%, tornando al di sopra dei livelli del 2007. Il valore aggiunto è aumentato del 3,4% sul 2018, ma ciò non è stato sufficiente a coprire l’aumento del costo del lavoro, con impatti negativi sulla redditività lorda, che rimane lontana dai livelli pre-crisi (-19,4%), sugli indici di profittabilità e sul ROE, di nuovo in calo dal 13,9% del 2007 al 10,8% del 2019. Nonostante la ripresa avesse già perso smalto prima del Covid, le PMI avevano proseguito nel 2019 un lungo processo di rafforzamento patrimoniale e finanziario, con oneri finanziari ai minimi (12,8% del Mol) e una riduzione del peso dei debiti finanziari (il 61% del capitale netto, contro il 115% del 2007).

L’emergenza da Covid19 però ha sparigliato le carte: nel 2020 i ricavi delle PMI caleranno di 11 punti percentuali e la marginalità lorda crollerà di altri 20 punti rispetto ai livelli, già bassi, dell’anno precedente. Gli indici di solidità patrimoniale e finanziaria peggioreranno, ma grazie ai livelli di resilienza accumulati precedentemente, rimarranno (in media) sostenibili, con gli oneri finanziari al 15,5% del Mol e i debiti al 68% del capitale netto. Payline, il database di Cerved che fotografa in tempo reale i pagamenti delle imprese italiane, indica che i mancati pagamenti delle PMI hanno raggiunto il livello massimo durante il lockdown (45%, da una quota del 29% pre-Covid). Nei mesi successivi c’è stato un miglioramento, con una riduzione al 37% in luglio di fatture non saldate, ma un altro lockdown potrebbe arrestare questa ripresa, costando al sistema di PMI altri 5 punti di ricavi (-16,3%, rispetto ai -11% previsti per fine anno nello scenario base) e tredici punti di valore aggiunto (-27% rispetto a -14%).

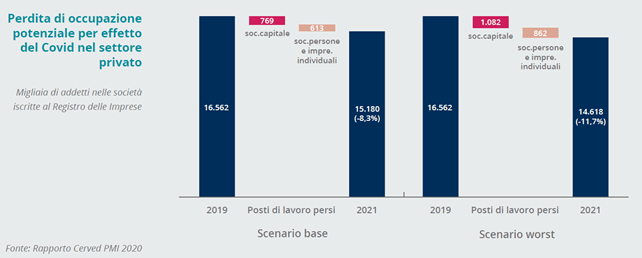

E ora? Cosa accadrà quando Cassa Integrazione, blocco dei licenziamenti e garanzie sui prestiti saranno interrotte e non sostituite da altre eventuali politiche di sostegno straordinarie? Una simulazione condotta su tutte le aziende iscritte al Registro delle Imprese (che occupano 16,7 milioni di addetti) e basata sull’impianto del Covid-assessment indica che potrebbero andare persi 1,4 milioni di posti di lavoro (l’8,3% degli occupati a fine 2019) tra uscita dal mercato delle società più fragili e ridimensionamento dovuto al ridotto giro d’affari. La cifra salirebbe a 1,9 milioni (-11,7%) nel caso di nuovi lockdown. Il tasso di occupazione si ridurrebbe dal 44,9% al 42,5% nello scenario base, scendendo fino 41,4% qualora si verificassero nuove chiusure.

Gli effetti sarebbero particolarmente consistenti per le piccole imprese e per quelle che operano nel sistema moda, nella siderurgia, nella logistica e trasporti e in alcuni servizi alle persone. Nei dieci settori più colpiti – in particolare agenzie di viaggio, strutture ricettive, ristoranti, che potrebbero dover ridurre di un terzo o più il loro personale – si concentrerebbe circa la metà della perdita occupazionale. Solo nella ristorazione si potrebbero avere 432 mila posti di lavoro in meno; nuovi lockdown farebbero aumentare questa stima a 667 mila. Dal punto di vista territoriale, gli effetti maggiori si avrebbero nel Mezzogiorno: -9,4% di occupati nel settore privato, -13% nello scenario più severo. In termini di tassi di occupazione, il divario Nord-Sud non si allargherebbe ulteriormente solo grazie al maggior peso della Pubblica Amministrazione tra gli occupati del Mezzogiorno.

Ma come fornire finanza alle imprese per far ripartire gli investimenti? “Finora lo strumento principale è stato il credito garantito – continua Mignanelli -, ma la gran parte della riduzione di capitale che prevediamo, 37 su 47 miliardi di euro, sarà concentrata in imprese colpite duramente dal Covid che avranno difficoltà a finanziare gli investimenti con debito. L’iniezione di risorse nel sistema delle PMI dovrà quindi necessariamente prevedere sia finanziamenti a debito sia apporti di capitale di rischio, e un ruolo importante sarà giocato da operatori finanziari non bancari, nei quali il nostro paese mostra ancora un ritardo di sviluppo. Trasformazione digitale, distruzione e ricostituzione delle catene globali del valore, smartworking potrebbero però indurre un rapido cambiamento della struttura produttiva, con alcuni settori emergenti in espansione e altri destinati a un inevitabile ridimensionamento: sarà dunque necessario fare delle scelte su dove indirizzare le risorse”.

Anche rispetto ai 209 miliardi che dovrebbero arrivare all’Italia con il NextGenerationEU non si potrà prescindere dalle due direttrici previste, digitalizzazione delle imprese e transizione verso un sistema più sostenibile. Secondo un’analisi basata sul Cerved Growth Index (indice sulle potenzialità di crescita delle imprese italiane in base anche al loro grado di innovazione digitale) sono appena 14.000 (il 9%) le PMI con digital capabilities elevate. Pure la transizione verso un sistema più sostenibile richiederà nei prossimi anni forti investimenti da parte del nostro sistema industriale. “La regolamentazione finanziaria cambierà e in molti settori le aziende si troveranno di fronte a un bivio: ristrutturarsi verso sistemi più sostenibili o non riuscire a finanziarsi sul mercato – conclude Mignanelli -. Questi comparti si caratterizzano per una presenza molto elevata di imprese piccole, un aggregato più rischioso del resto dell’economia, che ne limita le potenzialità di investimento. La transizione ambientale richiederà capitali e sarà necessario selezionare gli interventi, per favorire la ristrutturazione delle imprese in grado di creare valore nei prossimi anni”.

Peggiorano i mancati pagamenti e raddoppiano le imprese a rischio default

La doppia recessione che ha colpito l’economia italiana nel 2008-09 e nel 2013-14 ha innescato un processo severo di selezione e ristrutturazione che ha reso le PMI decisamente più solide dal punto di vista patrimoniale e finanziario. Inizialmente per effetto del credit crunch, e anche grazie a una serie di misure di incentivo fiscale, gli imprenditori hanno rafforzato la capitalizzazione delle imprese, che è cresciuta tra 2007 e 2019 del 72%, ben più dei debiti finanziari. Questo ha fatto quasi dimezzare il leverage delle PMI, passato dal 115% al 61%. Le aziende hanno anche beneficiato della politica monetaria fortemente espansiva della Banca Centrale Europea e dei bassi tassi di interesse. Grazie alla maggiore solidità, sono anche diventate più disciplinate nei pagamenti: i giorni di ritardo nel saldo delle fatture sono scesi dai 14,7 del 2014 ai 9 di marzo 2020.

Poi, si è abbattuto lo tsunami Covid19, le fatture inevase sono passate dal 29% di gennaio 2020 al 45% di maggio (per ridiscendere al 37% in estate) e anche la natalità delle imprese, cresciuta solo in alcune filiere legate alla sanità e sostanzialmente azzerata in aprile, è in forte calo: nei primi otto mesi del 2020 sono state perse un quarto delle nuove nate rispetto allo stesso periodo del 2019, e va considerato che negli ultimi 10 anni le imprese con meno di cinque anni di età hanno fornito più di metà dei nuovi posti di lavoro. Gli interventi legislativi hanno invece impedito un aumento dei fallimenti e delle liquidazioni volontarie, che potrebbero però manifestarsi nei prossimi mesi.

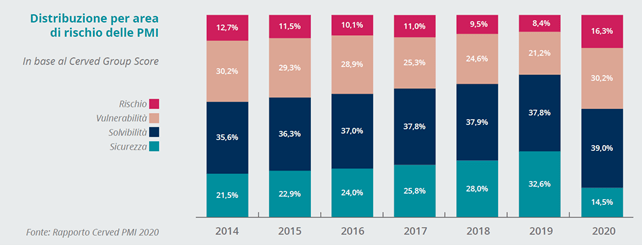

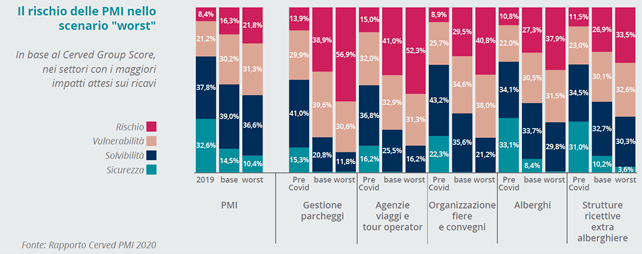

Stessa analisi per quanto riguarda gli score economico-finanziari: le PMI con un bilancio rischioso sono passate da 37.000 nel 2007 a 17.000 nel 2019, praticamente dimezzandosi in tutti i settori economici, compresi quelli in cui la crisi è stata più intensa e persistente come le costruzioni; quelle con un bilancio più solido invece sono cresciute da 60.000 a 93.000. Il Cerved Group Score Impact, che stima l’impatto del Covid sulla probabilità di default delle imprese italiane, indica però che la lunga fase di rafforzamento delle PMI si è interrotta a causa della pandemia e che le imprese “a rischio” potrebbero ora quasi raddoppiare, passando dall’8,4% al 16,3% (e addirittura al 21,4% in caso di nuovi lockdown) e superando il precedente picco del 2014. Ci si sposterà verso le classi più rischiose, con il numero di PMI “sicure” che potrebbe dimezzarsi nel giro di un anno. L’aumento del rischio sarà però asimmetrico, concentrandosi sui settori dell’industria, dei servizi e delle costruzioni, mentre aumenterà in modo solo marginale nell’energia e nelle utility e tra le aziende agricole.

Il livello di resilienza acquisito dalle PMI renderà mediamente sostenibili gli indici di solidità finanziaria e patrimoniale, comunque in peggioramento. Il leverage crescerà dal 61% del 2019 al 68% del 2020, mentre il rapporto tra oneri finanziari e Mol passerà da 12,8% a 15,5%. Ciononostante, entrambi gli indici rimarranno ben al di sotto dei livelli del 2007. Solo il rapporto tra debiti finanziari e Mol (da un multiplo di 3,2 a uno di 4,5) sarà superiore, per il crollo della redditività lorda e il maggiore ricorso ai debiti.

La natura asimmetrica della crisi: il 12% delle PMI perderà più di un quarto dei propri ricavi

A fronte di questi dati per la totalità delle PMI, va sempre tenuto presente come la crisi abbia una natura fortemente asimmetrica, poiché gli impatti si concentrano sui settori maggiormente colpiti dall’emergenza sanitaria, come la filiera turistica, la ristorazione, la logistica, i trasporti, il sistema moda. In base al Covid-assessment si stima che circa 20.000 PMI (il 12% del totale) subiranno tra 2020 e 2019 una perdita dei ricavi superiore al 25%. I dati di Payline confermano le forti difficoltà di questo gruppo di imprese, le cui fatture inevase hanno superato il picco del 70% a maggio, rimanendo oltre il 50% anche dopo la fine del lockdown. Sono società per cui è previsto un crollo del Mol del 48%, indici di redditività negativi e indici di sostenibilità economico-finanziaria su livelli elevati.

La seconda ondata di contagi a cui stiamo purtroppo assistendo sta di nuovo portando alla ribalta la possibilità di nuovi lockdown per evitare di mettere sotto pressione il sistema sanitario, come già accaduto a marzo. Cerved ha simulato gli impatti di questo scenario: i ricavi delle PMI potrebbero contrarsi in termini reali di 16,3 punti percentuali (contro i -11 previsti ora), il valore aggiunto di 26,7 punti (-14,2%) e il rapporto tra oneri finanziari e Mol potrebbe salire al 16,9% (15,5%). In base al CGS impact, la quota di PMI a rischio di insolvenza crescerebbe di altri 5 punti, arrivando al 21,4%, con un ulteriore spostamento dell’intera distribuzione verso le classi con maggiore probabilità di default. Il peggioramento non avrebbe effetti uniformi, ma graverebbe soprattutto sui settori già più colpiti, con una presenza di PMI rischiose che potrebbe anche superare il 50% di quelle oggi attive.

Territorio e occupazione: nel Nord Ovest l’impatto maggiore in termini assoluti

La possibilità di stimare, grazie al Cerved Covid-Assessment, la probabilità di default e le previsioni dei ricavi di ogni società italiana consente di formulare previsioni granulari sul numero di addetti che perderanno la propria occupazione per l’uscita dal mercato dell’impresa e sul numero di quelli che potrebbero essere licenziati. A livello territoriale, si stima che il calo dell’occupazione riguarderà in maniera più pronunciata il Sud e l’Italia Centrale. Il Mezzogiorno sconterà una maggiore fragilità del tessuto produttivo e una specializzazione in filiere come quella turistica che richiederanno una quota più alta di licenziamenti per mantenere una scala sostenibile: gli organici aziendali si ridurranno di 369.845 unità, pari al 9,4% degli occupati di fine 2019; in uno scenario severo, questo numero salirebbe a 510.983 (13%). In tutte le regioni del Sud la perdita di occupati supererebbe la media nazionale, con picchi in Sicilia, Sardegna e Abruzzo.

Nel Centro le simulazioni indicano una perdita potenziale di 299.919 lavoratori nello scenario base e di 423.115 in quello più severo (-9% e -12,6%). Le Marche risultano la regione più colpita (-9,5% e -13,2%), seguita da Toscana (-9,3% e -13,2%), Umbria (-9,1% e -13%) e Lazio (-8,5% e -12%). In termini assoluti, nel Nord-Est si perderebbero 323.410 posti (-8% degli occupati del 2019), nello scenario pessimistico il numero salirebbe a 449.734 (-11,1%). In Veneto si stimano impatti in linea con la media nazionale, con una perdita rispettivamente dell’8,2% della base dei lavoratori (11,3%). Viceversa, gli effetti sarebbero più contenuti, in Emilia Romagna (-8,1% e -11,4%), in Trentino Alto Adige (-7,9% e -10,6%) e Friuli Venezia Giulia (-6,4% e -9,5%).

L’area che rischia la più alta perdita di posti di lavoro in senso assoluto rispetto al 2019 è però il Nord-Ovest – 388.270 secondo lo scenario base, 560.118 nell’altro – ma in termini relativi il calo sarebbe più contenuto, tra il -7,4% e il -10,7%. Questo risultato dipende dalla tenuta della Lombardia, che perderebbe tra il 7,1% e il 10,3% degli occupati in base ai due scenari. Più intensi gli effetti in Valle d’Aosta (tra -11,2% e -15,8%) e Liguria (-9% e -13%). Il Piemonte è atteso al di sotto delle stime nazionali (-7,6% e -10,8%).

Gli impatti sui settori: nei 10 più colpiti si concentra metà del calo totale di posti di lavoro

Oltre la metà dell’occupazione andrà persa nei 10 comparti più colpiti, viceversa in quelli anticiclici l’incremento risulterà molto contenuto. Infatti, i settori che riducono maggiormente l’occupazione lo fanno in maniera sostanziale, mentre quelli che la espandono registrano incrementi modesti. Tra i macro-comparti, gli impatti maggiori sono attesi nelle costruzioni, che nel corso del 2021 potrebbero ridurre il numero di addetti dell’11,7% rispetto ai valori del 2019 (-202.574 unità), e addirittura del 15,6% (-269.709) nello scenario peggiore, mentre sull’agricoltura gli effetti saranno marginali (tra -2% e -2,6%). Complessivamente, potrebbero perdere il lavoro 314.180 persone nell’industria (il 9,9% degli addetti del 2019), cifra che salirebbe a 420.468 nello scenario più severo (-13,3%). Le conseguenze più pesanti sono attese nel sistema moda (da -14,7% a -20,5%), nella siderurgia (-12,8% e -17,8%), nel sistema casa (-12,3% e -17,2%), nei mezzi di trasporto (-11,2% e -13,6%); più ridotte sull’industria dei beni di consumo (-3,6% e -4,8%) e sulla chimica e farmaceutica (-2,1% e -2,9%).

Nei servizi si stima un calo di 834.166 occupati secondo lo scenario base e di 1,2 milioni nel caso di una crisi più prolungata, che corrispondono al 7,9% e all’11,5% della forza lavoro impiegata a fine 2019. Anche nel terziario, gli impatti sono fortemente differenziati: si prevede un calo molto forte nella filiera della logistica e dei trasporti (tra -16,3% e -22,1%) e molto più ridotto per i servizi alle famiglie e alle imprese (-6,2% e -10,5%). Anche i servizi legati al turismo risultano tra i più colpiti e potrebbero perdere fino al 30-40% dei livelli di occupazione del 2019. In particolare le agenzie di viaggio potrebbero lasciare a casa tra le 29.000 (-33,9%) e le 37.000 persone (-43,0%). In termini assoluti, le perdite saranno invece molto elevate nella ristorazione (tra 432 e 667 mila posti di lavoro in meno) e negli alberghi (tra 115 e 152 mila).

I cinque settori più in crescita per fatturato tra il 2020 e il 2019 occupano complessivamente 667 mila addetti, principalmente impiegati nella distribuzione alimentare moderna, dove l’aumento dei posti di lavoro è stimato tra 11 e 13 mila unità (+1,4% e +1,6%). Il commercio on-line dovrebbe assicurare la crescita relativamente maggiore dell’occupazione (tra +5,2% e +6,4%), ma in termini assoluti si tratta di appena 3.000 unità. In leggero aumento anche l’occupazione nelle specialità farmaceutiche, circa 1.000 addetti in più.

Fonte: Cerved

Sono aziende con una forte solidità patrimoniale quelle che stanno affrontando la pandemia in Italia, nonostante un decennio di crescita lenta non sia riuscito a riportare la redditività ai livelli pre-crisi finanziaria. Purtroppo, ciò non basterà per reggere l’impatto di quest’emergenza sanitaria, che ha implicazioni economiche mai viste prima. Il Rapporto Cerved PMI 2020, presentato oggi, stima che il fatturato delle piccole e medie imprese diminuirà nel 2020 di 11 punti percentuali (fino a 16,3% nel caso di ulteriori lockdown) e la redditività lorda del 19%. Una simulazione condotta da Cerved sul totale delle imprese private, quindi non solo PMI, prevede poi che a fine 2021 vadano persi 1,4 milioni di posti di lavoro e si abbia una riduzione del capitale di 47 miliardi di euro (il 5,3% del valore delle immobilizzazioni) qualora, una volta cessate le attuali misure di sostegno, non ci siano prospettive di rilancio. Con nuove chiusure, i disoccupati salirebbero a 1,9 milioni, e a 68 i miliardi in meno di capitale (7,7%).

Finora gli impatti della pandemia sono stati mitigati dai provvedimenti di emergenza, come l’estensione della Cassa Integrazione e gli interventi sulle garanzie pubbliche: nel 2020, dunque, nonostante i forti segnali di difficoltà la maggior parte delle PMI italiane chiuderà l’anno in pareggio o in utile e gli indici di redditività, pur crollando rispetto al 2019, risulteranno in media ancora positivi. Ma quando queste misure avranno fine, gli effetti della crisi potrebbero manifestarsi in maniera assai più rilevante: senza prospettive di rilancio, molti imprenditori potrebbero licenziare o dover chiudere le proprie attività. Sarà quindi decisivo, tra le altre misure di sostegno, il NextGenerationEU, il piano di finanziamenti per la ripresa dell’Europa (750 miliardi di euro, di cui 209 da destinare all’Italia) che ha messo al centro la sostenibilità e la digitalizzazione delle aziende.

“Cerved ha lanciato una serie di servizi di Covid-assessment che consentono di stimare gli impatti della pandemia sui bilanci e sul rischio delle imprese italiane – commenta Andrea Mignanelli, amministratore delegato di Cerved -. Queste elaborazioni indicano che gli effetti saranno fortemente asimmetrici: alcuni settori subiranno conseguenze devastanti, mentre altri (pochi) potrebbero addirittura trarne vantaggio. Il Governo ha messo in campo interventi che hanno mitigato gli effetti sui lavoratori e sulle imprese, consistiti in un’ampia estensione della Cassa Integrazione e in un forte sostegno alla liquidità utilizzato tra marzo e settembre da circa 60.000 PMI (analisi condotta sui dati del Fondo Centrale di Garanzia), che si sono finanziate per 32,5 miliardi, riuscendo a ridurre già da giugno il proprio divario in termini di rischiosità e mancati pagamenti”.

Il Rapporto Cerved PMI 2020, alla sua settima edizione, si basa sull’ampio patrimonio di informazioni di Cerved relativo a 158.658 società di capitale non finanziarie, di cui 131.758 piccole e 26.810 medie imprese, che impiegano tra 10 e 250 addetti e rientrano nella definizione europea di piccola e media impresa. In Italia le PMI rappresentano il 19,6% delle società che hanno depositato un bilancio valido e impiegano 4,2 milioni di addetti. Nel 2019 il loro fatturato è cresciuto in termini reali del 2,8%, tornando al di sopra dei livelli del 2007. Il valore aggiunto è aumentato del 3,4% sul 2018, ma ciò non è stato sufficiente a coprire l’aumento del costo del lavoro, con impatti negativi sulla redditività lorda, che rimane lontana dai livelli pre-crisi (-19,4%), sugli indici di profittabilità e sul ROE, di nuovo in calo dal 13,9% del 2007 al 10,8% del 2019. Nonostante la ripresa avesse già perso smalto prima del Covid, le PMI avevano proseguito nel 2019 un lungo processo di rafforzamento patrimoniale e finanziario, con oneri finanziari ai minimi (12,8% del Mol) e una riduzione del peso dei debiti finanziari (il 61% del capitale netto, contro il 115% del 2007).

L’emergenza da Covid19 però ha sparigliato le carte: nel 2020 i ricavi delle PMI caleranno di 11 punti percentuali e la marginalità lorda crollerà di altri 20 punti rispetto ai livelli, già bassi, dell’anno precedente. Gli indici di solidità patrimoniale e finanziaria peggioreranno, ma grazie ai livelli di resilienza accumulati precedentemente, rimarranno (in media) sostenibili, con gli oneri finanziari al 15,5% del Mol e i debiti al 68% del capitale netto. Payline, il database di Cerved che fotografa in tempo reale i pagamenti delle imprese italiane, indica che i mancati pagamenti delle PMI hanno raggiunto il livello massimo durante il lockdown (45%, da una quota del 29% pre-Covid). Nei mesi successivi c’è stato un miglioramento, con una riduzione al 37% in luglio di fatture non saldate, ma un altro lockdown potrebbe arrestare questa ripresa, costando al sistema di PMI altri 5 punti di ricavi (-16,3%, rispetto ai -11% previsti per fine anno nello scenario base) e tredici punti di valore aggiunto (-27% rispetto a -14%).

E ora? Cosa accadrà quando Cassa Integrazione, blocco dei licenziamenti e garanzie sui prestiti saranno interrotte e non sostituite da altre eventuali politiche di sostegno straordinarie? Una simulazione condotta su tutte le aziende iscritte al Registro delle Imprese (che occupano 16,7 milioni di addetti) e basata sull’impianto del Covid-assessment indica che potrebbero andare persi 1,4 milioni di posti di lavoro (l’8,3% degli occupati a fine 2019) tra uscita dal mercato delle società più fragili e ridimensionamento dovuto al ridotto giro d’affari. La cifra salirebbe a 1,9 milioni (-11,7%) nel caso di nuovi lockdown. Il tasso di occupazione si ridurrebbe dal 44,9% al 42,5% nello scenario base, scendendo fino 41,4% qualora si verificassero nuove chiusure.

Gli effetti sarebbero particolarmente consistenti per le piccole imprese e per quelle che operano nel sistema moda, nella siderurgia, nella logistica e trasporti e in alcuni servizi alle persone. Nei dieci settori più colpiti – in particolare agenzie di viaggio, strutture ricettive, ristoranti, che potrebbero dover ridurre di un terzo o più il loro personale – si concentrerebbe circa la metà della perdita occupazionale. Solo nella ristorazione si potrebbero avere 432 mila posti di lavoro in meno; nuovi lockdown farebbero aumentare questa stima a 667 mila. Dal punto di vista territoriale, gli effetti maggiori si avrebbero nel Mezzogiorno: -9,4% di occupati nel settore privato, -13% nello scenario più severo. In termini di tassi di occupazione, il divario Nord-Sud non si allargherebbe ulteriormente solo grazie al maggior peso della Pubblica Amministrazione tra gli occupati del Mezzogiorno.

Ma come fornire finanza alle imprese per far ripartire gli investimenti? “Finora lo strumento principale è stato il credito garantito – continua Mignanelli -, ma la gran parte della riduzione di capitale che prevediamo, 37 su 47 miliardi di euro, sarà concentrata in imprese colpite duramente dal Covid che avranno difficoltà a finanziare gli investimenti con debito. L’iniezione di risorse nel sistema delle PMI dovrà quindi necessariamente prevedere sia finanziamenti a debito sia apporti di capitale di rischio, e un ruolo importante sarà giocato da operatori finanziari non bancari, nei quali il nostro paese mostra ancora un ritardo di sviluppo. Trasformazione digitale, distruzione e ricostituzione delle catene globali del valore, smartworking potrebbero però indurre un rapido cambiamento della struttura produttiva, con alcuni settori emergenti in espansione e altri destinati a un inevitabile ridimensionamento: sarà dunque necessario fare delle scelte su dove indirizzare le risorse”.

Anche rispetto ai 209 miliardi che dovrebbero arrivare all’Italia con il NextGenerationEU non si potrà prescindere dalle due direttrici previste, digitalizzazione delle imprese e transizione verso un sistema più sostenibile. Secondo un’analisi basata sul Cerved Growth Index (indice sulle potenzialità di crescita delle imprese italiane in base anche al loro grado di innovazione digitale) sono appena 14.000 (il 9%) le PMI con digital capabilities elevate. Pure la transizione verso un sistema più sostenibile richiederà nei prossimi anni forti investimenti da parte del nostro sistema industriale. “La regolamentazione finanziaria cambierà e in molti settori le aziende si troveranno di fronte a un bivio: ristrutturarsi verso sistemi più sostenibili o non riuscire a finanziarsi sul mercato – conclude Mignanelli -. Questi comparti si caratterizzano per una presenza molto elevata di imprese piccole, un aggregato più rischioso del resto dell’economia, che ne limita le potenzialità di investimento. La transizione ambientale richiederà capitali e sarà necessario selezionare gli interventi, per favorire la ristrutturazione delle imprese in grado di creare valore nei prossimi anni”.

Peggiorano i mancati pagamenti e raddoppiano le imprese a rischio default

La doppia recessione che ha colpito l’economia italiana nel 2008-09 e nel 2013-14 ha innescato un processo severo di selezione e ristrutturazione che ha reso le PMI decisamente più solide dal punto di vista patrimoniale e finanziario. Inizialmente per effetto del credit crunch, e anche grazie a una serie di misure di incentivo fiscale, gli imprenditori hanno rafforzato la capitalizzazione delle imprese, che è cresciuta tra 2007 e 2019 del 72%, ben più dei debiti finanziari. Questo ha fatto quasi dimezzare il leverage delle PMI, passato dal 115% al 61%. Le aziende hanno anche beneficiato della politica monetaria fortemente espansiva della Banca Centrale Europea e dei bassi tassi di interesse. Grazie alla maggiore solidità, sono anche diventate più disciplinate nei pagamenti: i giorni di ritardo nel saldo delle fatture sono scesi dai 14,7 del 2014 ai 9 di marzo 2020.

Poi, si è abbattuto lo tsunami Covid19, le fatture inevase sono passate dal 29% di gennaio 2020 al 45% di maggio (per ridiscendere al 37% in estate) e anche la natalità delle imprese, cresciuta solo in alcune filiere legate alla sanità e sostanzialmente azzerata in aprile, è in forte calo: nei primi otto mesi del 2020 sono state perse un quarto delle nuove nate rispetto allo stesso periodo del 2019, e va considerato che negli ultimi 10 anni le imprese con meno di cinque anni di età hanno fornito più di metà dei nuovi posti di lavoro. Gli interventi legislativi hanno invece impedito un aumento dei fallimenti e delle liquidazioni volontarie, che potrebbero però manifestarsi nei prossimi mesi.

Stessa analisi per quanto riguarda gli score economico-finanziari: le PMI con un bilancio rischioso sono passate da 37.000 nel 2007 a 17.000 nel 2019, praticamente dimezzandosi in tutti i settori economici, compresi quelli in cui la crisi è stata più intensa e persistente come le costruzioni; quelle con un bilancio più solido invece sono cresciute da 60.000 a 93.000. Il Cerved Group Score Impact, che stima l’impatto del Covid sulla probabilità di default delle imprese italiane, indica però che la lunga fase di rafforzamento delle PMI si è interrotta a causa della pandemia e che le imprese “a rischio” potrebbero ora quasi raddoppiare, passando dall’8,4% al 16,3% (e addirittura al 21,4% in caso di nuovi lockdown) e superando il precedente picco del 2014. Ci si sposterà verso le classi più rischiose, con il numero di PMI “sicure” che potrebbe dimezzarsi nel giro di un anno. L’aumento del rischio sarà però asimmetrico, concentrandosi sui settori dell’industria, dei servizi e delle costruzioni, mentre aumenterà in modo solo marginale nell’energia e nelle utility e tra le aziende agricole.

Il livello di resilienza acquisito dalle PMI renderà mediamente sostenibili gli indici di solidità finanziaria e patrimoniale, comunque in peggioramento. Il leverage crescerà dal 61% del 2019 al 68% del 2020, mentre il rapporto tra oneri finanziari e Mol passerà da 12,8% a 15,5%. Ciononostante, entrambi gli indici rimarranno ben al di sotto dei livelli del 2007. Solo il rapporto tra debiti finanziari e Mol (da un multiplo di 3,2 a uno di 4,5) sarà superiore, per il crollo della redditività lorda e il maggiore ricorso ai debiti.

La natura asimmetrica della crisi: il 12% delle PMI perderà più di un quarto dei propri ricavi

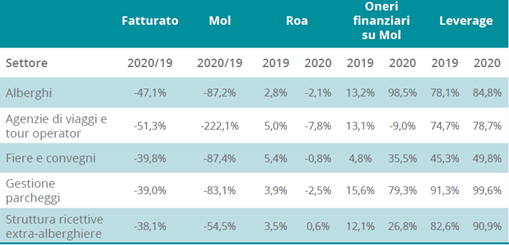

A fronte di questi dati per la totalità delle PMI, va sempre tenuto presente come la crisi abbia una natura fortemente asimmetrica, poiché gli impatti si concentrano sui settori maggiormente colpiti dall’emergenza sanitaria, come la filiera turistica, la ristorazione, la logistica, i trasporti, il sistema moda. In base al Covid-assessment si stima che circa 20.000 PMI (il 12% del totale) subiranno tra 2020 e 2019 una perdita dei ricavi superiore al 25%. I dati di Payline confermano le forti difficoltà di questo gruppo di imprese, le cui fatture inevase hanno superato il picco del 70% a maggio, rimanendo oltre il 50% anche dopo la fine del lockdown. Sono società per cui è previsto un crollo del Mol del 48%, indici di redditività negativi e indici di sostenibilità economico-finanziaria su livelli elevati.

La seconda ondata di contagi a cui stiamo purtroppo assistendo sta di nuovo portando alla ribalta la possibilità di nuovi lockdown per evitare di mettere sotto pressione il sistema sanitario, come già accaduto a marzo. Cerved ha simulato gli impatti di questo scenario: i ricavi delle PMI potrebbero contrarsi in termini reali di 16,3 punti percentuali (contro i -11 previsti ora), il valore aggiunto di 26,7 punti (-14,2%) e il rapporto tra oneri finanziari e Mol potrebbe salire al 16,9% (15,5%). In base al CGS impact, la quota di PMI a rischio di insolvenza crescerebbe di altri 5 punti, arrivando al 21,4%, con un ulteriore spostamento dell’intera distribuzione verso le classi con maggiore probabilità di default. Il peggioramento non avrebbe effetti uniformi, ma graverebbe soprattutto sui settori già più colpiti, con una presenza di PMI rischiose che potrebbe anche superare il 50% di quelle oggi attive.

Territorio e occupazione: nel Nord Ovest l’impatto maggiore in termini assoluti

La possibilità di stimare, grazie al Cerved Covid-Assessment, la probabilità di default e le previsioni dei ricavi di ogni società italiana consente di formulare previsioni granulari sul numero di addetti che perderanno la propria occupazione per l’uscita dal mercato dell’impresa e sul numero di quelli che potrebbero essere licenziati. A livello territoriale, si stima che il calo dell’occupazione riguarderà in maniera più pronunciata il Sud e l’Italia Centrale. Il Mezzogiorno sconterà una maggiore fragilità del tessuto produttivo e una specializzazione in filiere come quella turistica che richiederanno una quota più alta di licenziamenti per mantenere una scala sostenibile: gli organici aziendali si ridurranno di 369.845 unità, pari al 9,4% degli occupati di fine 2019; in uno scenario severo, questo numero salirebbe a 510.983 (13%). In tutte le regioni del Sud la perdita di occupati supererebbe la media nazionale, con picchi in Sicilia, Sardegna e Abruzzo.

Nel Centro le simulazioni indicano una perdita potenziale di 299.919 lavoratori nello scenario base e di 423.115 in quello più severo (-9% e -12,6%). Le Marche risultano la regione più colpita (-9,5% e -13,2%), seguita da Toscana (-9,3% e -13,2%), Umbria (-9,1% e -13%) e Lazio (-8,5% e -12%). In termini assoluti, nel Nord-Est si perderebbero 323.410 posti (-8% degli occupati del 2019), nello scenario pessimistico il numero salirebbe a 449.734 (-11,1%). In Veneto si stimano impatti in linea con la media nazionale, con una perdita rispettivamente dell’8,2% della base dei lavoratori (11,3%). Viceversa, gli effetti sarebbero più contenuti, in Emilia Romagna (-8,1% e -11,4%), in Trentino Alto Adige (-7,9% e -10,6%) e Friuli Venezia Giulia (-6,4% e -9,5%).

L’area che rischia la più alta perdita di posti di lavoro in senso assoluto rispetto al 2019 è però il Nord-Ovest – 388.270 secondo lo scenario base, 560.118 nell’altro – ma in termini relativi il calo sarebbe più contenuto, tra il -7,4% e il -10,7%. Questo risultato dipende dalla tenuta della Lombardia, che perderebbe tra il 7,1% e il 10,3% degli occupati in base ai due scenari. Più intensi gli effetti in Valle d’Aosta (tra -11,2% e -15,8%) e Liguria (-9% e -13%). Il Piemonte è atteso al di sotto delle stime nazionali (-7,6% e -10,8%).

Gli impatti sui settori: nei 10 più colpiti si concentra metà del calo totale di posti di lavoro

Oltre la metà dell’occupazione andrà persa nei 10 comparti più colpiti, viceversa in quelli anticiclici l’incremento risulterà molto contenuto. Infatti, i settori che riducono maggiormente l’occupazione lo fanno in maniera sostanziale, mentre quelli che la espandono registrano incrementi modesti. Tra i macro-comparti, gli impatti maggiori sono attesi nelle costruzioni, che nel corso del 2021 potrebbero ridurre il numero di addetti dell’11,7% rispetto ai valori del 2019 (-202.574 unità), e addirittura del 15,6% (-269.709) nello scenario peggiore, mentre sull’agricoltura gli effetti saranno marginali (tra -2% e -2,6%). Complessivamente, potrebbero perdere il lavoro 314.180 persone nell’industria (il 9,9% degli addetti del 2019), cifra che salirebbe a 420.468 nello scenario più severo (-13,3%). Le conseguenze più pesanti sono attese nel sistema moda (da -14,7% a -20,5%), nella siderurgia (-12,8% e -17,8%), nel sistema casa (-12,3% e -17,2%), nei mezzi di trasporto (-11,2% e -13,6%); più ridotte sull’industria dei beni di consumo (-3,6% e -4,8%) e sulla chimica e farmaceutica (-2,1% e -2,9%).

Nei servizi si stima un calo di 834.166 occupati secondo lo scenario base e di 1,2 milioni nel caso di una crisi più prolungata, che corrispondono al 7,9% e all’11,5% della forza lavoro impiegata a fine 2019. Anche nel terziario, gli impatti sono fortemente differenziati: si prevede un calo molto forte nella filiera della logistica e dei trasporti (tra -16,3% e -22,1%) e molto più ridotto per i servizi alle famiglie e alle imprese (-6,2% e -10,5%). Anche i servizi legati al turismo risultano tra i più colpiti e potrebbero perdere fino al 30-40% dei livelli di occupazione del 2019. In particolare le agenzie di viaggio potrebbero lasciare a casa tra le 29.000 (-33,9%) e le 37.000 persone (-43,0%). In termini assoluti, le perdite saranno invece molto elevate nella ristorazione (tra 432 e 667 mila posti di lavoro in meno) e negli alberghi (tra 115 e 152 mila).

I cinque settori più in crescita per fatturato tra il 2020 e il 2019 occupano complessivamente 667 mila addetti, principalmente impiegati nella distribuzione alimentare moderna, dove l’aumento dei posti di lavoro è stimato tra 11 e 13 mila unità (+1,4% e +1,6%). Il commercio on-line dovrebbe assicurare la crescita relativamente maggiore dell’occupazione (tra +5,2% e +6,4%), ma in termini assoluti si tratta di appena 3.000 unità. In leggero aumento anche l’occupazione nelle specialità farmaceutiche, circa 1.000 addetti in più.

Fonte: Cerved