Nella maggior parte dei settori tradizionali, come l’intrattenimento o la vendita al dettaglio, l’avvento della innovazione digitale ha decretato l’estinzione dei “dinosauri” e l’affermazione di nuovi operatori completamente innovativi.

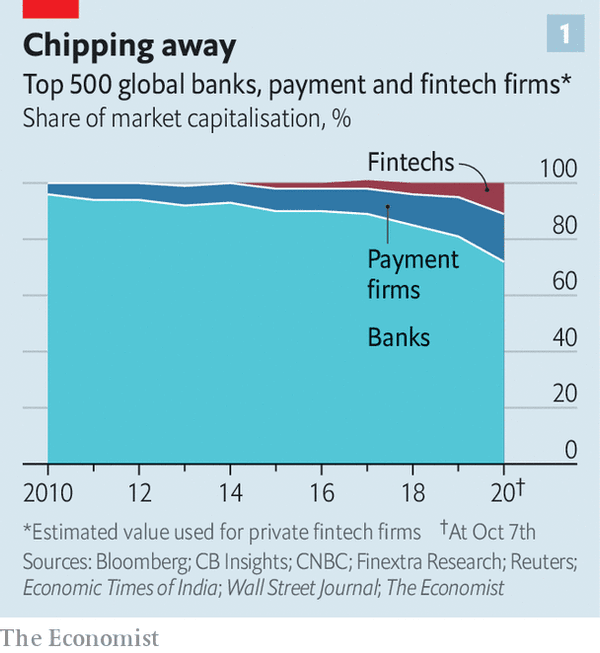

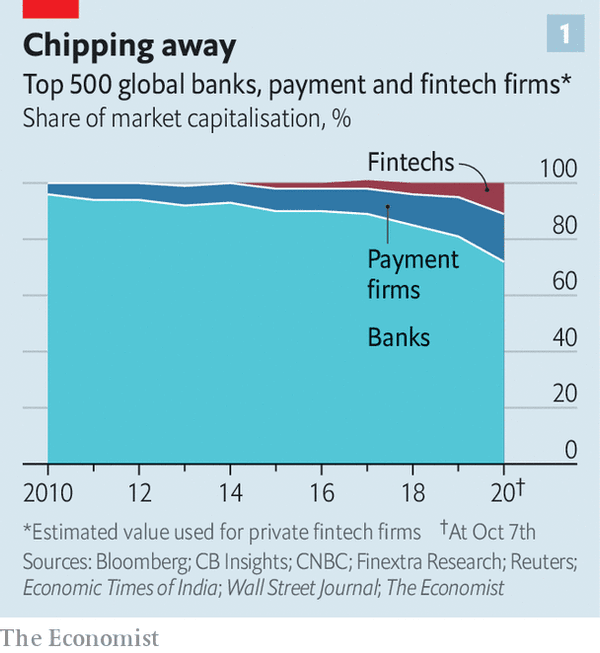

Come evidenziato in un recente editoriale pubblicato su The Economist l’industria dei servizi finanziari sembra fare eccezione a questo paradigma e, il rapporto per molti versi simbiotico tra società Fintech e incumbent tradizionali sembra destinato proseguire ancora a lungo senza che nessuna delle due parti in gioco venga eliminata definitivamente.

Alla base di questo fenomeno ci sono le caratteristiche peculiari dell’intermediazione finanziaria, soggetta a normative e regolamenti molto stringenti e ad una stretta attività di vigilanza esercitata da banche centrali e governi in nome dell’interesse pubblico dei risparmiatori.

Altro elemento di particolare rilievo risiede nella distinzione tra

- il cosiddetto segmento del “Core banking” – l’insieme delle attività fortemente regolamentate e ad alta intensità di capitale, tipicamente esercitate utilizzando il proprio bilancio – che produce ricavi per 3 miliardi di dollari in tutto il mondo e un rendimento del capitale proprio (ROE) del 5-6%.

- le linee di business senza vincoli particolari come la gestione dei pagamenti o la distribuzione di prodotti, che producono 2,5 miliardi di dollari di fatturato, ma un rendimento del 20%.

Le società Fintech sono ovviamente attratte dal segmento più redditizio, ma di fatto non possono operare senza che gli intermediari tradizionali gli mettano a disposizione i propri bilanci e garantiscono la solidità patrimoniale richiesta dalle autorità di vigilanza.

Un esempio di come si potrebbe configurare in futuro la convivenza ci viene offerto oggi dalla Cina. Il duopolio costituito da Tencent e Ant utilizza potenti algoritmi per determinare il prezzo e distribuire una parte in rapida crescita dei prestiti concessi ai consumatori e alle piccole imprese, tuttavia i prodotti che vendono sono contenuti nei bilanci di banche tradizionali.

Nella definizione dell’equilibrio finale tra Fintech e Incumbent tradizionali la regolamentazione giocherà un ruolo fondamentale: la Cina ha lasciato ampi gradi di libertà (di recente aggiustando il tiro per proteggere le banche) alle società Fintech, mentre gli Stati Uniti si sono concentrati sulla protezione di banche e società di carte di credito imponendo requisiti stringenti per l’ottenimento delle licenze di digital banking.

L’Europa e molti mercati emergenti si collocano a metà strada tra i due estremi avendo promosso sistemi di Open banking per imporre la condivisione dei dati.

L’articolo completo è disponibile sul numero di Credit Village attualmente in distribuzione.

Nella maggior parte dei settori tradizionali, come l’intrattenimento o la vendita al dettaglio, l’avvento della innovazione digitale ha decretato l’estinzione dei “dinosauri” e l’affermazione di nuovi operatori completamente innovativi.

Come evidenziato in un recente editoriale pubblicato su The Economist l’industria dei servizi finanziari sembra fare eccezione a questo paradigma e, il rapporto per molti versi simbiotico tra società Fintech e incumbent tradizionali sembra destinato proseguire ancora a lungo senza che nessuna delle due parti in gioco venga eliminata definitivamente.

Alla base di questo fenomeno ci sono le caratteristiche peculiari dell’intermediazione finanziaria, soggetta a normative e regolamenti molto stringenti e ad una stretta attività di vigilanza esercitata da banche centrali e governi in nome dell’interesse pubblico dei risparmiatori.

Altro elemento di particolare rilievo risiede nella distinzione tra

Le società Fintech sono ovviamente attratte dal segmento più redditizio, ma di fatto non possono operare senza che gli intermediari tradizionali gli mettano a disposizione i propri bilanci e garantiscono la solidità patrimoniale richiesta dalle autorità di vigilanza.

Un esempio di come si potrebbe configurare in futuro la convivenza ci viene offerto oggi dalla Cina. Il duopolio costituito da Tencent e Ant utilizza potenti algoritmi per determinare il prezzo e distribuire una parte in rapida crescita dei prestiti concessi ai consumatori e alle piccole imprese, tuttavia i prodotti che vendono sono contenuti nei bilanci di banche tradizionali.

Nella definizione dell’equilibrio finale tra Fintech e Incumbent tradizionali la regolamentazione giocherà un ruolo fondamentale: la Cina ha lasciato ampi gradi di libertà (di recente aggiustando il tiro per proteggere le banche) alle società Fintech, mentre gli Stati Uniti si sono concentrati sulla protezione di banche e società di carte di credito imponendo requisiti stringenti per l’ottenimento delle licenze di digital banking.

L’Europa e molti mercati emergenti si collocano a metà strada tra i due estremi avendo promosso sistemi di Open banking per imporre la condivisione dei dati.

L’articolo completo è disponibile sul numero di Credit Village attualmente in distribuzione.