PREMESSA

I rapporti fra sistema creditizio e il settore delle costruzioni immobiliari sono in costante evoluzione. Il mondo finanziario necessita di stime attendibili delle operazioni immobiliari, spostando il fulcro d’osservazione da un valore unitario puntuale a un’analisi di “business plan”.

Questo tema è ignorato dagli standard di valutazione internazionale (IVS, EVS, Red Book, USPAP), che focalizzano la stima sul singolo immobile, ma non affrontano previsioni di vendite frazionate. Al contrario, il vero quesito di queste situazioni non è il classico “Quanto vale a mq.?”

bensì una disamina più articolata:

“Quali sono i ritmi di assorbimento del mercato? Per quali tipologie immobiliari? Con quali caratteristiche? A quali prezzi?”

Pertanto si è definito un vero e proprio rating dell’operazione immobiliare, adottando criteri analoghi a quelli applicati per i mercati mobiliari, creando uno strumento valutativo

- corretto nella valutazione del rischio

- replicabile in contesti differenti

- standardizzabile in termini parametrici

- facilmente leggibile e immediatamente riconoscibile

- riconducibile a terminologie già note al mondo finanziario.

Il risultato consiste in un indice fra “AAA” e “D”, cui sono correlate specifiche probabilità di default.

L’IMPOSTAZIONE OPERATIVA

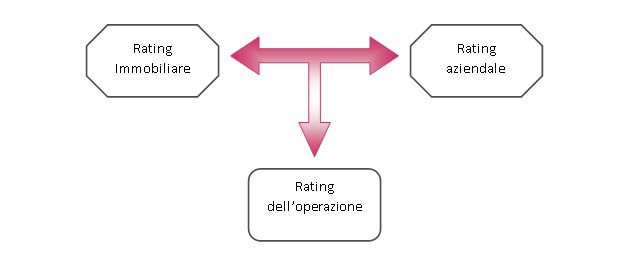

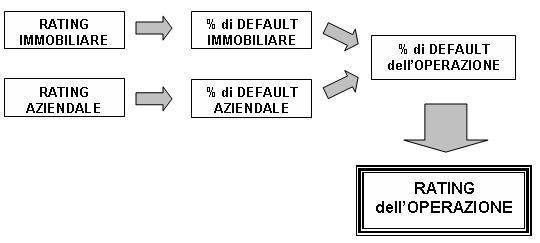

Il rating dell’operazione immobiliare deriva da un’integrazione fra:

riferito al solo intervento, indipendente dall’impostazione societaria e finanziaria dell’operazione, considera tre fattori:

- rischio di mercato

- rischio economico

- analisi dell’operatore

- rating aziendale,

di natura patrimoniale-finanziaria, fondato su una dettagliata analisi di bilancio, specificamente orientata sul settore edilizio/immobiliare.

IL RATING AZIENDALE

Dopo la riqualificazione dello stato patrimoniale (in funzione del valore e dei tempi di monetizzazione degli immobili “merce”) e del conto economico (equiparando i preliminari di compravendita ai ricavi), l’analisi adotta specifici indici per puntualizzare l’assetto finanziario, strutturale ed economico dell’azienda rispetto ai valori normali settoriali. Ci si focalizza su tre macroaree:

A.L. Analisi della situazione di liquidità e finanziaria

A.P. Analisi della struttura patrimoniale

A.G. Analisi della gestione operativa e reddituale

Per ogni area l’analista ha a disposizione vari indici di coerenza normativa, già parametrati sulle diverse tipologie di operatore (cooperative, consorzi, imprese edili, società di scopo, etc.).

IL RATING DELL’ OPERAZIONE

La diversa configurazione dell’operazione immobiliare genera distinte situazioni per le quali è necessario integrare il rating immobiliare e quello aziendale. Si riscontrano 3 possibilità:

- intervento condotto da una società operativa;

- intervento condotto da società di scopo e garantito da una o più società terze (holding o altra);

- intervento condotto da società operativa e garantito da società terze.

Il modello determina procedure specifiche per ognuna di queste situazioni, componendo statisticamente le probabilità disgiunte e congiunte di default

1. Intervento condotto da società operativa

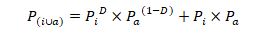

Le condizioni patrimoniali e finanziarie della società operativa possono interagire con la conduzione e l’esito dell’iniziativa, perciò la probabilità di insolvenza viene mediata fra quella immobiliare e quella societaria, e il peso di quest’ultima è tanto più rilevante quanto maggiori sono le dimensioni aziendali rispetto a quelle dell’operazione. La formula che contempera le due tipologie di rischio è

dove:

𝐏(𝐢∪𝐚) è la probabilità disgiunta di insolvenza dell’iniziativa immobiliare e della società operativa

𝐏𝐢 è la probabilità di insolvenza dell’iniziativa immobiliare

𝐏𝐚 è la probabilità di insolvenza della società operativa

D è il rapporto dimensionale fra iniziativa immobiliare e società

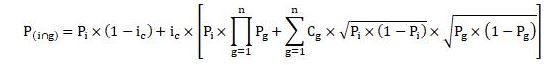

2. Intervento condotto da società di scopo e garantito da società terze

Alle potenzialità dell’operazione immobiliare si affianca la garanzia di una o più società terze. La formula diventa

dove:

𝐏(𝐢∩𝐠) è la probabilità congiunta di insolvenza dell’iniziativa immobiliare e dell’azienda/e terza/e garante/i

𝐏𝐢 è la probabilità di insolvenza dell’iniziativa immobiliare

𝐢𝐜 è l’indice di copertura, pari al rapporto fra l’ammontare delle garanzie prestate dalla società garante (convalidato da stima di congruità) e l’affidamento richiesto

g è il numero delle aziende garanti

𝐏𝐠 è la probabilità di insolvenza dell’azienda/e terza/e garante/i

𝐂𝐠 è il coefficiente di correlazione fra l’iniziativa e singola azienda garante

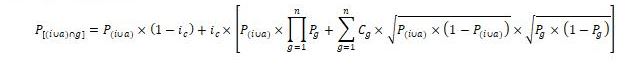

3. Intervento condotto da società operativa e garantito da società terze

Questo caso assomma le due precedenti situazioni, espresse in un’unica formula interdipendente:

Riassumendo l’intero processo, la valutazione compie il seguente iter logico e procedurale:

PREMESSA

I rapporti fra sistema creditizio e il settore delle costruzioni immobiliari sono in costante evoluzione. Il mondo finanziario necessita di stime attendibili delle operazioni immobiliari, spostando il fulcro d’osservazione da un valore unitario puntuale a un’analisi di “business plan”.

Questo tema è ignorato dagli standard di valutazione internazionale (IVS, EVS, Red Book, USPAP), che focalizzano la stima sul singolo immobile, ma non affrontano previsioni di vendite frazionate. Al contrario, il vero quesito di queste situazioni non è il classico “Quanto vale a mq.?”

bensì una disamina più articolata:

“Quali sono i ritmi di assorbimento del mercato? Per quali tipologie immobiliari? Con quali caratteristiche? A quali prezzi?”

Pertanto si è definito un vero e proprio rating dell’operazione immobiliare, adottando criteri analoghi a quelli applicati per i mercati mobiliari, creando uno strumento valutativo

Il risultato consiste in un indice fra “AAA” e “D”, cui sono correlate specifiche probabilità di default.

L’IMPOSTAZIONE OPERATIVA

Il rating dell’operazione immobiliare deriva da un’integrazione fra:

riferito al solo intervento, indipendente dall’impostazione societaria e finanziaria dell’operazione, considera tre fattori:

di natura patrimoniale-finanziaria, fondato su una dettagliata analisi di bilancio, specificamente orientata sul settore edilizio/immobiliare.

IL RATING AZIENDALE

Dopo la riqualificazione dello stato patrimoniale (in funzione del valore e dei tempi di monetizzazione degli immobili “merce”) e del conto economico (equiparando i preliminari di compravendita ai ricavi), l’analisi adotta specifici indici per puntualizzare l’assetto finanziario, strutturale ed economico dell’azienda rispetto ai valori normali settoriali. Ci si focalizza su tre macroaree:

A.L. Analisi della situazione di liquidità e finanziaria

A.P. Analisi della struttura patrimoniale

A.G. Analisi della gestione operativa e reddituale

Per ogni area l’analista ha a disposizione vari indici di coerenza normativa, già parametrati sulle diverse tipologie di operatore (cooperative, consorzi, imprese edili, società di scopo, etc.).

IL RATING DELL’ OPERAZIONE

La diversa configurazione dell’operazione immobiliare genera distinte situazioni per le quali è necessario integrare il rating immobiliare e quello aziendale. Si riscontrano 3 possibilità:

Il modello determina procedure specifiche per ognuna di queste situazioni, componendo statisticamente le probabilità disgiunte e congiunte di default

1. Intervento condotto da società operativa

Le condizioni patrimoniali e finanziarie della società operativa possono interagire con la conduzione e l’esito dell’iniziativa, perciò la probabilità di insolvenza viene mediata fra quella immobiliare e quella societaria, e il peso di quest’ultima è tanto più rilevante quanto maggiori sono le dimensioni aziendali rispetto a quelle dell’operazione. La formula che contempera le due tipologie di rischio è

dove:

𝐏(𝐢∪𝐚) è la probabilità disgiunta di insolvenza dell’iniziativa immobiliare e della società operativa

𝐏𝐢 è la probabilità di insolvenza dell’iniziativa immobiliare

𝐏𝐚 è la probabilità di insolvenza della società operativa

D è il rapporto dimensionale fra iniziativa immobiliare e società

2. Intervento condotto da società di scopo e garantito da società terze

Alle potenzialità dell’operazione immobiliare si affianca la garanzia di una o più società terze. La formula diventa

dove:

𝐏(𝐢∩𝐠) è la probabilità congiunta di insolvenza dell’iniziativa immobiliare e dell’azienda/e terza/e garante/i

𝐏𝐢 è la probabilità di insolvenza dell’iniziativa immobiliare

𝐢𝐜 è l’indice di copertura, pari al rapporto fra l’ammontare delle garanzie prestate dalla società garante (convalidato da stima di congruità) e l’affidamento richiesto

g è il numero delle aziende garanti

𝐏𝐠 è la probabilità di insolvenza dell’azienda/e terza/e garante/i

𝐂𝐠 è il coefficiente di correlazione fra l’iniziativa e singola azienda garante

3. Intervento condotto da società operativa e garantito da società terze

Questo caso assomma le due precedenti situazioni, espresse in un’unica formula interdipendente:

Riassumendo l’intero processo, la valutazione compie il seguente iter logico e procedurale: